住宅価格高騰が続く昨今、住宅ローンを利用してマイホームを購入した場合の返済負担がどうなるか、気になっている人も多いのではないでしょうか。フルローンにするか、頭金を入れるかによっても毎月の返済額は変わってきます。

この記事では5,500万円程度のマイホーム購入を予定している人に向けて、35年ローンを組む場合の各種シミュレーションを紹介します。併せて、無理なく住宅ローンの返済を行う方法についてわかりやすく解説するので、住宅ローンを組むうえでの参考にしてください。

5,500万円のマイホームを購入する場合の月々の返済金額はいくら?

さっそく5,500万円のマイホームを35年ローンで購入する場合の返済シミュレーションを見ていきましょう。頭金の割合や返済期間の設定によって、月々の返済金額や利息がどのように変わっていくのかに注目してください。

なお、以下の試算ではこちらのシミュレーションを使用するものとします。

いま借りると返済額はいくら?

返済期間35年のフルローンを組む場合

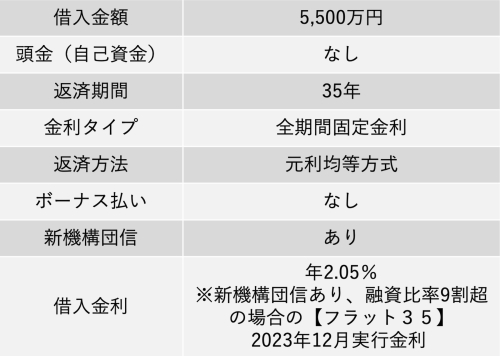

最初に返済期間35年、頭金ゼロのフルローンで購入する場合の返済額を試算してみます。シミュレーションの条件は次のとおりです。

シミュレーションツールで計算すると毎月の返済額、総返済額は以下のようになります。

⚫︎ 毎月の返済額 :18万3,609円

⚫︎ 総返済額 :7,711万5,459円

⚫︎ 支払い利息総額:2,211万5,459円

フルローンで借り入れる場合、支払利息が2,200万円以上と高額になります。頭金を入れるとどうなるか、次のシミュレーションと比較してみましょう。

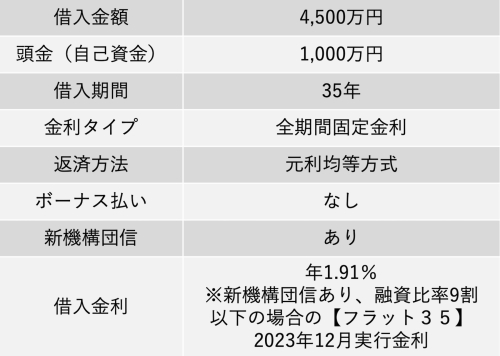

頭金を1,000万円入れて35年ローンを組む場合

続いて、頭金を1,000万円入れたうえで先ほどと同じ条件の35年ローンを組んだ場合、毎月の返済額や総返済額はどうなるか見てみます。

シミュレーションツールで試算すると次のような結果になりました。

⚫︎ 毎月の返済額 :14万6,998円

⚫︎ 総返済額 :6,173万8,983円(頭金を含めると7,173万8,983円)

⚫︎ 支払い利息総額:1,673万8,983円

頭金を1,000万円入れたことで借入金額が減り、毎月の返済額はフルローンのときよりも3万6,611円低くなっています。総返済額もフルローンに比べて大きく下がり、頭金を含めた場合の差額は537万6,476円となります。毎月の返済負担が軽くなるため、将来にわたって家計に余裕が出るのはメリットです。

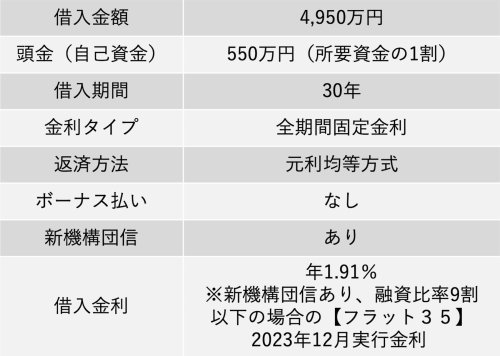

頭金を1割入れ、30年ローンを組む場合

借入期間が返済額に与える影響も検証してみましょう。所要資金の1割にあたる550万円の頭金を入れ、先ほどより5年短い30年ローンを組むケースでシミュレーションします。

上の条件で同様にシミュレーションした結果が次のとおりです。

⚫︎ 毎月の返済額 :18万741円

⚫︎ 総返済額 :6,506万6,951円(頭金を含めると7,056万6,951円)

⚫︎ 支払い利息総額:1,556万6,951円

毎月の返済額に関しては、返済期間が5年短い分、フルローン時に比べて2,868円のダウンに留まっています。総返済額で見れば、頭金を含めた場合の差額は二つ目のケースよりもさらに117万2,032円安く、三つのパターンのうちで最安です。さらに、5年早く完済できる点も見逃せないメリットです。

住宅ローンに伴うリスクを軽減する方法とは?

返済額のシミュレーション結果を踏まえると、5,500万円の家は親族からの援助などを受けずに、平均的な収入の人が無理なく買えるものではないと考えられます。購入したとしても将来的にリスクが高くなってしまうケースが多いでしょう。

ここからは、住宅ローンを無理なく返済し続けられるようにし、住宅ローン破綻などのリスクを軽減する方法を紹介します。

返済負担率(返済比率)を25%以下に抑える

住宅ローンを無理なく返済するには、返済負担率(返済比率)が25%以下に収まるよう借り入れることが重要です。

返済負担率とは「年収に対する年間ローン返済額の割合」を指します。年間ローン返済額には住宅ローンだけでなく、ほかに借り入れているカードローンや教育ローン、自動車ローンなどの返済も含まれます。返済負担率が30%を超えると、住宅ローン破綻のリスクが高まるとされるため注意が必要です。

マイホーム購入にかかる費用は物件購入費用だけではありません。購入時の仲介手数料・融資手数料・登録免許税といった諸費用のほか、購入後も固定資産税・都市計画税や管理費、修繕費などがかかります。現在支払っている家賃と毎月のローン返済額が同程度になる設定で借り入れると、実際には家賃よりも高い金額を負担しなければならず危険です。

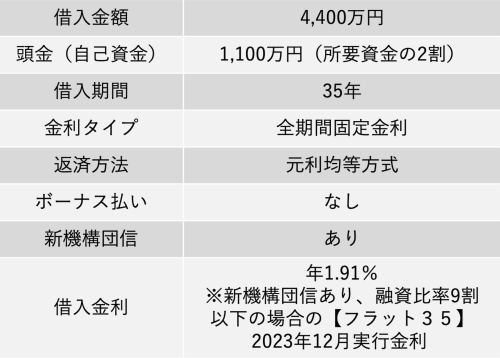

では、返済負担率25%以下で5,500万円の家を購入できる年収はどれくらいなのでしょうか。下の条件における毎月返済額を、前章で使用したシミュレーションで試算してみます。

シミュレーションの結果、毎月返済額は14万3,731円となります。年間の返済額を計算すると172万4,772円です。この金額の占める割合が25%以下になるような年収を算出すると、約690万円となります。

頭金を2割入れる前提で考えた場合、5,500万円の家を無理なく買えるのは年収700〜800万円以上と考えられるでしょう。

1~2割程度の頭金を入れる

繰り返し紹介しているとおり、頭金を入れると利息の支払いや返済総額を抑えられます。1〜2割程度を目安に頭金を入れることで、住宅ローン破綻リスクを軽減する効果が期待できるでしょう。

ただし、手元の自己資金をすべて頭金にするのは避けましょう。万が一の事態に備え、生活防衛資金として、半年〜1年程度生活できるだけのお金は手元に残しておくと安心です。

計画的に繰り上げ返済を行う

毎月の返済額は変わらなくとも、子どもの大学進学などで支出が増える時期は家計の負担が大きくなります。また、退職や役職定年で収入が減ると、毎月の返済額に変化がなくても返済負担率は高くなってしまうでしょう。

こうした家計の負担が重くなるタイミングで返済に追われることがないよう、事前に繰り上げ返済を行うなど対処しておきたいところ。ライフステージの変化は10年以上前から予測できるものも多いため、計画的な繰り上げ返済を検討しておくのが大切です。

繰り上げ返済には、返済期間をそのままに毎月の返済額を軽減する「返済額軽減型」、毎月返済額はそのままに返済期間を短くする「返済期間短縮型」の2種類があります。ライフステージの変化を見通し、どちらのタイプで繰り上げ返済すべきなのか検討しましょう。

ペアローンを組む場合は1人分の収入で返済できる金額を目安とする

近年の住宅価格高騰により、特に都心部においては、一般的な会社員1人分の収入ではローンが組めない価格帯の住居も少なくありません。夫婦共働きでそれぞれ一定の年収があるパワーカップルだと、ペアローンを利用して5,500万円程度のマイホームを購入するケースもよく見られます。

パワーカップルというと、世帯年収1,000万円以上の共働き夫婦世帯を指すことが一般的です。こちらの記事でパワーカップルについて詳しく解説していますので、併せてご覧ください。

パワーカップルとは? 全世帯に占める割合やメリット・課題などを解説!

世帯年収1,000万円で5,500万円の家を購入するなら返済負担率は低く、住宅ローン破綻のリスクも低いように思えます。しかし、ペアローンは2人が安定的な収入を得ていることが前提であり、転職・退職・離婚・育児や介護による離職や休職など、一方の収入が減るような事態になると一気にリスクが高まるでしょう。

万が一の場合にも対処できるように、極力1人分の収入でも返済できる範囲内でペアローンを設定するのがおすすめです。返済負担率の章でも紹介したように、世帯主の年収は最低700〜800万円以上ないと、何かあったときの住宅ローン破綻リスクは高くなると考えられます。

まとめ

5,500万円のマイホームを同じ金融機関、同じ35年で住宅ローンを組んで購入する場合でも、頭金の割合や返済期間の長さなどによって、月々の返済金額や支払う利息額は大きく異なります。一定の頭金を入れたほうが返済負担を軽くできますが、最低限の生活防衛資金は手元に残しておきましょう。

住宅ローン破綻のリスクを軽減するためには、返済負担率が高くなりすぎないように注意することが大切です。計画的な繰り上げ返済を行う、頭金を入れるなど、無理なく返済できる対策を講じましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!