住宅ローンを利用する際に、多くの方が気にかけるのは、月々の返済額ではないでしょうか? 住宅ローンは、長期にわたって返済していくものなので、無理のない返済額をイメージしておくことが重要です。

では、具体的にはどのように返済額を設定すればよいのか、住宅ローンの返済額における考え方とポイントについて、解説します。

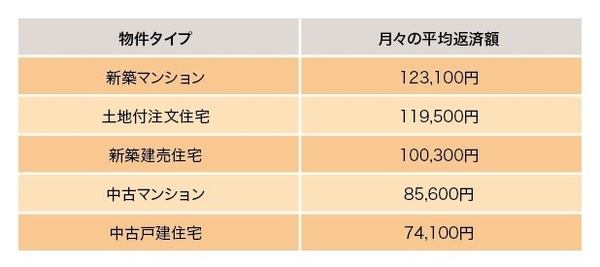

月々の返済金額の平均

実際に住宅ローンを返済している人の、住宅ローンの月返済額の相場はどのくらいでしょうか?

住宅ローンの平均返済額は、高い順から、新築マンション、土地付注文住宅、新築建売住宅、中古マンション、中古戸建住宅となっています。

住宅金融支援機構「フラット35利用者調査2020年度」によると、物件タイプ別の所要資金の全国平均は、新築マンション:4,545万円、土地付注文住宅:4,397万円、新築建売住宅:3,495万円、中古マンション2,971万円、中古戸建住宅:2,480万円となっており、平均返済額と同じ順位になっています。

どのような物件にするかでも、月の返済額の相場が違ってくることがわかります。

住宅ローンの月々の返済額を決める3つの基準

住宅ローンの返済額を検討するためのポイントを、3つの視点から考えてみましょう。

毎月の収支から決める

収入から、必要となる生活費や貯蓄額を差し引いた金額の中から、住宅ローンの返済額を検討する方法です。

住宅ローン返済額で生活費を圧迫し過ぎたり、車の購入や老後資金など将来に向けた貯蓄額を確保できなくなったりするようなことは避けなければなりません。

また、住宅ローンは長期返済となるため、現在の生活だけでなく、将来の収支を予測して考えることも大切です。例えば教育費がもっとかかるようになった場合でも、無理なく返済できる額にしておきましょう。

現在の家賃から返済額を決める

現在、賃貸住宅の場合には、家賃支出を参考に返済額を考える方法もあります。現在、居住費として支払っている家賃を、住宅ローンの月返済額に入れ替えるイメージであれば、家計に与える負担の変化について、具体的にイメージしやすいでしょう。

ただし、住宅を取得した場合は、月々のローン返済額に加えて、固定資産税等の税金、火災保険などの保険加入、修繕費の積み立て等のランニングコストが必要になります。そのため、仮に現在の賃料とローン返済額を同じにしてしまうと、支出は増えることになるので、注意が必要です。

返済負担率から決める

返済負担率とは、年収に占める住宅ローンの年間返済額の割合のことです。

例えば、年収500万円の人が、毎月10万円(年間120万円)の返済をした場合の返済負担率は、120万円÷500万円×100=24%です。フラット35利用者調査(2020年度)では、返済負担率の平均は、22.2%でした。

あくまでも平均で、この範囲内なら大丈夫というわけではありませんが、返済負担率を一つの目安として、ご自身の家計に負担とならない範囲で検討してみましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

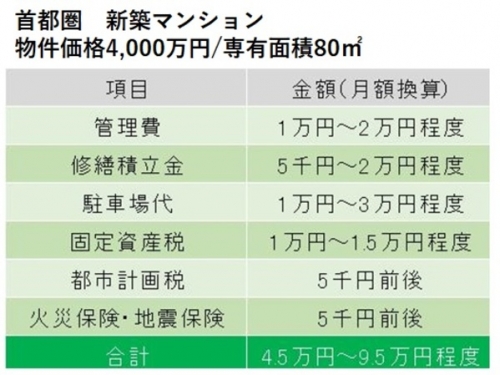

建物タイプ別のランニングコストの考え方

住宅を取得すると、住宅を保有している間の税金や保険、維持管理をするための継続的な費用が必要になります。住宅ローンの返済額だけではなく、ランニングコストの支払いについても考慮しておく必要があります。

マンション

マンションのランニングコストで特徴的なのは、管理費、修繕積立金、駐車場代です。物件の規模・戸数などにより、管理費や修繕積立金は異なります。

戸建住宅

戸建住宅の場合、マンションのような管理費や修繕積立金はありません。また、敷地内に駐車できれば駐車場代もかかりません。

ただし、将来に向けて、建物の老化防止や修繕のための費用は積み立てておく必要があります。最近では、防犯対策としてホームセキュリティ契約も注目されていますので、その費用も考慮しておくとよいでしょう。

住宅ローン返済前に知っておきたいこと

住宅ローンの借入額が同じであっても、さまざまな要素によって月々の返済額が増減します。返済額を左右する要素について、理解しておきましょう。

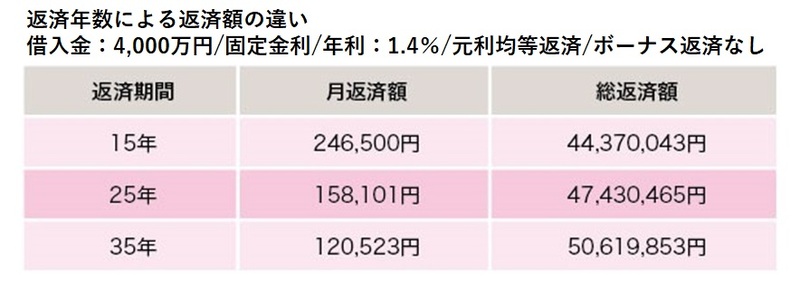

返済期間

借入額が同じ場合、返済期間が長いほど、月々の返済額は少なくなりますが、支払総額は多くなります。

現在の支出をできるだけ抑えるために返済期間を長くするか、早めに返済を終えるために、少し返済額が増えても返済期間を短くするかは、現在の家計状況や将来のライフプラン等を考慮しながら計画を立てるとよいでしょう。

返済方法

住宅ローンでは、返済方法によっても、月々の返済額に違いが生じます。返済方法は「元利均等返済」と「元金均等返済」の2種類があります。

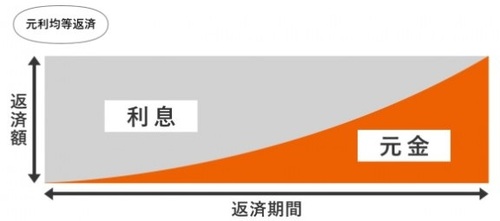

<元利均等返済>

「毎月の返済額を一定とする返済方法」なので、返済計画が立てやすいという特徴があります。返済額の内訳は、返済当初は利息部分の割合が多く、返済が進むにつれて元金部分の割合が多くなります。

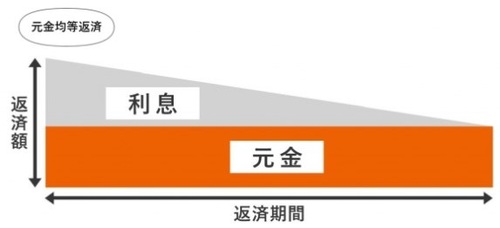

<元金均等返済>

「元金部分を均等にした返済方法」で、そこに借入残高に応じた利息が上乗せされます。そのため、返済額は、返済当初が一番多く、返済が進むにつれて少なくなります。

支払総額については、元金均等返済の方が少なくなりますが、当初の支払い負担が多くなるので、おのおのの家計状況に合わせて、返済方法を検討することが大切です。

金利プラン

住宅ローンの適用金利によっても返済額は変わります。適用金利が高いほど月々の返済額は高くなります。ただし、金利プランによっては、その適用金利が将来変わる可能性があります。住宅ローンの「3つの金利プラン」について理解しておきましょう。

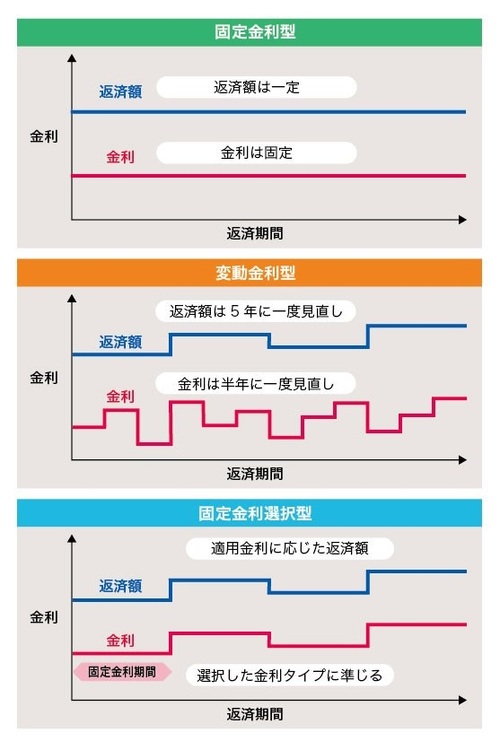

1.固定金利型

契約時に決められた金利が返済終了まで変わりません。そのため、ローン契約時から返済額に変動がないので、返済計画が立てやすいという特徴があります。

2.変動金利型

市場金利の変化に連動して、一定期間ごとに金利の見直しがなされます。申込時の適用金利は、固定金利に比べて低めに設定されていますが、多くの金融機関の変動金利型は、半年ごとに金利の見直しが行われ、返済額は5年に1度変更されます。金利上昇も考慮に入れ、余裕のある返済を心がけることが重要です。

3.固定金利選択型

契約当初の一定期間を固定金利で返済し、その後は、固定金利の継続か変動金利かを選択できます。(一定期間終了後、変動金利型しか選択できないものもあります。)

固定期間が短いほど適用金利は低く設定されます。また、固定期間終了時に適用金利が見直され、その金利に応じて、その後の返済額が決まります。

月々の返済額を決める際の注意点

融資率が高いと金利が高くなる場合がある

融資率とは、住宅の物件価額に対する借入額の割合のことです。金融機関では、融資率によって適用金利が異なる場合があります。

例えば、フラット35では、融資率が9割超になると、適用金利が高くなります。最近では、物件価格に対して100%融資を行う金融機関も多くありますが、融資率で適用金利が変わる場合もあるので、頭金の準備も含め計画的に住宅取得の準備をしましょう。

頭金と手持ち資金のバランスは、将来の支出を考慮

住宅ローンの借入額は、少ない方が返済額を抑えられ、家計への負担も減ります。頭金を多くすれば、借入額は減り、月々の返済額の軽減にもつながります。

しかし、頭金を多くすれば貯蓄等の手元資金の減少につながり、将来の急な支出に対応できなくなる可能性もあります。急な医療費や災害、家の修繕費、収入の減少等に対する備えも考慮したうえで手元に残す資金を決め、頭金に充当する金額を考えましょう。

金利の変化を考慮した資金計画も必要

住宅ローンの適用金利が返済額に与える影響は非常に大きく、金利が高くなれば返済額も増えます。

例えば、借入金額:4,000万円、固定金利、元利均等返済、返済期間35年、ボーナス返済なしの住宅ローンの場合、金利が1.0%から1.5%に上昇すると、月返済額は約1万円増え、総返済額は、約400万円増えることになります。

このように、金利差0.5%でも家計への負担は大きなものになりますし、借入金額が多くなるほど影響は大きくなります。

特に、変動金利を選択した場合は、当初の返済額が低かったとしても、その後の金利変動で、返済額が増えてしまうことがあります。

また、固定金利型であっても、フラット35のような全期間固定金利型のローンでない場合、一定期間経過後の金利状況で、返済額が変動します。

借り入れ前に、当初金利だけでなく、金利上昇をした場合の返済額も合わせてシミュレーションをすることで、より具体的な返済計画を立てておくことが大切です。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

まとめ

住宅ローンの月々の返済額を決める際に必要なポイントについて触れてきましたが、返済額を検討する際は「借りられる額」より「返せる額」を重視するようにしましょう。魅力的な物件やプランを目の前にしてしまうと、少し無理をしてでも、予算を捻出したくなってしまうもので、生活費を少し切り詰めたり、趣味の支出を減らしたりすればよいと考えてしまいがちです。

しかし、住宅ローンは、長期にわたって返済をするものです。現在の収支だけでなく、子どもの成長に対する支出や老後資金の確保なども念頭に置きながら、無理のない返済を心がけてほしいと思います。

(最終更新日:2023.12.15)