近年、台風や大雨など自然災害による被害が増えています。ほとんどの方がマイホームの購入時に火災保険に加入していると思いますが、補償内容や範囲についてしっかりと理解されていますか?

普段の雨の日にイメージしてみてください。いま降っている雨は大丈夫でも、この雨が豪雨だったら、暴風雨だったら…万が一の場合に備えて火災保険についてあらためて見直しましょう。

火災保険の基本をおさらい

まずは、火災保険の基本的な補償範囲についてご紹介しましょう。加入されている火災保険の補償もあらためて確認してみてください。

(1)補償対象は「建物」と「家財」の2つ

火災保険の補償の対象となるのは「建物」と「家財」です。

「建物」

建物本体だけでなく、門、塀、垣根、物置、車庫、その他の付属物と、畳や襖など建具、電気、ガス、水道等の設備、ビルトインエアコンなどを含むのが一般的です。庭木や土地、同じ敷地にある別の建物は含みません。

「家財」

対象となる「建物」に収容される家具、家電、衣服など日常生活に使う動産です。業務で使用する什器、備品や建物の外に持ち出している家財、自動車や原付自転車以外のバイク等は対象外です。また、通帳や現金は「盗難」を対象とする補償に入っていれば一定の範囲で補償されますが、電子マネーやパソコン等のデータ、ソフトウェアなどは対象外です。

(2)「柱」によって保険料が変わる

建物の柱が何でできているかによって保険料が変わります。持ち家の場合、耐火建築の共同住宅である「M構造」(マンション構造)、共同住宅以外の耐火建築や準耐火建築の「T構造」(耐火構造)、木造住宅などの「H構造」(M構造・T構造以外)の3種類です。

同じ保険金額であれば、保険料はM構造が安く、T構造、H構造の順番で高くなります。

(3)保険金の設定は「新価」を基準に

火災保険の保険金額は、その建物の評価額で決まります。新築の場合は建物価格、中古住宅の場合は地域と建物の構造、面積で計算します。評価額には「新価(再調達価額)」と「時価」があります。

建物は経年劣化しますが、築20年でも30年でも、全焼したら同じ建物を建て直すために必要な金額を「新価」、「新価」から経年劣化分を差し引いた価額を「時価」と言います。

「新価」で保険金額を設定すれば、保険金額を上限に実損分の保険金が支払われます。

一方、保険料が安くなるからと、2,000万円の建物に1,000万円の保険金額しか付けていないと、全焼しても1,000万円の保険金しか受け取れません。

逆に新価が2,000万円なのに3,000万円の保険金額を付けてしまうと、せっかく保険料をたくさん払ったのに2,000万円の保険金が上限です。

火災保険は新価を基準に過不足のない保険金額を付けることが重要です。

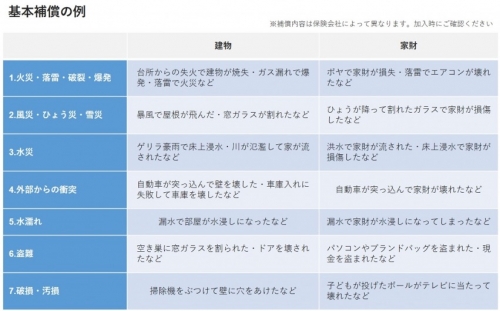

(4)火災保険の補償内容は大きく「基本補償」と「特約」に分かれる

基本補償には火災や落雷等を補償する損害保険金と片付けなどに必要な費用を補償する費用保険金、地震や津波等の被害を補償する地震保険金があります。地震保険は火災保険の保険金額の30%から50%の範囲で火災保険とセットで加入します。

特約は、地震保険を火災保険と同額まで上乗せできる特約や、他人をケガさせたり物を壊したときの損害賠償に備える個人賠償責任特約など保険会社により様々です。すべてを保険で備えると保険料が高額になります。

詳しく読む:うっかり払いすぎないために! 「火災保険料」を抑える5つのコツとは?

水災による被害の支払い要件

火災保険は、火事になったときのためだけでなく、「水災」(台風や大雨による洪水や土砂崩れなど)を補償するプランや、「風災」(台風などによる強風被害など)のついたものがあります。保険会社によって設定は違いますが、補償内容を自分で選択できるものもあり、この場合、風災と水災の両方をカバーするもの、風災または水災の一方だけをカバーするもの、両方とも外したものなどの商品があります。

気を付けたいのが、水災の保険金の支払い要件です。一般的な火災保険では水災の支払い条件として、以下の要件などを設定しています。

1.建物または家財それぞれの時価の30%以上となる損害

2.床上浸水または地盤面から45センチメートルを超える浸水による被害

こうした一般的な火災保険の場合、床下浸水の場合には、保険金の支払い基準に満たないことになり、たとえ水災までカバーされた保険に入っていたとしても保険金の支払いを受けられないことになるので注意が必要です。

水災補償にも様々なタイプがあり、実際の損害額を支払うタイプもあれば、損害額に対する定率の割合を支払うタイプのものもあります。加入している保険がどのタイプのものなのか、そして実際の支払い金額はどのくらいが想定されているのかも確認しておくとよいでしょう。

詳しく読む:FPと考える保険 豪雨や台風など万が一に備える賢い方法

今後、保険料が上昇の見込み。家計負担を抑えるポイント

近年、地震や台風、大雨などの自然災害が頻発している関係で、火災保険や地震保険の保険料が上がってきており、今後も上昇が見込まれています。家計への負担が大きくなる中で、少しでも負担を軽減するための工夫をご紹介しましょう。

・火災保険は、複数の損害保険会社の見積もりを取って、比較・検討する

火災保険は損害保険会社によって、保険料の変更幅や変更時期が異なります。経費を抑えて、値上げ幅を抑えているところもあると考えられます。

・火災保険も地震保険も、保険期間を長くして、保険料を一括払いにする

火災保険は最長10年、地震保険は最長5年の保険契約が可能です。いずれも最長の保険期間で契約し、保険料を一括で支払うことで、トータルの支払額を抑えることができます。

なお、保険料率が見直されても、保険期間中であれば保険料が変わることはありません。

・地域や建物の構造によって、保険料が下がる場合もあることに注意

今後の保険料は、全国平均でみると上昇傾向ですが、都道府県や建物の構造によっては、値下げされる場合もあります。そのため、自分が住んでいる地域や建物はどうなりそうかを確認することが大切です。値下げされる場合は、契約中の保険を解約し、値下げ後に契約をし直してもよいでしょう。なお、その場合は保険の空白期間を作らない工夫が必要です。

損害保険料率算出機構が、火災保険や地震保険の保険料率を見直したときには、新聞やネットなどで報道されます。その後、ある程度の期間をおいて実際の保険料が見直されるのが一般的です。日々のニュースに触れる中で、保険料に関する報道をチェックする習慣をつけ、どのタイミングで自分の契約を見直すかを検討するようにしましょう。

詳しく読む:【FP解説】火災・地震保険料の増加傾向、私たちはどう工夫できる?

収入と保険料のバランスはどこまでが正解?

一般的に収入に対する保険料の割合は、収入の8~10%以内に収めると家計に無理が生じないといわれています。これは生命保険料なども含めた金額ですので、自然災害に備える保険も、この枠内に入れて予算を組む必要があります。

ただし保険を考える際には、「出口を考えよう」とよくいわれます。これは、保険料がいくら払えるかを考えて加入するのではなくて、本当に困ったときに何に備える必要があるのかを考えてから保険に加入するという意味です。必要な補償が全く足りなかったり、いらない補償ばかりが手厚くなっているとしたら、保険に入る意味がなくなってしまいます。

自然災害に備えるというと、つい防災グッズをそろえることばかりに目が向きがちですが、万が一のときには、生活再建のための資金が重要になります。自分たちだけで我が家のリスクを検討するのが難しいときは、FPなど専門家の知恵を借り、その不安に対してどこまで補償する必要があるのか、客観的に検討してみることをお勧めします。

詳しく読む:FPと考える保険 豪雨や台風など万が一に備える賢い方法

まとめ:火災保険をよく知り、家計負担を抑えながら万が一に備えよう

マイホームの購入時に火災保険に加入してそのまま、という方も多いのではないでしょうか。ハザードマップで住んでいる地域の災害リスクを確認し、どのような備えが必要かあらためて見直してみましょう。

また、補償内容を把握しておくことも大切です。被害に遭ったときに保険金を請求しないまま請求期間が過ぎてしまったり、補償範囲外のため保険が使えないということも。あるいは、不必要な補償が含まれていて、その分保険料がかさんでいる可能性もあります。きちんと見直せば、家計負担を抑えることもできるかもしれません。

この機会に火災保険について考えてみてはいかがでしょうか。