住宅を購入する時に加入した火災保険は、ローンの契約や引っ越しの準備など、一連の流れの中でバタバタと契約してしまうものです。ふと気づいたら、「火災保険に入っていた?」「どんなときに保険金が出るの?」「そもそも火災保険は必要なの?」と、わからないことだらけです。

そこで今回は「火災保険って何?」「なぜ入らなきゃいけないの?」といった疑問から、見直しのポイントまでをお伝えします。

そもそも火災保険とは

火災保険は、火災のほか洪水や落雷など自然災害、漏水などによる水濡れ、盗難など日常生活の中で、「建物」や「家財」に生じた損害を補償してくれる保険です。

補償対象は「建物」と「家財」に分かれ、それぞれ一定の保険金額を上限に実際の損害額が保険金として契約者に支払われます。ただし、地震による建物倒壊や火災の被害については補償対象外のため、別途地震保険に加入しなくてはなりません。

「建物」の補償は、一般的には門、塀、垣根や物置、車庫、庭木など敷地内の付属建物や設備なども対象となります。家財については建物内だけでなく、敷地内に置いてある自転車や原付自転車なども対象となりますが、自動車やバイクは自動車保険の対象です。

具体的にどんな時に保険金を受け取れるのかを下図にまとめてみました。

火災保険はなぜ必要か

火災保険が必要な最も大きな理由は、万が一火事や災害で自宅を失ってしまった時、自力で住まいや生活を再建しなくてはならないためです。家を建て直したり、仮住まいをするためには数千万円単位のお金がかかります。潤沢な預貯金があれば別ですが、住宅ローンの返済が残っていたり、これから教育費がかかるお子さんがいたりする家庭では、まとまったお金を住まいの再建築に当てるのはむずかしいでしょう。家がなくなったからと言って住宅ローンの返済を免れるわけではありません。燃えてしまった家と新しい家の二重ローンや、ローンと家賃の二重払いになる可能性もあります。

また、自分の家から火事を出さなくても、隣からのもらい火で自宅が燃えてしまった場合、「失火責任法」により、火を出した人は、よほど重大な過失がない限り損害を補償してくれません。もらい火で焼けてしまったら、自分の火災保険で自分の家を守らなくてはならないのです。

さらに、洪水や土砂崩れなどで家が全壊となって住まいを再建する場合でも、国の「被災者生活再建支援制度」での支援金は1世帯最大で300万円です。とても自宅の再建とはいきません。

以上のように、損害が大きく預貯金では対応できないダメージについては、損害に応じた保険金を受け取れる火災保険で備えることが必要なのです。

火災保険加入時のポイント

ここからは、火災保険に加入するときのポイントを整理しておきましょう。

① 保険金額を「新価」で設定する

火災保険の目的を考えると、加入時の最も重要なポイントは「建物が全焼した時に再建築できる十分な保険金額」を付けることです。「保険金額」は保険会社が契約者に支払う保険金の上限です。同じ家を再建築するために必要な金額を「新価(再調達価額)」と言います。一方で築年数が古くなった分を減額した金額を「時価」と言います。「時価」で保険金額を設定すると、経年分を差し引いた保険金しか受け取ることができず、再建築のための費用が足りなくなる可能性があります。

過去には「時価」での契約が主流だった時期もありました。住宅ローンを借りたときから火災保険の見直しをしたことがないという人は、保険金額が適正な金額かどうかを保険会社に確認しておきましょう。

なお、家財を目的とする保険金額については、家族の年齢や人数を基本とした目安が各保険会社のホームページに示してありますが、必ずしも提示された金額で加入しなくてはならないということではありません。家族の実情に合った保険金額を設定しましょう。

② 必要な補償を確認

火災保険には火災、落雷、破裂・爆発、(風災、雹災、雪災が入っている場合もあり)といった「基本補償」と、水災、盗難、水濡れ、破損・汚損といった「オプション補償」があります。オプション補償にすべて加入すれば安心ではありますが、その分保険料は高くなります。自宅の立地や家族構成などにより、必要なオプションに加入しましょう。

たとえば、自宅が高台やマンションの中高層階にあり、水災のリスクは少ない場合は水災を補償から外せば保険料は安くなります。ただし、マンションの高層階でも豪雨で排水が間に合わずトイレが逆流したり、地下の電気設備が浸水して使えなくなったりした事例もあります。戸建ての場合は、雨水が排水しきれなくなりマンホールからあふれる「内水氾濫」によって、トイレや浴室などの排水溝から逆流して浸水することなども頻発しています。保険会社によっては水災も基本補償となっている場合もありますが、オプションとなっていれば、地域のハザードマップを参考に、加入するかどうかを検討しましょう。

また、セキュリティ対策が万全なタワマンなので「盗難」は付けない、うっかり掃除機で壁に穴をあけたり床を傷つけたときは自己負担で修繕するので「破損・汚損」は付けないなど、オプションの有無を臨機応変に考えてみましょう。

自然災害の増加で火災保険料もアップ

以前の火災保険は20年、30年と住宅ローンの返済期間と同じ期間の長期契約ができました。しかし、近年の自然災害多発により保険金の支払額が増加し、2015年10月からは最長10年、2022年10月からは最長5年しか加入できなくなり、保険料もアップしています。

火災保険の保険料は、「損害保険料率算出機構」が算出する「参考純率」を参考に各保険会社が決定します。そのため「参考純率」が上昇すると一定期間をおいて保険料がアップする可能性が高くなります。

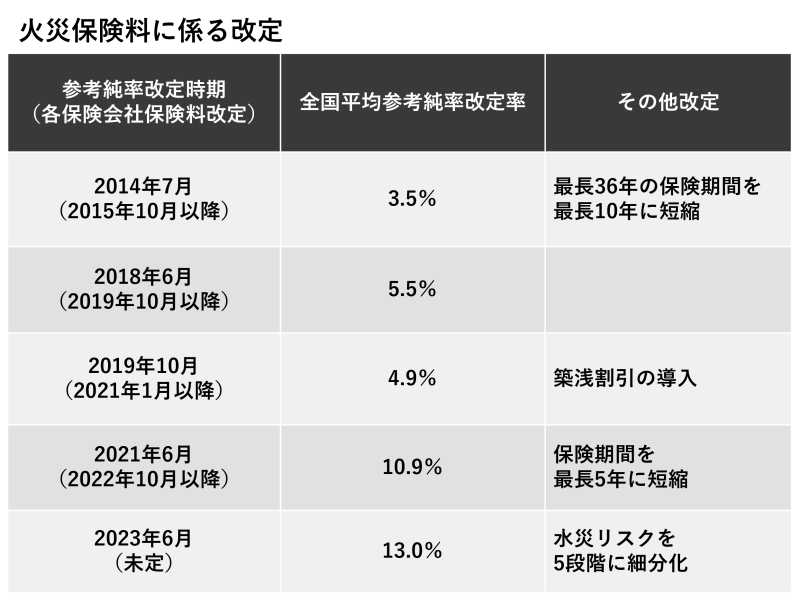

2014年以来、保険料改定の参考値となる「参考純率」と保険会社の保険料改定時期等は下表のとおりです。

直近では2023年6月に「参考純率」が過去最高の13%にアップしました。参考純率の上昇率がそのまま火災保険料の上昇率になるわけではありませんが、保険会社の保険料決定の参考値にはなりますので、近く大幅な保険料アップとなる可能性もあります。

また、今回の改定では自然災害の増加から、「水災」の保険料を地域ごとに5段階に細分化し、保険料が最も高い地域は、最も安い地域に比べて「参考純率」で約1.2倍の保険料となります。

火災保険の更新時期が近付いている、どんな補償内容か忘れているという人は、この機会にぜひ保険証券を手に取って補償内容を確認してください。もし、十分な保険金額が付いていない、必要な補償に加入していないということであれば、保険料がアップする前に保険の見直しをしてみてはいかがでしょうか。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!