年収950万円といえば、日本のなかでは比較的高収入にあたります。ただ、個人での年収なのか、夫婦合計の世帯年収なのかによって状況は異なります。

この記事では、個人年収または世帯年収が950万円の人を対象に、住宅ローンを利用する際に注意すべきポイントを解説します。年収950万円の場合、いくらまで住宅ローンを組むことができるのか、無理なく返済できる住宅ローンの借入額はどれくらいなのかも紹介しますので、住宅ローンを組む際の参考にしてください。

年収950万円の人が住宅ローンを利用するうえで注意すべきポイントは?

年収950万円の人が住宅ローンを組む場合、収入が高いからこそ気をつけるべき点があります。四つのポイントを順番に見ていきましょう。

高額になりやすい購入時諸費用や維持費

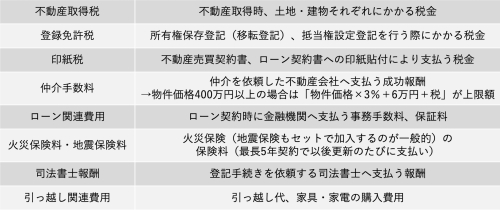

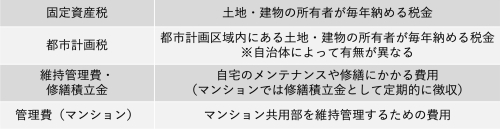

購入時にかかる諸費用や購入後の維持費は物件価格に比例して高くなるものが多いため、高額な物件を購入するときは特に注意しなければなりません。

購入時にかかる諸費用は、新築マンションや新築戸建てで物件価格の4%程度、中古マンションで7%程度、中古戸建てだと10%近くかかるのが一般的です。5,000万円の新築物件であれば、物件価格とは別に200万円程度の自己資金を準備する必要があります。購入時にかかる諸費用の項目は次のとおりです。

また、購入後の維持費用としては次のような費用がかかります。

収入減など不測の事態に陥る可能性

今は年収が950万円あったとしても、勤め先の業績悪化や景気後退、転職、休職などによって将来収入が減少する可能性は誰にでもあります。現在の収入レベルがずっと続く前提で住宅ローンを組むのはリスクが高いでしょう。

特に、ペアローンや収入合算での住宅ローンを組む場合は要注意です。出産や介護、病気などで一方の収入が減ったりなくなったりする事態も考慮したうえで、余裕のある返済計画を立てる必要があります。

ペアローンとは、共働きの夫婦などがそれぞれ別のローンを組み、お互いに連帯保証人となることでより大きな金額を借り入れる住宅ローンのことです。これに対し、収入合算は個人名義で住宅ローンを契約しつつ、ほかの親族の収入を合算した金額をベースに借り入れをして、収入を合算する親族が連帯保証人となる契約形態です。一般的に、収入合算はローン契約が1本、ペアローンは2本となります。

ペアローンや収入合算は、個人の収入で申し込むよりも大きな金額の住宅ローンを組めますが、あくまでも夫婦2人どちらも安定的に収入が入ることを前提としています。そのため、何かしらの理由で片方の収入が減少した途端、返済が難しくなるリスクがあるのです。

給与額面と手取り額の差

日本の所得税は累進課税制度が採用されています。また、社会保険料は標準報酬月額に料率をかけることで求めるため、収入が高くなるほど金額は大きくなります。こうしたことから、収入が高い人ほど給与額面と手取り額の差は大きくなるのが基本です。年収は手元に残る金額ではないので、年収をベースに住宅ローンを考えるのはリスクがあります。

また、1人で950万円の年収がある場合と、2人の収入を合算して950万円の場合で手取り額は異なってきます。夫婦ともに一定の収入があるケースでは、1人よりも2人で稼ぐほうが税金は低くなりやすい仕組みです。

額面の年収ではなく手取り額ベースで返済に無理がないか、事前にシミュレーションしておくことをおすすめします。

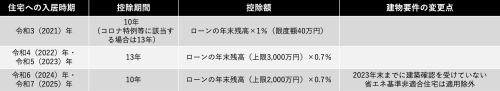

住宅ローン控除の適用を受けられるかどうか

個人で950万円の年収がある場合、節税の必要性を感じている人も少なくないでしょう。マイホーム購入にあたっては「住宅ローン控除の適用が受けられるかどうか」「受けられる場合にはいくら控除されるか」を事前に確認しておく必要があります。近年、住宅ローン控除は適用条件が厳しくなる傾向にあるため、最新情報でのチェックが必須です。

参考として、新築の一般住宅における近年の住宅ローン控除制度の変遷を見ていきましょう。

年収950万円の場合の借入限度額は?

年収950万円の場合、最大でどれくらいの住宅ローンを借り入れられるのでしょうか。

年収から借入限度額を判断する指標として「返済負担率(返済比率)」があります。返済負担率とは、年収に対する年間ローン返済額の割合のことです。「年間ローン返済額÷年収×100」で計算されます。金融機関ごとに設定は異なりますが、多くは返済負担率の上限を30〜40%に設定しています。

年収950万円で返済負担率40%の住宅ローンを組んだ場合、年間ローン返済額は380万円、毎月の返済額は約31万7,000円となります。金利設定や返済期間によって条件は変わりますが、場合によっては1億円近く借りられるでしょう。世帯年収950万円の場合でも、同様に1億円近い住宅ローンを借りられる可能性があります。

年収950万円の人が住宅ローンを利用する場合の借入適正額は?

無理なく返済できる借入適正額は年収の5倍程度といわれます。年収950万円の場合、4,750万円程度が適正額です。

たとえば、以下の想定で限度額に近い8,000万円の住宅ローンを借り入れると想定します。試算はこちらのシミュレーションを用いて行います。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

借入希望金額8,000万円(頭金1,000万円で9,000万円の物件を購入)、全期間固定金利35年ローン、元利均等返済、新機構団信ありで借り入れると想定。借入金利は「ARUHIフラット35(9割以下)」の2024年3月実行金利1.84%とします。

この条件でシミュレーションすると、毎月返済額は約25万8,000円です。年収950万円で手取り額が額面の8割と仮定すると、手取り月収はボーナスなしの想定で約63万3,000円となり、返済額が手取り月収に占める割合は約40.8%となります。

奨学金や自動車ローンなどほかの借り入れがある場合、すべて合わせた返済額は手取り月収の25%程度までに収まるようにするのが理想といわれます。

また、賃貸では家賃を手取り月収の30%以下に抑えると無理なく支払えるとされており、住宅ローンを組む場合もこれを一つの基準とするといいでしょう。マイホームの場合、固定資産税の支払いや修繕のための積み立て、火災保険料なども含めて30%以下に収めるのが理想です。つまり、先ほどの試算の「40.8%」は高過ぎであり、限度額での借り入れは高いリスクを伴うことがよくわかります。

住宅ローンを組む際は事前にシミュレーションを行い、ローン返済以外の費用も含めて、収入的に無理なく支払えるのかよく確認するのが大切です。

年収950万円の場合、頭金はいくら入れるべき?

頭金ゼロでも住宅ローンを組むことは可能ですが、金融機関の多くは「住宅価格の1〜2割程度」の頭金を入れることを推奨しています。頭金を入れれば、借入額を圧縮でき、返済負担の軽減につながります。【フラット35】のように、頭金の割合によって金利が優遇されるケースがある点も頭金を入れるメリットです。

年収950万円の場合でも1〜2割程度を目安に頭金を入れると、返済に関するリスクを軽減できるでしょう。

ただし、頭金を無理に捻出するのは危険です。年収が高い場合、日頃の生活費も高くなっているケースが少なくないため、手元資金に余裕がないと不測の事態があったとき、家計がショートしてしまう危険性があります。半年分程度の生活費を生活防衛費として手元に残したうえで、可能な範囲で頭金を入れるようにしましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

まとめ

年収950万円といえば比較的高収入の部類ですが、たとえそれだけの年収があっても住宅ローン破綻などのリスクには十分気をつける必要があります。

金融機関によって借入限度額は異なり、なかには年収の10倍程度まで住宅ローンを組める金融機関もあります。ただ、限度額いっぱいまで借りると家計に余裕がなくなり、高いリスクを伴うことになるでしょう。特に世帯年収950万円を前提にローンを組む場合には、将来的な減収の可能性を加味する必要があるため、限度額での借り入れは避けるべきです。

余裕を持って返済するためには、1人分の年収の5倍以下(借入適正額)を目安に、資金計画を検討することをおすすめします。