住宅ローンの利用を考えている方々のなかには、カードローンを利用している、もしくは利用歴がある人もいるでしょう。その場合、審査に悪い影響があるのではないかと不安になることもありますよね。そこでこの記事では、住宅ローンにカードローン利用の有無がどのように影響するのか解説します。

カードローンとは

カードローンとは、銀行や消費者金融などが提供する原則使途自由のローンです。カードを使用しお金を引き出すことからカードローンと呼ばれますが、カードを使わずに直接口座にお金を振り込むタイプもあります。

カードローンは契約時に借入限度額が設定され、その範囲内であれば自由に借り入れできる仕組みです。お金を借りるたびに審査を受けなくてもよいため、必要になったときすぐに借り入れできます。

住宅ローンとは

住宅ローンは居住用の住宅を購入するためのローンで、事業用、投資用のための住宅購入には利用できません。対象の住宅を担保とすること、借入金額が高額で契約期間が長期にわたることから、ほかのローンに比べ金利はかなり低い水準となっています。

カードローンと異なり、契約時に借入金額が確定し、その後追加での借り入れはできません。

カードローン利用中に住宅ローンは組める?

カードローン利用中の人のなかには、住宅ローンを申し込んでも審査に通過できないのではないか、と不安に思う人もいるかもしれません。しかし、カードローンを利用していることだけを理由に、住宅ローンの審査に落ちるようなことはありません。実際に、カードローンを利用しながら住宅ローンを新たに契約する人はいるでしょう。

ただし、まったく影響がないわけではありません。カードローンの利用状況によっては、年収や雇用状況にまったく問題がなくても審査に落ちてしまうことがあります。

住宅ローンの審査で見られる項目

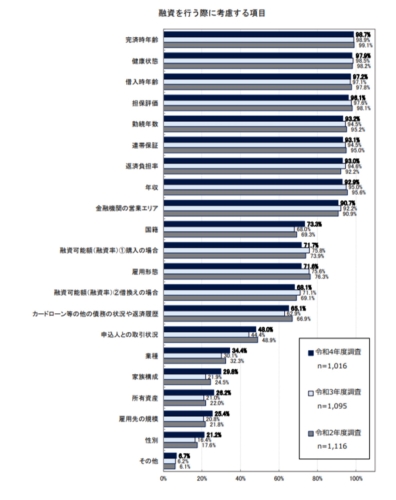

国土交通省住宅局は、「令和4年度民間住宅ローンの実態に関する調査結果報告書」のなかで、住宅ローンを提供する金融機関が審査のときに参照する項目は以下の通りと発表しています。

ほぼすべての金融機関が審査のときに参照する項目は、「完済時年齢」「健康状態」「借入時年齢」「担保評価」「勤続年数」「連帯保証」「返済負担率」「年収」「金融機関の営業エリア」です。

金融機関は申込者の年収や健康状態などから返済能力を測り、抵当権をつける住宅の担保評価も行います。それらに問題がなければ、融資をしても貸し倒れのようなことは起きにくいと考えられるため、上で挙げた項目が多くの金融機関で重視されているのです。

そのほか、6~7割の金融機関が審査対象としている項目が「国籍」「融資可能額」「雇用形態」「カードローン等の他の債務状況や返済履歴」です。国籍や雇用形態に関しては、申込条件として制限(日本国籍を有する人のみ、正社員のみなど)をかけるところも多くあります。

カードローンなどの債務状況、返済履歴を審査項目に入れる金融機関は65.1%で、半数以上の金融機関がカードローンに関する情報も審査項目の一つに入れています。

カードローンが住宅ローンに与える影響

カードローンの利用状況や返済履歴は住宅ローンの審査の対象になることがあります。しかし、ただ利用したことがあるだけで審査に大きな影響を与えるとは考えられません。どのようにカードローンを利用していると、住宅ローンの審査に通過しにくくなるのか解説します。

利用額

現在借り入れしているカードローンの金額が多いと、審査に悪影響を及ぼします。どの程度利用していると審査に落ちる、といった明確な基準は発表されていませんが、収入や借り入れ希望金額に対し、あまりに多い金額のカードローンを利用していると審査に不利になると考えられます。

たとえば【フラット35】では、利用条件の一つに返済負担率(返済比率)があります。返済負担率とは、自身の年収に対するローン(申込予定の住宅ローンを含む)の年間返済額の割合のことです。

【フラット35】では返済負担率が、年収400万円未満では30%以下、400万円以上では35%以下でなければなりません。ここでの年間返済額には、自動車ローンなどの目的ローンのほか、カードローンやクレジットカードのキャッシングも含まれます。

延滞や代位弁済、債務整理をしたことがある

カードローンの返済ができず、延滞や代位弁済、債務整理をしたことがあると、住宅ローンの審査に落ちてしまう可能性が高まります。

代位弁済とは、返済が滞り保証会社や保証人が債務者の代わりに返済を行うことです。債務整理は借金の減額や免除をするための手続きのことで、任意整理や自己破産などのことをいいます。

ただし、こういった情報が審査に影響を及ぼすのは、個人信用情報機関に情報が掲載されている期間中だけであるとされています。

個人信用情報機関とは、個人の現在や過去のローン利用に関する情報(信用情報)を記録している機関です。それぞれの金融機関は、個人信用情報機関に掲載されている信用情報を閲覧し、審査を行います。信用情報が記録される期間は5~10年と有限です。

カードローン関連で問題を起こしていたとしても、個人信用情報機関に登録される期間が過ぎれば審査への影響はないでしょう。

カードローンを利用していなくても住宅ローンの審査に影響するときがある

カードローンは最初の契約で利用可能額が設定され、その範囲内であれば新たに審査を受けずに借り入れできます。そのため、実際にお金を借り入れしていなくても、利用可能額分は借り入れしていることと同じ扱いになるケースがあります。

「もしものために」と、カードローンを契約している人の場合、知らず知らずのうちに住宅ローンの審査に影響を及ぼしているかもしれません。

カードローンは住宅ローン申込前にどうすべき?

カードローン利用中の人が住宅ローンの審査に通過する可能性をなるべく上げたいのであれば、申込前に以下のようなことをしておきましょう。

なるべく完済する

住宅ローンの審査では、これから契約する住宅ローンを含めたローンの返済負担率、ほかのローンの借入状況や利用履歴などが確認されます。そのため、カードローンの借り入れがあるならば、なるべく完済しておきましょう。

カードローンの借り入れが複数あるときには、借金を1本化するおまとめローンの利用もおすすめです。

利用していないものは解約する

カードローンを契約していて利用枠があるとき、実際に借り入れしていないにもかかわらず利用しているものとみなされるときがあります。もし現在使用しておらず借り入れが0円であれば、解約しておいたほうが安心です。

まとめ

カードローンを利用している人でも、住宅ローンを契約することは可能です。ただし、現在カードローンで多額の借り入れをしていたり、延滞をしていたりするケースでは、審査に通過できる可能性が下がります。また、過去に代位弁済や債務整理を行ったことがある人も審査通過の難易度は上がるでしょう。

カードローンを利用中でも住宅ローンの審査通過の可能性を上げるためには、完済もしくは解約などを行い、審査が有利になるようにしておくことをおすすめします。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!