住宅を購入する際に利用する「住宅ローン」の認知度は高いものの、ほかのローンと何が違うのか、よく知らない人が多いのではないでしょうか。ここでは、住宅ローンの特徴や金利の仕組み、実行するタイミングについて見ていきましょう。

住宅ローンの仕組みとは?

ここだけ押さえる!

・ 住宅ローンは、住宅購入のみを目的として利用できるローン

・ 住宅ローンは、購入する住宅を担保として借り入れできる

・ 住宅ローンは、ほかのローンと比べて圧倒的に金利が低い

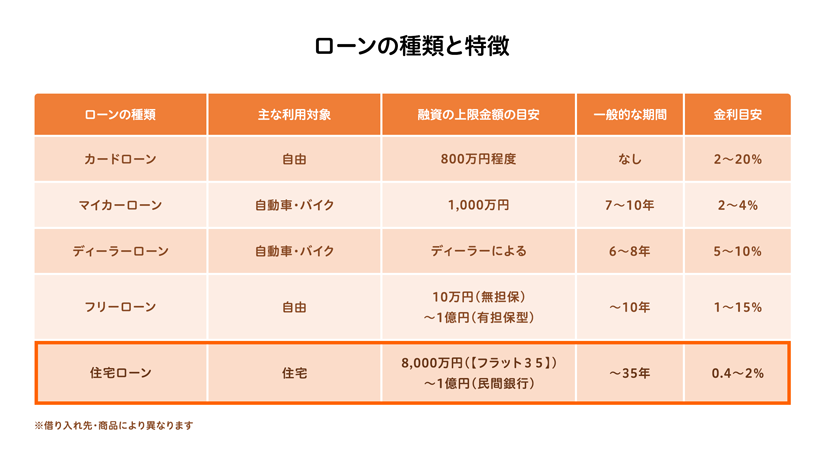

住宅ローンは、居住目的で住宅を購入する場合のみ利用できるローン商品です。購入する住宅を担保としてお金を借りる契約を結び、毎月決められた金額を返済していきます。「住宅購入のための融資」という性質上、高額な住宅を購入しやすいよう、他のローン商品よりも金利面で優遇され、低い金利で借りることができます。また、返済期間が長期にわたり、何千万円という多額の借り入れが可能なことも特徴です。

住宅を購入しやすいように「住宅ローン減税制度」をはじめとする公的制度も充実しており、賢く利用すればよりお得に住宅を購入することが可能です。詳しくは、「【税理士監修】今さら聞けない「住宅ローン減税」、適用条件や期間は?」をご覧ください。

クレジットカード会社が取り扱い、担保不要でお金を借りることができるカードローンは利息制限法に基づき、上限金利が10万円未満で20%に設定されているため、これを超えると違法です。100万円未満で18%、100万円以上で15%を上限としています。また、貸金業法の総量規制により、借入可能額は年収の3分の1までと定められています。例えば、年収が300万円であれば、借入期間を問わず、借入可能額は最大で100万円となります。

マイカーローンは大きく分けて、銀行系のマイカーローンと、信販会社系のディーラーローンに分類できます。銀行系は審査に数日を要する代わりに、金利は2~4%程度と低め。自動車ディーラー経由で組む信販会社系のディーラーローンは審査結果が早く出て手続きも簡単ですが、金利は5~10%と高めです。

その名の通り、使用用途の制限がなく自由に使えるフリーローンは、主に銀行が取り扱っていて、カードローンよりは若干低めの金利設定です。

これらのさまざまなローンと比較すると、住宅ローン金利は突出して低金利であることが分かります。

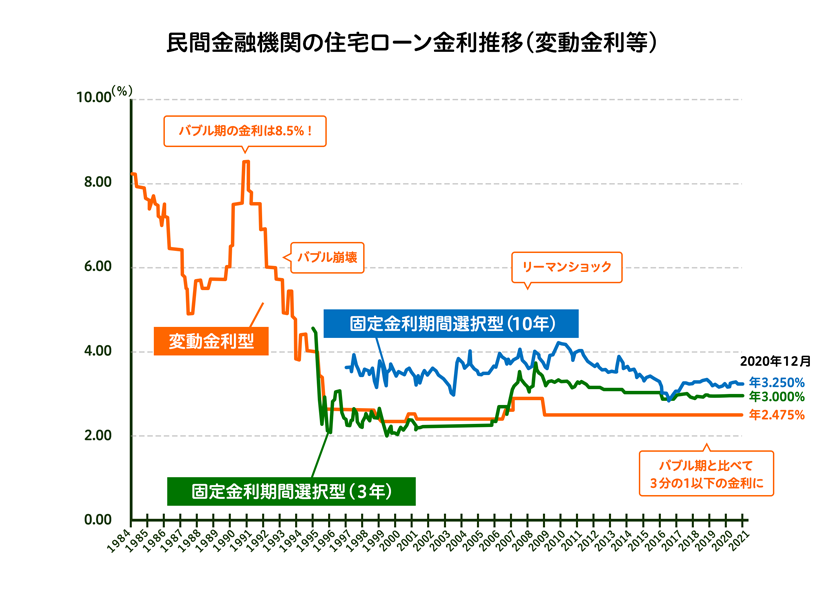

上記は、住宅金融支援機構が発表している民間金融機関の住宅ローン金利推移です。いわゆる「バブル期」と言われた1980年代半ばから1990年代はじめにかけて、住宅ローン金利は8%を超えることも珍しくありませんでした。しかし、バブルの崩壊とともに住宅ローン金利も低下。ここ10年ほど、変動金利型は2.475%から変動していません。

この金利は「基準金利」と呼ばれるもので「店頭金利」も同義です。市場の動きや金融政策と連動していて、短期プライムレート(後述)をもとに決定します。実際に適用される金利は、ここから金融機関が定める「優遇金利」を差し引いたものとなり、借り入れる人の職業や年収、購入する物件のスペックなど、さまざまな条件をもとに決定します。優遇金利は各金融機関が独自に定めますが、金利の引き下げ競争により、2%近く引き下げている商品が少なくありません。そのため、2021年1月現在の主要な銀行の変動金利は0.5%前後と、非常に低金利となっています。

住宅ローン金利はどのように決定するの?

ここだけ押さえる!

・変動金利は、短期プライムレートと連動している

・固定金利は、長期金利(新発10年国債利回り)と連動している

・近年の住宅ローン金利は、歴史的低金利水準が続いている

住宅ローン金利の推移は、固定金利と変動金利で指標とする金利が異なり、変動金利は「短期プライムレート」、固定金利は「長期金利」を基準としています。

・変動金利

「変動金利」は、多くの金融機関が「短期プライムレート」を指標としています。短期プライムレートとは、金融機関が企業に1年以内の融資を行う際の最優遇金利のこと。日本銀行(日銀)が定める政策金利の影響を受けますが、各金融機関の競争心理など、他の要素も含めて金利が決まります。短期プライムレートは毎年2回、見直しがおこなわれるため、変動金利も年2回、見直しがあります。しかし、前述のグラフからも分かる通り、短期プライムレートや変動金利型の金利は、マイナス金利の導入時やコロナ禍といったタイミングでも変化していません。政府が金融政策を修正しない限り、今後もしばらくは同様の金利を維持すると予測できます。ただし、金融機関により「優遇金利」が変わる可能性があるため、チェックは必要です。

・固定金利

【フラット35】に代表される「全期間固定金利型」など、長期固定金利型の住宅ローン金利は長期金利と連動しています。長期金利とは、満期までの期間が1年を超える債券など負債の金利のことを指し、なかでも「新発10年国債利回り」を指標とします。

国が発行する債券「国債」はリスクが少ない、比較的安定した資産運用の手段です。そのため、社会情勢に不安要素があると、投資家はリスク回避のため、価格変動が大きい株式などを売却して国債を買う傾向にあります。多くの人に国債が買われると価格が上がり、利回り(長期金利)は下がります。長期金利が下がれば住宅ローン金利も下がる仕組みです。

・史上最低水準の金利となった背景

ここ数年、史上最低水準と言われる低金利が続いていますが、その背景には、2016年1月の金融政策決定会合で日銀が発表した「マイナス金利政策」の導入があります。これにより、金融機関が日銀に預ける当座預金の一部金利をマイナス0.1%に。また、同年9月には、日銀が長短金利を操作する「イールドカーブ・コントロール政策」を導入しました。短期金利は-0.1%のマイナス金利を適用。長期金利の指標となる「国債金利(新発10年国債利回り)」は0%程度で推移するよう長期国債の買い入れを行うことで、金利が急激に変動しないようコントロールされています。今後も、この措置が続いている限り、史上最低水準の低金利が継続されるでしょう。

住宅ローン金利が適用されるタイミングとは?

ここだけ押さえる!

・住宅ローンは、融資実行日の金利適用が基本

・新築マンションは契約の1年以上後の金利が適用されることが多い

・現在の金利で借り入れしたいなら、中古マンションの購入がおすすめ

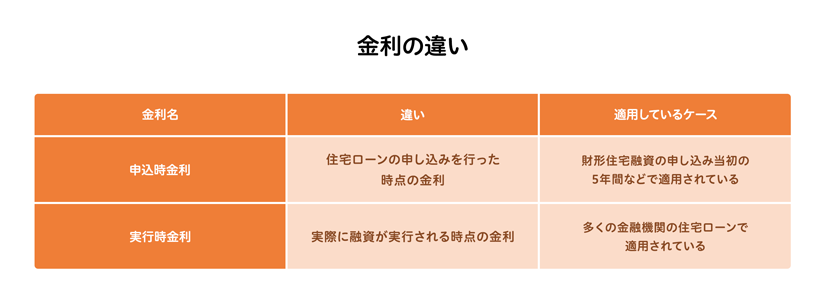

住宅ローン契約を結ぶと、元本に金利を加えた金額を毎月支払うことになります。この際、実際に適用される金利は、どの時点の金利になるのでしょうか。

【フラット35】をはじめ、多くの金融機関の住宅ローンは「実行時金利」が適用されます。つまり、銀行などの金融機関から融資が行われ、住宅購入資金が振り込まれる「融資実行日」、いわゆる住戸の引き渡し時の金利となります。

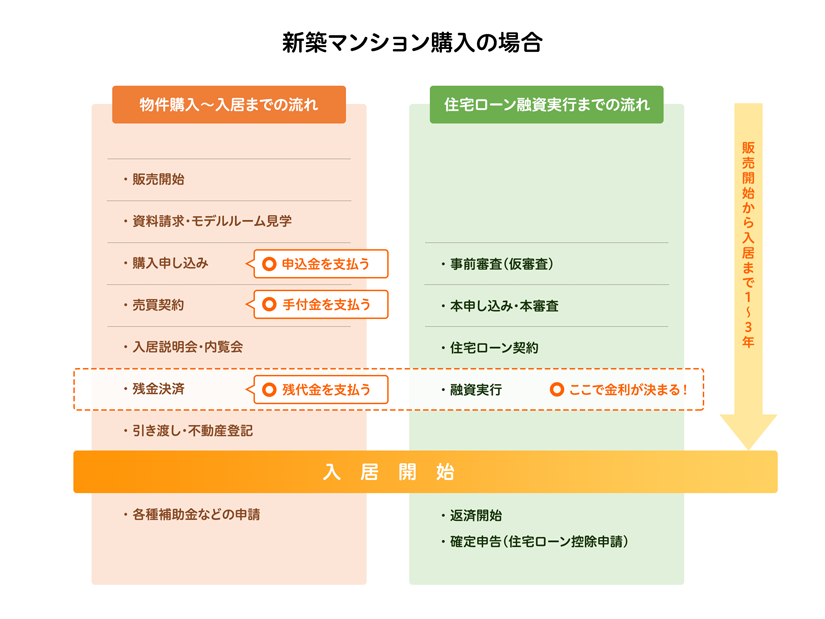

新築マンションの多くが、建物は未完成の状態で販売を開始します。融資の実行はマンションの引き渡し時となるため、1年以上先になるケースが一般的。販売開始から入居まで2~3年かかることも珍しくありません。数年後の住宅ローン金利を予測することは難しいため、ある程度の金利上昇リスクを想定しながら、余裕のある資金計画を立てる必要があります。

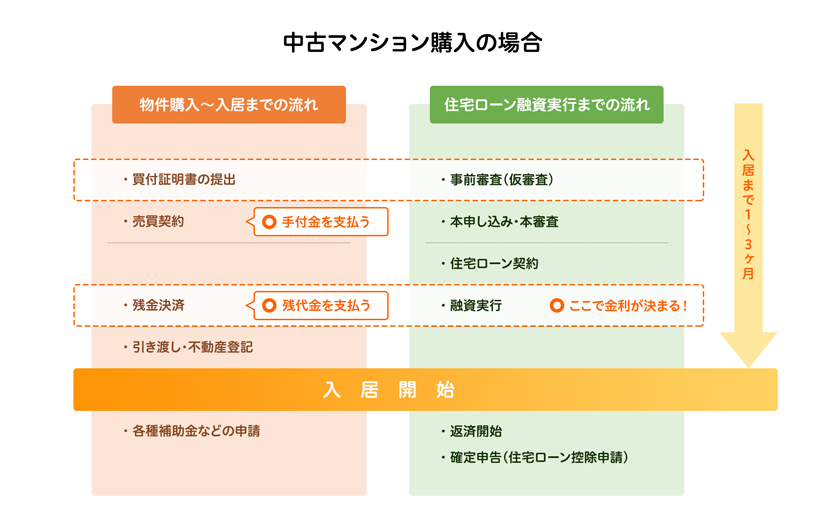

一方、中古マンションの場合はすでに建物が完成しているため、入居まで短い時間で手続きを進めることができます。融資の実行まで期間が短く、現状と乖離のない金利で借り入れできる可能性が高いでしょう。

まとめ

住宅ローンは、用途が住宅購入に限られる代わりに、ほかのローンと比べて金利が低いローンです。低水準の金利が維持されているこの時代に、金利タイプごとの特徴や実行のタイミングにも配慮しながら、より賢く活用してみてはいかがでしょうか。

監修:ファイナンシャル・プランナー 小島 淳一(日本FP協会AFP認定者、相続診断士)