住宅ローンは、何十年もかけて返済するケースが一般的です。借り入れ時の年齢によっては「リタイアまでに完済できない」と不安を感じている人や、子どもの養育費負担が増える前にローン支出を見直したいと考えている人もいるのではないでしょうか。そんな時に検討したいのが「繰り上げ返済」。繰り上げ返済の種類やそれぞれのメリット・デメリットなどをまとめました。

繰り上げ返済とは? 2種類の返済方法を比較!

ここだけ押さえる!

・繰り上げ返済は、通常のローン返済とは違い、返済金額のすべてを元金の返済に充てることができる

・繰り上げ返済は「返済期間短縮型」と「返済額軽減型」の2種類がある

・返済期間が10年未満になると住宅ローン減税が利用できないため注意

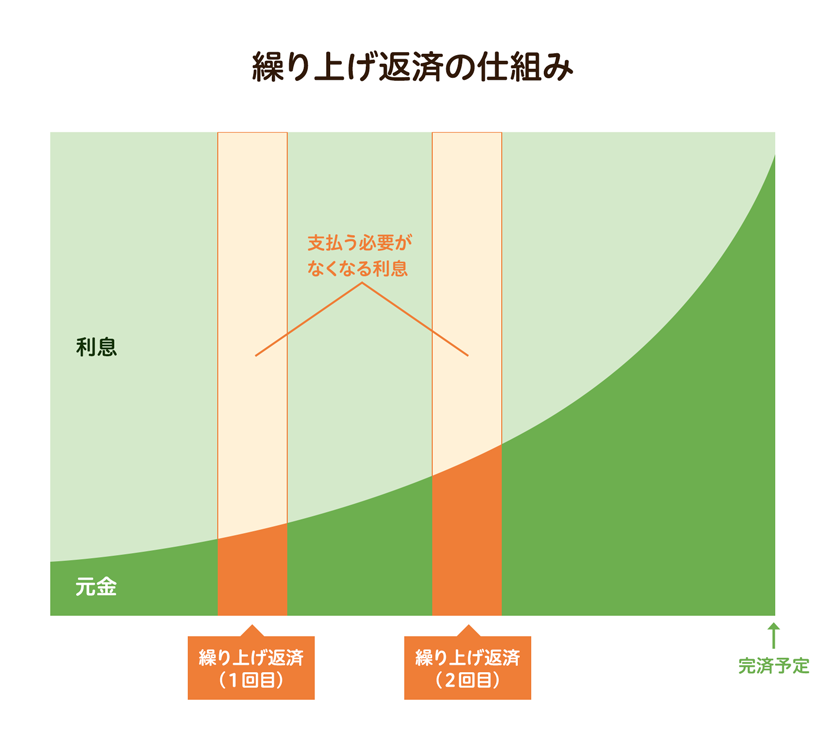

繰り上げ返済とは、毎月の返済に加えて、借入金額を返済することを指します。 通常、住宅ローンは元金と利息を同時に返済していきますが、繰り上げ返済の場合は、返済する金額のすべてを元金の返済に充てることができます。

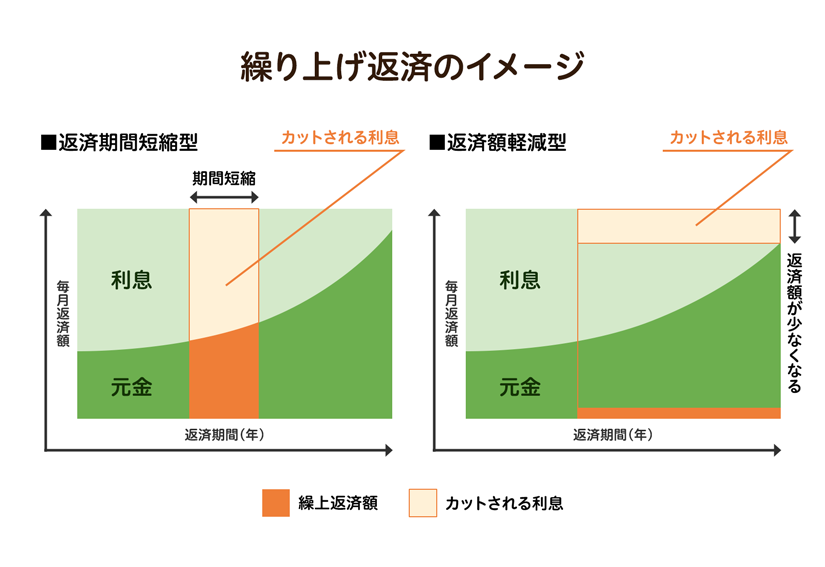

繰り上げ返済は「返済期間短縮型」と「返済額軽減型」の2種類があり、それぞれに特徴があります。「返済期間短縮型」は毎月の返済額は変えず返済期間を短縮する返済方法で、「返済額軽減型」は返済期間を変えず、毎月の返済負担額を軽減する返済方法です。

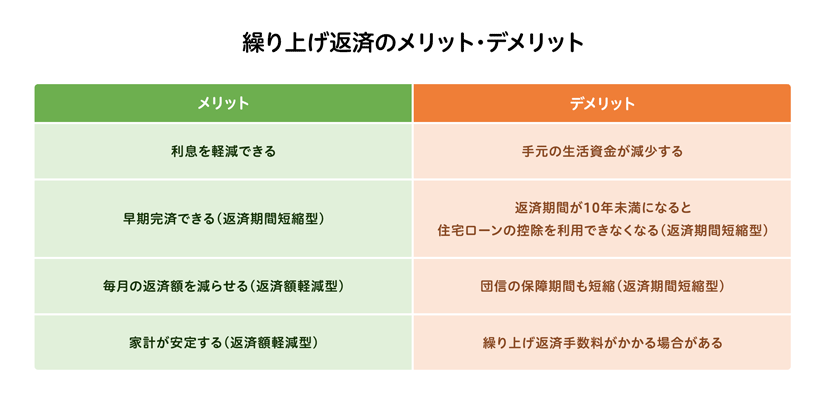

返済形式に関わらず、繰り上げ返済にはメリットとデメリットがあります。最大のメリットは、利息を軽減できること。金利が高い時ほどその効果は大きく、繰り上げ返済を行うタイミングが早いほど、利息を軽減できます。また、返済期間短縮型であれば早期完済できること、返済額軽減型は毎月の返済額を減らせることや、それに伴い家計が安定することもポイントです。

一方、デメリットは繰り上げ返済を行うほど、手元の生活資金が減少すること。急なケガや病気等でお金が必要になった場合、手元に現金がないと生活が成り立たなくなる可能性があります。また、返済期間短縮型の場合、残債が減ってトータルの返済期間が10年未満になると住宅ローン減税による控除を利用できなくなること、仮に予定していたよりも早く完済してしまったら団信の契約も満了となるため、結果として生命保険の役割を担う団信の保障期間も短縮すること、繰り上げ返済手数料がかかる場合があること(詳細は後述)にも注意が必要です。

繰り上げ返済のタイミングは? 住宅ローン減税とどちらを優先する?

ここだけ押さえる!

・まとめるよりもこまめに繰り上げ返済をした方が、利息軽減効果が高い

・借り入れ時の金利が1%より低い場合は、住宅ローン減税を優先したほうがお得

・借入金額が多く控除しきれない場合、繰り上げ返済がお得な可能性がある

住宅ローン利用者の多くが、毎月の返済金額が一定となる「元利均等返済」方式で借り入れをしています。(詳しくは、「元利均等返済と元金均等返済はどう違う? メリット・デメリットを比較!」をご覧ください)。返済当初は利息が多くを占め、元金分の返済が少ない特徴があるため、少しでも早く繰り上げ返済をすることにより、利息分の支払いを減らすことができ、総返済額を軽減する効果が高くなります。

単純に考えれば、繰り上げ返済は早ければ早いほどお得で、先々の支払いがラクになります。しかし、返済期間10年以上の借入金であることが住宅ローン減税の適用要件となっているため、返済期間短縮型の繰り上げ返済によりトータルの返済期間が10年未満になると、住宅ローン減税が利用できなくなってしまいます。返済期間が10年以上の場合でも、住宅ローンの残債が少ない分、控除額が減ってしまいます。繰り上げ返済と住宅ローン減税のどちらを優先したほうが効率よく返済できるのかは、購入した物件の価格や住宅ローン金利により異なるため、事前にシミュレーションを行い、判断することが大切です。

かしこい繰り上げ返済テクニック

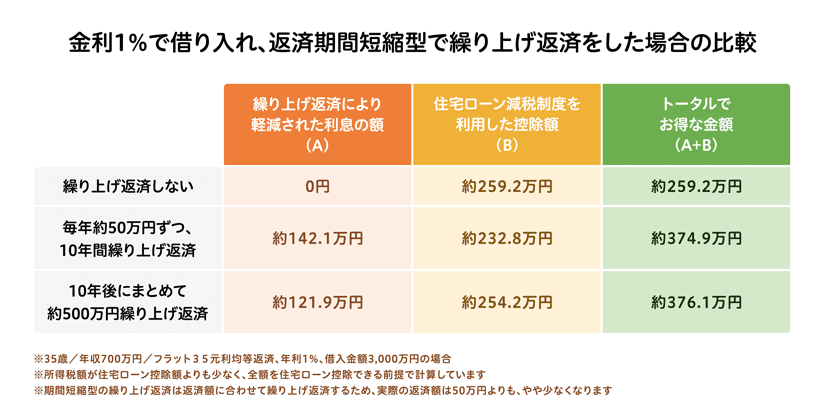

上記は、金利1%で借り入れ、返済期間短縮型で繰り上げ返済をする場合、毎年50万円ずつ10年間繰り上げ返済を続けるケースと、10年後にまとめて500万円を繰り上げ返済するケースを比較しています。繰り上げ返済により軽減された利息を単純に比較すると、まとめて繰り上げ返済をするよりも、こまめに返済をしたほうが利息軽減効果が高いことが分かります。

しかし、住宅ローン減税による控除期間中に繰り上げ返済をすることで控除額が減ってしまうケースがあることに注意が必要です。住宅ローン減税制度は、住宅ローン残高の1%を所得税や住民税から控除する仕組みですから、上の表の例のように、借り入れ時の金利が1%より低い場合は、住宅ローン減税を優先したほうがお得といえます。

ただし、借入金額が多く、住宅ローン減税制度を活用しても所得税・住民税から控除しきれない場合は、繰り上げ返済のほうがお得な場合があります。

繰り上げ返済手数料はどのくらいかかるの?

ここだけ押さえる!

・繰り上げ返済手数料はネット経由の場合、だいたい無料!

・全額繰り上げ返済(完済)する場合は手数料がかかる可能性がある

・繰り上げ返済ができる最低金額を事前に確認

金融機関の種類を問わず、インターネットで繰り上げ返済の手続きする場合、手数料は概ね無料です。同じ金融機関でも、窓口やテレフォンバンキングの場合は数千~数万円の手数料がかかるケースが一般的です。

繰り上げ返済ができる最低金額も事前の確認が必要です。最低1万円以上としている金融機関が一般的ですが、1円から返済できる金融機関もあります。ちなみに【フラット35】は、窓口で手続きする場合が100万円以上、インターネットなら10万円から繰り上げ返済が可能です。

まとめ

「住宅ローンをできるだけ早く完済する」という目標を持つことは大切ですが、返済を急ぐあまり、生活が苦しくなったり、子どもの教育費が足りなくなったりしては元も子もありません。繰り上げ返済は、あくまで余裕資金の範囲内で行い、手元にある程度の現金を残しておくことも大切です。無理なく返済できるように、事前にシミュレーションをした上で、繰り上げ返済をかしこく活用しましょう。

監修:ファイナンシャル・プランナー 横山 晴美(ライフプラン応援事務所代表/AFP/FP2級技能士)