2022年12月に、日本銀行(以下日銀)が長期金利の変動幅を「±0.25%」程度から「±0.50%」程度に拡大すると発表。これを受けて2023年1月の住宅ローンの固定金利は上昇しました。これから住宅ローンを借りようと思っている人にとって、金利の上昇は気になるところです。

今回は、長期金利変動幅の拡大が住宅ローンの金利にどのように影響を与えるのか、変動金利も上がるのかといった、金融政策と住宅ローン金利の関係について解説します。

長期金利の変動幅が拡大すると固定金利が上がる理由

長期金利とは、資金の貸し借りの期間が1年超の金利です。住宅ローンの固定金利は、長期金利の中の10年物の国債利回りに連動します。一方で変動金利は、資金の貸し借りの期間が1年以内の短期金利に連動します。短期金利の代表的なものに、金融機関同士で資金を融通するときの金利「無担保コールレート翌日物」などがあります。

短期金利が日銀の金融政策などによって決まるのに対し、長期金利は主に市場での長期資金の需給関係で決まるため、基本的には景気が良くなれば資金需要が増して金利が上がり、景気が悪くなれば投資の需要が減って金利が下がります。そのため、実際の景気に先行して動く傾向があり、金融政策で決まる短期金利より先に金利が上がったり下がったりします。

しかし、日本は現在のところ景気が悪くならないように、長期金利も短期金利も日銀が一定の変動幅にコントロールする「長短金利操作(イールドカーブコントロール)」を導入しています。2016年以降、短期金利は「±0.1%」程度、長期金利は「±0.25%」程度の変動幅に抑える政策をとり、日銀は金利を抑えるために国債の大規模な買い入れを続けてきました。

ところが、2020年以降アメリカのインフレを発端にアメリカの長期金利が上昇し、日本の長期金利もインフレや円安の影響を受け、2022年当初の0.1%前後から、9月以降は0.25%を超える水準で推移してきました。こうした状況下でも、日銀は大規模な国債買い入れによる金融緩和を続けてきましたが、2022年12月ついに、長期金利の変動幅を「±0.25%」程度から「±0.5%」に拡大すると発表しました。

大規模な金融緩和を続けると言い続けてきた日銀が、金利幅を拡大するのは2016年以来初めてのことで、市場はすぐに日銀が金融引き締めに動くのではないかと反応し、長期金利は1日で0.282%から0.438%へと急上昇しました。

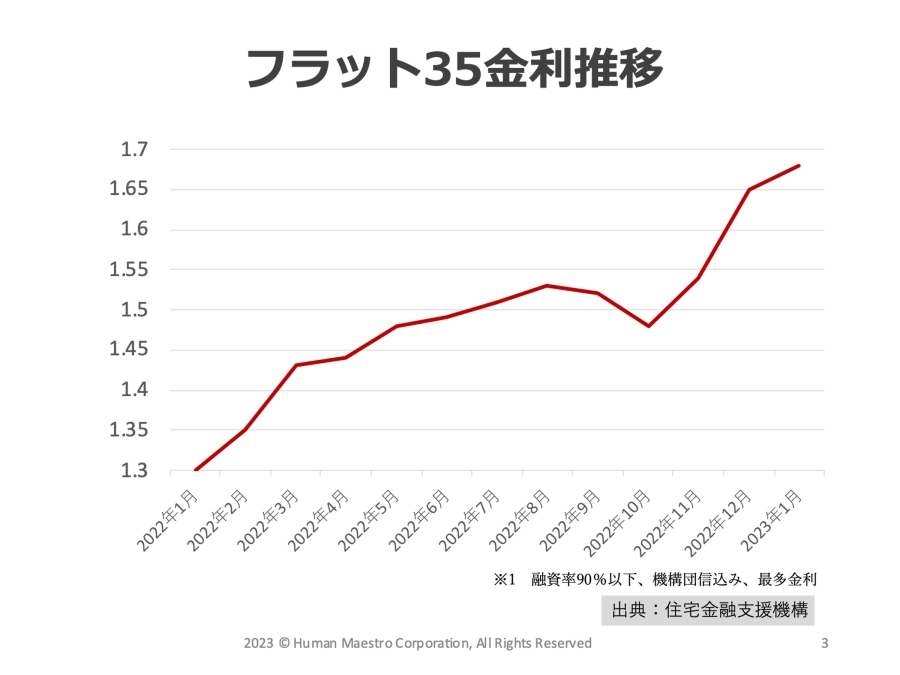

長期金利の上昇に伴い、全期間固定金利の【フラット35】の金利も上昇しています。2022年1月は融資率90%未満で年利1.3%でしたが、2023年1月現在年利1.68%となり、1年間で0.38%上昇しました。

固定金利が上昇すると変動金利も上昇する?

大手銀行や地方銀行など多くの金融機関の変動金利は、短期プライムレートを基準に推移します。短期プライムレートとは、各行が最優良の企業に貸し出す金利のうち、1年以内の短期融資の金利を指します。主要行の短期プライムレートは、2009年以降1.475%から変わっていません。

大手銀行の住宅ローン基準金利は短期プライムレートに1%上乗せした2.475%です。基準金利から2%の優遇を受けられれば0.475%で借りられるといったしくみになっています。

短期金利は、当面の資金を融通する際の金利なので、長期金利と比べ、将来の景気の影響を受けにくく、原則は日銀の金融政策で決まる金利です。そのため現在のところ、短期金利は上昇しておらず、住宅ローンの変動金利も低水準のままです。

しかし、短期金利は一般的には長期金利が上昇した後、遅れて上昇する傾向があります。今後長期金利が上昇すれば、短期金利も金利変動幅が「±0.1%」以上に拡大する可能性もあります。

日銀の金融政策が変わるまでには、長期金利の上昇から遅れて短期金利が上昇し、変えるまでの時間がかかります。しかし、すぐにその時が来るのか、10年後、20年後なのかは誰も確実には分かりません。

長期金利は今後も上昇する?

では、長期金利は今後も上昇するのでしょうか。

日銀は、長期金利の金利変動幅を±0.5%に引き上げたものの、物価の上昇率が安定的に前年比2%となることを目標として、金融緩和政策を続けています。ところが、足元ではエネルギーや原材料費の高騰、円安などの影響から、2022年12月の段階で物価上昇率は前年同月比4%を超えています。物価上昇率だけで見たら、金利はすでに上昇するはずです。

しかし、日銀は本格的な賃金上昇が伴わないインフレなら、「安定的なインフレ率2%」とは言えず、金融緩和を続けるとしています。

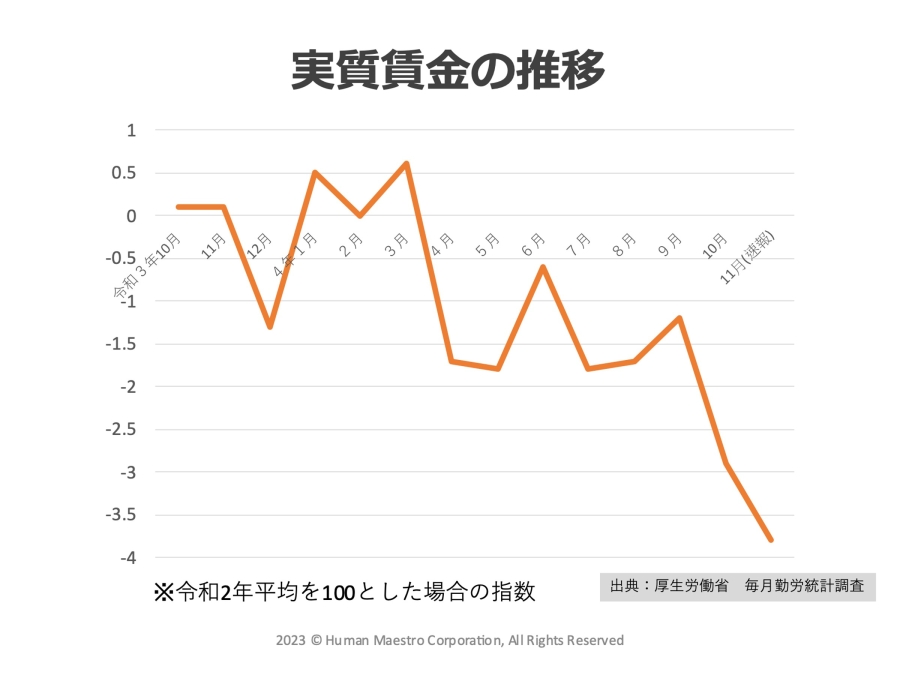

2022年11月の実質賃金(実際に受け取った賃金から物価変動の影響を差し引いた指数)を見ると、前年同月比-3.8%です。賃金上昇が物価上昇に追い付いていない現状が伺えます。日銀は2023年から2024年度の消費者物価指数についても、1%台で推移するとの見通しを立てており、当面は金融緩和政策を維持するという見解を示しています。

変動金利は上昇する?

一方で短期金利は2023年1月時点マイナス金利で推移しています。住宅ローン変動金利は、銀行間の金利競争もあり、実質貸出金利0.3%台、0.4%台といった低金利で推移しています。しかし、前述のように短期金利は長期金利に遅れて上昇する傾向があります。

また、多くの金融機関の変動金利は、金利が上昇しても金利の見直しは半年ごとで、返済額は5年間変わりません。さらに、金利が大幅に上昇しても次の5年間の返済額はその前の5年間の125%以内に抑えられます。そのため、急激な返済額の上昇はありません。そのかわり、毎月の返済額が一定の元利均等返済の場合、金利が上昇すれば利息の返済割合が多くなり、元金の返済がなかなか進まない事態にもなりかねません。

返済額が変わらないからと油断せず、半年に1回の金利見直し時には必ず返済予定表を確認し、金利が上がっていれば返済額の増額に備え、繰り上げ返済の資金をためましょう。

まとめ

日銀が長期金利の変動幅を0.25%拡大したことで、固定金利は上昇し、変動金利もどんどん上昇するのではないかと不安になった人もいるのではないかと思います。しかし、固定金利と変動金利は金利上昇のしくみが違うことがお分かりいただけたと思います。

今後変動金利が上昇するとしても、返済額がアップするまでには時間があります。変動金利で借りている人は、金利上昇時には、返済額が増えるリスクを自分が受けることをよく思い出し、返済額を減らす、または老後に返済が残らないように期間を短縮するための繰り上げ返済の資金を準備しておくと安心でしょう。また、金利上昇時に繰り上げ返済が難しい家計であれば、今のうちに完済まで返済額が変わらない、全期間固定金利などへの借り換えを検討するのも一つの方法です。

やみくもに不安になるのではなく、金利のしくみをよく理解し、それぞれの家計や今後のライフプランに合わせて金利上昇に備えましょう。