一般的に住宅ローンは、年収の10倍程度まで組めるといわれています。共働きで世帯年収3,000万円のパワーカップルなら、数億円の住宅ローンが組める金融機関も見つかるでしょう。

今回は、これから住宅ローンを組むパワーカップルに知っておいてもらいたい注意点や、考慮しておきたいポイントについて解説します。

今後住宅ローンを組む際の参考にしてください。

住宅ローンを組むパワーカップルが知っておきたい3つの注意点

まず、パワーカップルが住宅ローンを組む際の代表的な注意点を3つ紹介します。

借入可能額と借入適正額は違う

住宅ローンは、年収の10倍程度まで借りられる場合が多いですが、無理なく返済できる金額は年収の5倍程度までといわれています。

住宅ローンは長期にわたって返済するものですが、その間ずっと収入状況が変わらないという保証はありません。返済中に何らかの理由で収入が減ってしまうことも考えられますし、世代によっては、これから出産・育児を予定していたり、親の介護が必要になってきたりすることもあるでしょう。場合によっては、カップルの一方が働けなくなる可能性も考えられます。

そのような状況になっても無理なく返済ができるかどうかを、事前にシミュレーションしておくことが大切です。シミュレーションを行うにあたっては、住宅ローンを利用する際の諸費用や、住宅購入後に必要となる維持管理費、さらには生活費などの増加分も忘れずに考慮しましょう。

高級物件は住宅ローンの諸費用も高額

住宅ローンの利用にあたっては、物件の購入代金以外にもさまざまな諸費用がかかります。

具体的な諸費用の内容と、その計算方法については以下のとおりです。

(諸費用)

・印紙税:購入する物件の金額および住宅ローンの借入金額によって異なり、20万円程度になることもある。

・ローン事務手数料:借入金額✕2.2%(5万円など固定されているところもある)

・保証料:融資額1,000万円あたり数十万円

・登録免許税:土地の所有権移転登記(固定資産税評価額✕1.5%:2023年3月31日までの軽減税率)、建物の所有権保存登記(固定資産税評価額✕0.4%:軽減税率あり)、抵当権設定登記(借入金額✕0.4%:軽減税率あり)

・不動産取得税:固定資産税評価額✕3%(軽減措置あり)

・火災保険料および地震保険料:保険会社によって異なる

諸経費の計算式をみると、土地や建物の固定資産税評価額や借入金額に応じて、一定の割合を支払う形になっている費用が多くみられます。そのため、物件価格や借入金額が高額な場合は、諸費用もそれに比例して高くなる点に注意が必要です。

高額物件に住むと維持費や生活費も高くなりやすい

住宅にかかる費用は、建物購入時や住宅ローン契約時に払うものだけでなく、入居してから発生するものも多くあります。

高級物件になれば、管理費などの住宅関連の支出も高額になったり、部屋が広い場合は光熱費がかさんだりします。修繕箇所が多くなれば、その分修繕費もかかるでしょう。

また、高級住宅地や高級マンションは周りの住民の生活レベルも高いため、生活費や教育費なども高額になりやすい傾向にあります。

高級物件の購入を考えるなら、入居した後にどれくらいの費用が発生するのかも加味して、住宅ローンの借入額を検討しましょう。

借入可能額や毎月の返済額をチェック!

パワーカップルが考慮しておきたい4つの可能性

ここでは、パワーカップルが住宅ローンを組むうえで想定しておきたい4つの可能性について解説します。誰にでも起こりえるものなので、それぞれの可能性に対する対応策も考えておく必要があります。

収入が減る可能性

今は高収入であっても、その収入がこの先も変わらずに続くとは限りません。病気などを理由に休職する可能性もありますし、出産や育児を控えているなら、数年は一方の収入が大幅に減る、もしくはゼロになることも考えられます。また、親の介護が必要になれば、会社を休んで介護に専念するか、仕事を辞めなければならなくなる可能性も否定できません。

そのため、住宅ローンを組むときは、どちらか一方の収入がなくなったとしても返済できる金額を目安として借入額を決める必要があります。

離婚・死別の可能性

これから家を購入するという段階で離婚を考えている夫婦はいないと思いますが、絶対にしないと思っていても、今後どうなるかはわかりません。

仮に離婚することになり、片方の収入で返済できないとなれば、売却して住宅ローンの残債を返済する必要に迫られます。しかし、急いで売らなければならない状況は、売る側にとっては非常に不利です。場合によっては、相場よりも低い金額で売却せざるを得なくなる可能性もあります。そうなると、売却した金額だけでは完済できず、ローンだけが残ってしまうことも考えられます。

また、片方が亡くなる可能性もないとは言い切れません。もちろん、ペアローンを組むときにはお互いに団体信用生命保険に加入すると思いますが、団体信用生命保険で保証されるのは亡くなった側のローン残債のみです。生存している側の住宅ローン返済はそのまま継続するため、片方の収入で払える額かどうかも考えながら、お互いの持ち分および返済額を決めなければなりません。

住宅を売る可能性

高級物件(特に趣味趣向を凝らした物件)は、いざ売ろうと思っても買い手がつかず、売却しにくい可能性が考えられます。

買い手が現れなければ、売却希望価格を下げるなどの対応が必要になり、思っていた値段では売れないことになるでしょう。

将来的に物件の売却を想定しているなら、高級物件だからこそ売れにくいというリスクがあることを理解しておきましょう。

金利が上がる可能性

今は低金利の状態が続いていますが、今後の金利情勢がどうなるかは予測がつきません。金利上昇局面になった場合、住宅ローンの借入額が多いほど、金利増加分の負担は重くなります。

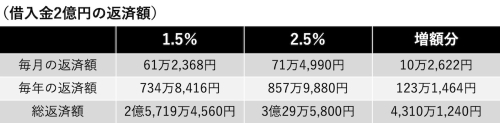

仮に2億円で借り入れた住宅ローン(35年ローン)の金利が1%上がると、毎月そして毎年の返済金額さらには総返済額がどのくらい変わるのか、試算してみましょう。

借入額が2億円だと、金利が1%上昇しただけで毎月の返済額が約10万円増加し、最終的な総返済額も4,000万円以上増加することがわかります。

もちろんある程度返済が進んでいれば、増加分はこれよりも少なくなりますが、金利の上昇が1%以上に及んだ場合の負担増は、かなりのものになると考えられます。

変動金利で高額な住宅ローンを組む場合は、金利が多少上昇しても返済が滞る心配がないか、必ず事前に確認しておきましょう。

住宅ローン専門金融機関のARUHIは

全国に店舗を展開中

まとめ

住宅ローンを組む際には、事前にシミュレーションを行い、無理なく返せるか確認しておくことが大切です。

特に世帯年収が高額なパワーカップルであれば、物件購入にあたり、高額な住宅ローンを組む場合もあるでしょう。そのときは、いくらまで借りられるかではなく、無理なく返せる額に注目してください。

そして、今回紹介した3つの注意点と4つの可能性を考慮しながら、住宅購入や住宅ローンの失敗を回避するように努めましょう。

(最終更新日:2024.04.19)