家は人生の中で一番大きな買い物といっても過言ではありません。実際に家を購入するとき、どのくらいの年収があれば、問題なく住宅ローンを返済できるか気になる人もいるのではないでしょうか。

そこでこの記事では、6,000万円の家を購入するために必要な年収について解説するとともに、年収が足りない場合の対策についても紹介します

6,000万円の家は平均的?

6,000万円の家と聞くと、かなり高額なイメージを持たれるかもしれません。しかし2019年度には首都圏の新築マンションの平均価格が6,000万円を超え、現在は1990年以来の高値になっています。

この要因として、東京23区内で価格の高いタワーマンションが発売されたことや、郊外でも駅近で利便性の高い立地にあるマンションが発売されていることがあげられます。

高額な物件が安定して供給されている状況が続いていることもあり、首都圏で新築の物件を購入することを考えると、6,000万円程度の資金が必要になるのは当たり前の時代になっているといえるでしょう。

6,000万円の家を買える人の年収

実際に6,000万円の家を買える人の年収はいくらくらいなのか、住宅ローンのシミュレーションや用意する頭金の額、さらに毎月の返済額から試算した結果について、次項で解説します。

住宅ローンシミュレーションから試算

ARUHIの住宅ローンシミュレーションを利用し、以下の条件で試算してみました。

・商品:ARUHIフラット35(9割以下)

・借入期間:35年

・返済方法:元利均等

・団信種別:新機構団信

・住宅ローン以外の借り入れ:なし

2022年12月時点の金利1.65%で計算すると、年収700万円の借入可能額は6,510万円で、年収650万円の借入可能額は6,045万円になりました。

6,000万円の物件は年収が650万円あれば購入できますが、購入の際にかかる諸費用を考えると、年収は700万円以上あったほうがいいでしょう。

ただし、このシミュレーション結果については、支出が考慮されておらず、家族構成によっても結果が異なることは理解しておく必要があります。さらに、金利の動向によっても借入可能額は変わるため、購入を考える時点で再度シミュレーションを行ってみることをおすすめします。

頭金別に試算

住宅ローンにかかわらず、各種ローンを利用するにあたり、返済負担率を利用して借入可能な年収を試算できます。

返済負担率とは返済比率ともいわれ、年収に対する各種ローンの年間返済額の割合のことです。返済負担率が高いと家計の支出への負担が増えるため、一般的には25%~30%程度にとどめるのが理想といわれています。

今回は住宅ローン以外の返済はないものとし、以下の条件で毎月の返済額を算出します。

(条件)

所要資金:6,000万円

借入希望金額:頭金を引いた額

ボーナス金額:0円

商品:ARUHIフラット35

借入期間:35年

返済方法:元利均等

団信種別:新機構団信

使用するシミュレーション:ARUHIの住宅ローンシミュレーション

ここから返済負担率(25%もしくは30%)で借入可能な年収を試算しました。結果は以下のとおりです。

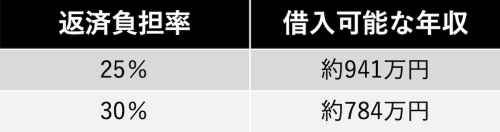

(頭金0円の場合)

毎月の返済額:19万5,997円

返済負担率 借入可能な年収

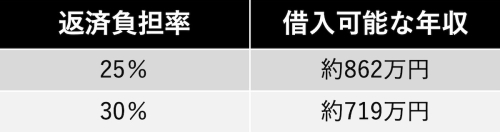

(頭金500万円の場合)

毎月の返済額:17万9,664円

返済負担率 借入可能な年収

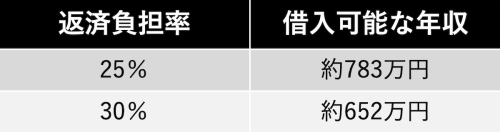

(頭金800万円の場合)

毎月の返済額:16万3,064円

返済負担率 借入可能な年収

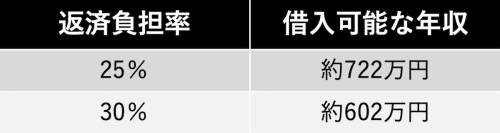

(頭金1,200万円の場合)

毎月の返済額:15万520円

返済負担率 借入可能な年収

毎月の支出別に試算

日々の生活では、住宅ローンの返済以外にも支出が発生します。上で算出した毎月の返済額を使用し、返済以外の支出額が20万円、30万円、40万円の場合、必要な年収がいくらになるのかを試算してみましょう。計算においては、毎月の返済額に支出額を加えて必要な年収を求めます。

ちなみにここでの必要な年収は所得税や住民税、社会保険料をすべて支払ったあとに残る手取り額です。

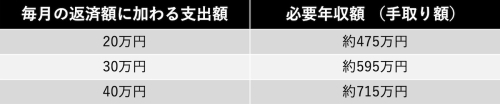

(頭金0円の場合)

毎月の返済額:19万5,997円

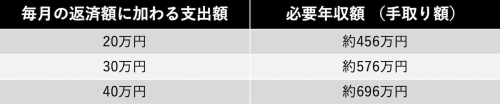

(頭金500万円の場合)

毎月の返済額:17万9,664円

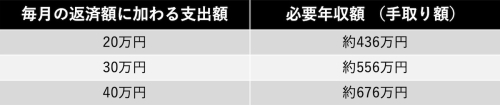

(頭金800万円の場合)

毎月の返済額:16万3,064円

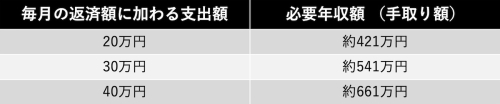

(頭金1,200万円の場合)

毎月の返済額:15万520円

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

6,000万円の家を買うには年収が足りないとき

6,000万円の家を買いたいと思っても、年収が足りないときは諦めるしかないのでしょうか。

年収が足りずに希望の家を買えないときに考えられる対応策を以下で紹介します。

ペアローンを検討する

ペアローンとは、共働き世帯などで夫婦それぞれが契約者となって、一つの住宅に対して二つのローンを組む形態の住宅ローンです。ペアローンを利用することで夫婦の収入を合算できるため、1人だけでローンを契約するよりも高額なローンを組むことができます。それぞれが住宅ローンを契約することになるため、住宅ローン控除もそれぞれ受けることができます。

ただし、ペアローンは、それぞれが契約者となる形態上、自分の持ち分についての返済義務を負うとともに、相手の持ち分に対して連帯保証人の立場になります。そのため、自分の持ち分については自分で完済できる見込みがなければなりません。

たとえば今後出産や育児などで休職し、一時的に収入が下がる予定がある場合の対処法や、万が一離婚した場合も、原則として自分の持ち分については返済義務が継続することを考慮しておきましょう。

頭金を多く用意する

頭金を用意するということは、借入額を減らすことになります。そして、借入額を減らすことで、毎月の返済額を減らせます。

上で試算した中にもあるとおり、頭金の額が多くなるにつれ、毎月の返済額が下がりますし、年収における返済負担率を下げることにもつながります。

頭金を準備する方法としては、親からの生前贈与や、現在の家計の支出を見直して節約をする方法などがあります。ある程度の預貯金があるなら、その中から頭金を捻出することを考えましょう。その際は、預貯金の大半を頭金にあてるのではなく、緊急資金などは残しておいてください。

ファイナンシャルプランナーに相談する

お金のプロであるファイナンシャルプランナーには、家計の見直しや教育資金の準備、住宅購入にあたっての資金準備、資産運用、保険の見直しなど、さまざまな相談が可能です。

自分だけで計画を立てると、「なんとかなる」と楽観視してしまい、無理のある内容になってしまう可能性もあります。そのようなときにファイナンシャルプランナーに相談し、無理なく返済できるか客観的な意見を求めてみましょう。

特に家計の見直しと住宅購入資金の準備は密接な関係にあります。ファイナンシャルプランナーだからこそ気づく点もあるでしょう。自分だけで考えるのではなく、プロの意見も取り入れながら資金計画を立てることも大切です。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

まとめ

6,000万円の家を買おうと思うと、用意できる頭金や返済負担率にもよりますが、およそ700万円の年収が必要です。家計の支出額によっては、さらに多くの年収が必要になります。

家は一生に何度もない大きな買い物ですが、無理をして購入することで生活が成り立たなくなっては本末転倒です。住宅購入の際にはファイナンシャルプランナーなどに相談し、無理のない返済計画の中で完済できる購入額を考えるようにしましょう。

(最終更新日:2024.04.19)