新型コロナウイルスの影響が長引き、住宅ローンの支払いが厳しいと感じている人も多いのではないでしょうか。今回は住宅ローンが払えなくなったときに起こることや、競売という最悪の結末を迎えないための売却法についてお伝えします。

住宅ローンの支払いが厳しくなって支払いが滞ってしまうと、早ければ1年程度で大切な自宅が競売で落札され、家を失ってしまう可能性があります。収入が減って家計が厳しいとき、つい返済を先のばししたくなる気持ちはわかります。しかし、延滞が続くと大切な自宅を差し押さえられ、住み続けることもかなわなくなってしまいます。競売になる前にできる対処法について知っておきましょう。

住宅ローンが払えなくなったらどうなる?

ローンが支払えなくなる理由にはさまざまありますが以下のようなケースが考えられます。

・会社都合による失業または自己都合退職

・転職による年収低下

・休職や休業

・養育費などの出費の増加

・金利の変動による返済額の増加など

住宅ローンは20年、30年と長期間返済していくため、返済期間中には勤務先が不景気で倒産して働けなくなる、病気や親の介護などで退職を余儀なくされるといったことも考えられます。また、転職で年収が下がる、病気やケガで休業する、離婚して養育費などの支出が増加したといったこともあるでしょう。

さらに、変動金利で住宅ローンを借りている人にとっては、金利の上昇で返済額が増えたのに収入が減った、教育費など支出が増えた、金利上昇に対応できる預貯金が底を突いていた、というさまざまな理由で住宅ローンが払えなくなる可能性もあります。

返済が滞ったらどのようなことが起こるのでしょう。金融機関によって対処の時期は異なりますが、大まかな流れを押さえておきましょう。

1. 1~3ヶ月:督促状の送付

2. 4~6ヶ月:期限の利益の喪失

3. 6~7ヶ月:保証会社による代位弁済通知

4. 6~8ヶ月:保証会社からの一括返済請求

5. 7~9ヶ月:差押通知が届く

6. 10~12ヶ月:競売開始

ここからはそれぞれの内容を解説します。

督促状の送付

返済が滞るとまずは金融機関の担当者などから督促の電話が来ます。電話でうっかり入金を忘れていたことに気付いて返済すれば問題はありません。しかしおおむね1ヶ月ほど延滞が続くと、まずは普通郵便で督促状が届きます。同時に電話での督促も厳しくなり、訪問で督促を受けるケースも出てきます。督促状の文面も「このまま延滞を続けると法的な措置を取らざるを得なくなります」といった厳しい表現に変わっていきます。

2~3ヶ月しても返済がないと、延滞情報が個人信用情報照会機関に金融事故情報として登録されます。延滞の履歴は金融機関の間に共有され、新たな借入ができない、クレジットカードが使えないといった不都合が起こる可能性があります。

期限の利益の喪失

延滞が4~6ヶ月ほど続くと、督促はさらに厳しくなり、督促状は普通郵便から配達記録郵便や内容証明郵便など記録が残る郵便に変わります。さらに延滞を続けると「期限の利益の喪失」通知が届きます。「期限の利益」とは住宅ローンを30年、35年といった長期間で分割できる、という銀行との契約です。

「期限の利益」を失うと、住宅ローンの契約者は長期間に分割して返済できなくなってしまいます。つまり残額を一括で返済することになります。

保証会社による代位弁済

返済が滞り始めてから7ヶ月ほど経過して「期限の利益が喪失の通知」が来た後は、保証会社が付いている住宅ローンであれば、保証会社が住宅ローン契約者に代わって、金融機関に住宅ローンを一括完済します。これを保証会社による代位弁済と言います。住宅ローンを借りるときに保証会社に支払う保証料はこのように返済が滞ったときの返済を肩代わりしてもらうための保証金です。

保証会社が代位弁済してくれたから、自分はもう返済しなくていいということではありません。保証会社はあくまで住宅ローン契約者に代わって金融機関に返済しただけです。その後は保証会社から残債の督促を受けることになります。

保証会社からの一括返済請求

保証会社は代位弁済を行った後、住宅ローンの契約者だった人に全額一括返済を請求する通知を送ります。期限の利益は失っていますので、住宅ローンのように長期間の分割返済というわけにいきません。しかも保証会社が金融機関に一括返済した金額は元金だけではありません。延滞していた期間の「遅延損害金」も合わせて請求されます。

遅延損害金の利率は年利14%~14.6%が一般的で、たとえば毎月10万円の住宅ローンの返済期間中であれば、遅延損害金は1ヶ月の延滞で1,200円程度です。しかし、「期限の利益喪失」後は、保証会社が3,000万円の代位弁済を行ったとすれば、3,000万円に対する遅延損害金が請求されます。年利14.6%だと1ヶ月の遅延損害金は36.5万円に膨れ上がります。一刻も早く完済しなくてはなりません。

差押通知が届く

延滞して8ヶ月ほどたつと、裁判所から自宅が差し押さえられ「競売開始決定通知書」が届きます。通知が届いた後、現況調査のために、裁判所の執行官と不動産鑑定士が自宅の状態や環境調査に訪れます。調査を拒否し続けると執行官は鍵の手配をして勝手に室内に入れる権限を持っています。

競売開始が決定すると、登記簿謄本に「差押」「競売開始決定」と登記され、登記簿を見ればその不動産が競売にかけられているのがわかるようになります。また、競売物件となると、裁判所で「配当要求終期の公告」がなされ、ほかの借金があれば競売を申し立てた保証会社以外の債権者も債権や配当を要求するための申し出ができるようになります。

競売にかけられる

現況調査が終わると、1~2ヶ月後に「期間入札開始決定通知書」が届き、購入したい人が入札できる期間や、最も高い金額で落札した人がわかる開札期日、入札の基準となる金額などが通知されます。

通知書が届いてから2~3ヶ月後に入札が始まり、購入希望者は入札価格を提示できるようになります。開札日に一番高い金額を提示した人が落札し、その1週間後くらいに売却許可の決定が出てから、正式にその人に所有権を移転することが決定されます。

そこから1~1ヶ月半の間に代金が支払われ、所有権が落札者に移ると、速やかに自宅から立ち退かなくてはなりません。延滞から立ち退きまで早ければ1年ほどです。延滞を軽く見ているとあっという間に家を失うことになりかねません。

>住宅ローン・お借り換え・ご返済・お住まいに関わるお困りごとは 「ビデオチャット相談」で無料受付中

住宅ローンが払えなくなる前にすべきこと

住宅ローンが支払えなくなると、個人信用情報機関に登録され5年間(自己破産の場合は最長10年間)は借入ができなくなったり、クレジットカードなどを使えなくなったりする可能性があります。自宅も信用も失うという悲しい結果にならないために、延滞する前にできることを検討しておきましょう。

支払いが滞る前なら以下のような対策が考えられます。

●金融機関に返済額や返済期間の相談

● 住宅ローンの借り換え

● がんなどの病気の場合は団体信用生命保険(団信)が使えるか確認する

● 任意売却

個別の相談に関しては借りている金融機関の窓口やコールセンターで対応してくれますが、全国銀行協会などでもカウンセリングを行っています。延滞してからでは返済プランの変更や住宅ローンの借り換えもできなくなります。早めの相談が一番の対策です。

金融機関に返済額や返済期間の相談をする

返済が厳しいと感じたら、まずは返済中の金融機関に相談してみましょう。延滞が始まる前であれば、毎月の返済額の変更や金利、返済期間の延長などの相談ができる場合があります。返済スケジュールを組み直すことで、延滞することなく完済することを目指します。ただし、スケジュールを変更すると総返済額が増加する場合もありますので慎重に検討しましょう。

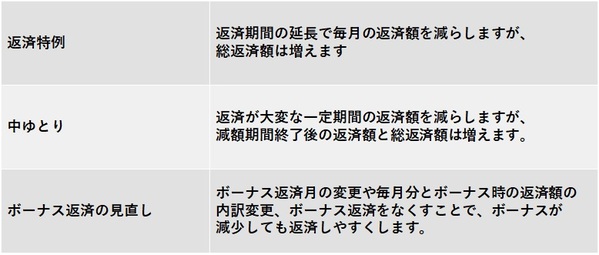

たとえば住宅金融支援機構の【フラット35】では以下のような返済方法の変更メニューがあります。

いずれも、返済困難の理由や年収基準があり、返済方法の変更により返済を継続できるなど、審査が必要です。新型コロナウイルスの影響で返済困難になっている場合も利用できます。返済が苦しくなったらまずは返済中の金融機関に相談しましょう。

参考:住宅金融支援機構

「ご返済が困難になっているお客さまへ」

「今般の新型コロナウイルス感染症の影響によりご返済が困難になっているお客さまへ」

住宅ローンの借り換えをおこなう

住宅ローンの借り換えとは、現在借り入れ中の住宅ローンよりも良い条件で、別の商品やほかの金融機関の商品を借り直すことです。たとえば現在より金利が低い商品に借り換えることで、総返済額や月々の返済額を減らせる場合があります。

ただし、借り換えるには手数料や保証料、登記料といった諸費用が必要です。諸費用を含めた借り換えができる金融機関もありますので、総返済額を現在の住宅ローンと比べてみましょう。

がんなどの病気の場合は団信が使えるか確認する

がんなどの病気治療のために返済が厳しくなった場合については、住宅ローンを借りるときに加入した団体信用生命保険(団信)の内容を確認しましょう。疾病保障付き団信に加入していれば契約者が死亡したときだけでなく、がんと診断された場合や脳卒中、心筋梗塞などの生活習慣病で保険会社所定の状態になったときに保険金が出る場合があります。また、全疾病に対する保障やけが、災害に対する補償が付いている団信もあり、どんなときに返済を肩代わりしてもらえるのか一度確認しておくとよいでしょう。

自分がどのタイプの団信に加入しているかは、住宅ローンの契約書(金銭消費貸借契約書)で確認できます。契約内容の確認や保険金の請求については、借りている金融機関のコールセンターに電話しましょう。もし、保険金が出る対象となる場合は、返済が滞る前に必ず申請してください。

任意売却

延滞が続いて打つ手がなくなってしまったら、競売が開始される前に「任意売却」ができるか検討してみましょう。任意売却とは売却後も住宅ローンが残ってしまう住宅を、金融機関の合意を得て売却する方法です。競売は市場価格よりも低い価格で売却されてしまうのに対し、任意売却ができれば市場価格に近い値段で売却できる可能性が高まります。

任意売却を行うには、延滞が続いて「期限の利益の喪失」つまり一括返済を求められるタイミングで金融機関に申し出ます。債権者である金融機関との間で発生する売却価格や抵当権をはずしてもらうための交渉は、一般的に任意売却専門の不動産会社が代行します。

任意売却には期限があります。競売開札当日までに買い主が見つからなければ、強制的に競売が開始されてしまいます。早い段階で専門業者に相談しましょう。

また、新型コロナウイルス感染症の影響で住宅ローンの支払いができなくなった人については、一定の要件を満たせば、借り入れ先の金融機関の同意を得て支払いの減免を受けられる制度があります。この減免の制度が使えれば、弁護士等の専門家への無料相談ができたり、財産の一部を手元に残せたりします。個人信用情報機関に金融事故情報として登録されないため、新たな借り入れに影響を及ぼさないといったメリットもあります。

実際に制度利用する場合は、最も多く借り入れている金融機関の窓口に「自然災害による被災者の債務整理に関するガイドライン」について相談したい旨を申し出てください。

まとめ

以上、住宅ローンが払えない場合の対処法についてお伝えしました。延滞する前に借りている金融機関に相談に行ってできることや、延滞後も市場価格に近い価格で売却できる可能性がある任意売却について解説しました。

新型コロナウイルス感染症の影響によって支払いが困難な場合は、「自然災害による被災者の債務整理に関するガイドライン」のコロナ特則を使った債務整理も検討できます。できるだけ早く金融機関の窓口に相談し、競売、立ち退きという最悪の結果を防ぎましょう。

(最終更新日:2023.10.26)