過去の自己破産などの記録が残っているかを確認するには?

過去の延滞や自己破産などで、自分がブラックリストに掲載がされているかどうかは、手数料はかかりますが、個人信用情報を管理している機関に照会すれば確認することができます。

個人信用情報を確認できる機関は「シーアイシー」「全国銀行個人信用情報センター」「日本信用情報機構」の三機関で、手数料は1,000円ほどです。

信用情報を自分で確認するのはやめておいたほうがいい?

個人信用情報には、延滞などの情報のほかに、いつ、どの金融機関が自分の信用情報を確認したかという履歴も記載されています。

そこで気になるのが、“自分の信用情報を確認した履歴が残るかどうか”ということです。実は、自分の信用情報を確認したという履歴も残ってしまいます。ですが、自分の信用情報を確認したからといって、基本的には融資審査などに影響することはありません。

ただ、一般的に信用情報を確認する人は少ないので、場合によっては「何か確認しなければいけない事情があるのかな」などと金融機関に勘ぐられてしまうことも考えられます。そのため、絶対にマイナス要因にならないとは言い切れないということは知っておいてください。

いずれにしても、ご自身の信用情報にキズがないかどうか気になった場合は、手数料はかかりますが、自分で確認することをおすすめします。

内容を見てわからないところがあれば、確認した窓口で聞く、不可解に感じる部分があれば、弁護士や司法書士という債務についての専門家に相談することをおすすめします。もしかしたら、自分では気がついていない過払い金返還請求などができたりする可能性があるかもしれません。

過去に高金利で借りていたことがあり、延滞をしてしまったことがあるような方は、信用情報の確認の機会を利用して見直してみることもいいかもしれません。

また、一定期間が過ぎるまで、ブラックリストに載った情報を消すことはできませんが、誤った信用情報を訂正・削除することは可能です。そのような場合には、信用情報機関に相談してみてください。

ブラックリストでも住宅ローン審査に通った人がいるって本当?

前述した通り、ブラックリストに載ってしまうと、5〜10年間は、新規で住宅ローンを借りることも、クレジットカードを作ることもできないと言われています。ただし、ブラックリストだからといって、絶対に住宅ローンを組めないというわけではありません。

住宅ローンの審査が通るかどうかは、総合的な判断で決まります。ブラックリストに載るということは、信用力にキズがついている状態ですが、それをカバーする信用力や返済力を示すことができれば、住宅ローン審査に通ることも不可能ではありません。

ブラックリストでも住宅ローンを借りるための条件とは?

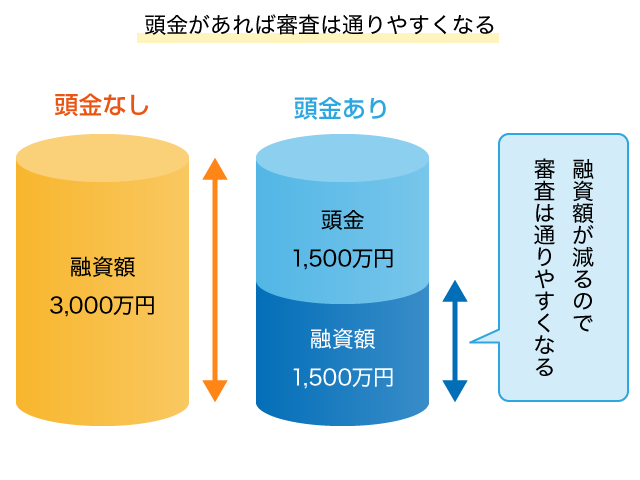

ブラックリストでも住宅ローン審査に通るための一番の近道は、「頭金を貯めておくこと」です。

頭金を貯めれば、必ず審査に通るということではないですが、たとえば3,000万円の住宅を購入しようという場合でも、頭金が1,500万円ある場合と、頭金がない場合では、頭金があるほうが審査に通る可能性は高くなります。

頭金を入れることで融資額が少なくなるため、その分、審査は通りやすくなりますが、それだけではなく、「お金を貯めることができる」という事実を示せることが金融機関に対してのアピールになることは間違いないと言えるでしょう。

その他のポイントとしては、

・利用したことがない金融機関へアプローチする

・物件の評価が出やすい新築もしくは築浅の物件を選ぶ

・勤続年数や収入といった条件を整えておく

・自動車ローンなど他の借り入れがあるなら返済しておく

といったことが挙げられます。

過去に延滞などをした金融機関は審査が通りにくくなるため、これまで利用したことのない金融機関を選んだほうが審査に通る可能性は高いでしょう。

また、金融機関は購入する物件の「担保価値」も審査しますので、できるだけ高い担保価値を見込める“新築、もしくは築浅の物件”を選んだほうがいいでしょう。

「勤続年数」や「収入」は、住宅ローンの重要な審査ポイントですし、「返済比率(年収に対する返済額の割合)」も重要です。収入面での安定性を確保した上で、自動車ローンやカードローンなどの借り入れはできるだけ返済しておきましょう。

ブラックリストに一度掲載されてしまうと、いざまとまったお金が必要な時など、不都合が生じることが多々あります。「借りたものは期日を守って返す」という当たり前のことを意識しておくことを忘れないでください。

(最終更新日:2020.03.06)