日本において、世帯年収1,000万円というと一般的には高収入家庭といわれます。この記事では、そんな世帯年収1,000万円の家庭で6,000万円の住宅ローンを組んだ場合、返済負担はどのようになるのかを検証します。

また、世帯年収1,000万円で住宅ローンを組むときの注意点や、世帯年収1,000万円でも住宅ローンで失敗してしまう事例もあわせて解説します。

世帯年収1,000万円で6,000万円の住宅ローンを組むと

そもそも世帯年収1,000万円の家庭は、6,000万円の住宅ローンを組むことが可能なのでしょうか。返済負担率をベースに確認してみましょう。

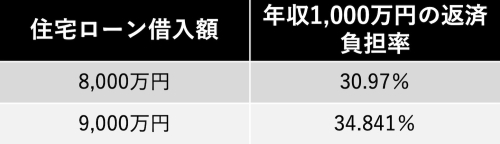

借入可能額は8,000~9,000万円

まずは、年収1,000万円の家庭における住宅ローンの借入可能額を、返済負担率から試算してみます。返済負担率とは、年収に占める年間ローン返済額の割合のことです。返済負担率が高いほどローン返済の家計負担は重くなり、返済困難に陥るリスクが高いといえます。

住宅金融普及協会「返済負担率の計算」を利用して、年収1,000万円の場合の返済負担率を計算してみましょう。ここでは、次の条件で住宅ローンを借り入れるものとします。

・金利:1.830%(2024年5月時点の【フラット35】融資率9割以下の場合)

・返済期間:35年

・返済方法:元利金等方式

多くの金融機関が返済負担率30〜35%を上限にしていることを踏まえると、世帯年収1,000万円の家庭では最大8,000万〜9,000万円まで借り入れできると考えられます。ただし、金融機関による属性の評価や設定金利、返済期間、諸条件などにより、実際の借入可能額は変わるため注意が必要です。

6,000万円の住宅ローンでは

上記の住宅金融普及協会のシミュレーションを利用して、同じ条件で6,000万円の住宅ローンを借り入れた場合の返済負担率を計算すると23.227%となります。

先述のように、多くの金融機関は返済負担率30〜35%を上限にしています。これはあくまでも上限値であって、実際に30%以上の負担率でローンを組むと家計が苦しくなることも予想されるでしょう。無理なく返済できる理想の返済負担率は20〜25%程度といわれています。

世帯年収1,000万円で6,000万円の住宅ローンを借り入れるのは、理想の返済負担率の範囲内であり、基本的に無理のない借入額といってよいでしょう。

世帯年収1,000万円が住宅ローンを組むときに注意すべきこと

世帯年収1,000万円の家庭で住宅ローンを組むにあたっては、以下で紹介する点に注意しましょう。

教育資金など大きな支出を考慮しておく

住宅ローンは35年間などといった長期にわたって返済しなくてはならないため、借り入れ時点での家計状況だけで借入額を決めるのは危険です。返済期間中のライフステージの変化にともなう収支の変動も考慮しながら、余裕のある返済計画を立てるようにしましょう。

家計の支出で特に大きな割合を占めるのは、住宅資金・教育資金・老後資金の3つとされています。このうち、住宅資金と教育資金は支出のタイミングが重なることも多く、住宅資金ばかりに気を取られていると資金不足に陥りかねません。

住宅ローンを組むときは、将来の子どもの高校入学・大学入学など、大きな教育費の支出が控えていることを念頭に借入額を検討しましょう。

変動金利の場合は金利上昇リスクがある

住宅ローンには変動金利タイプと固定金利タイプがあります。変動金利タイプは返済期間中、市場金利の上下に応じて金利が変動します。一方、固定金利タイプには3年、5年、10年など一定期間の金利を固定する「固定期間選択型」と、「全期間固定金利型」があります。全期間固定金利型は、借り入れ当初から完済時まで金利が変わりません。

近年、日本は超低金利状態が続いてきたこともあり、主要住宅ローン商品が軒並み金利1%未満の変動金利タイプを選ぶのが主流でした。将来も長く金利が上昇しない前提なら、当初の金利が低い変動金利タイプの魅力は大きいといえるでしょう。

しかし、2024年に入って日本銀行がマイナス金利を解除するなど、今後金利が上昇する可能性も取り沙汰されています。変動金利タイプは、市場金利の上昇に連動して借入金利も上がり、返済額が増えてしまうリスク(金利上昇リスク)があるため、慎重な判断が必要です。

完済時年齢が定年以降になることがある

住宅ローンの完済時年齢が定年以降に設定されることも少なくありません。その場合、年金のみで返済できるのか、年金以外の収入を確保できるのかなど、定年以降もローン返済を続けられるかどうかを考える必要があります。

たとえば、40歳で35年ローンを組んだ場合の完済時年齢は75歳です。65歳定年の会社員であれば、定年退職後10年間はローン返済を続けなければならない計算になります。

老後の返済が厳しくなることが想定されるのであれば、一部繰上返済を活用したり、返済期間の短い住宅ローンに借り換えたりするなど、定年後の負担を軽減できるよう工夫しましょう。

世帯年収1,000万円でも住宅ローン返済に失敗する例

一般的に高収入とされる世帯年収1,000万円の家庭ですが、それでも住宅ローンの組み方によっては返済が厳しくなるケースもあります。具体例を紹介しましょう。

転職・離職で収入が減った

現時点で世帯年収が1,000万円あったとしても、収入水準をずっと維持できるかどうかはわかりません。住宅ローン返済が苦しくなる例としてよくあるのが、事情により転職・離職したことで収入が減少してしまうケースです。

勤務している会社の業績が振るわずに給料が下がる、あるいはリストラされるといったことは誰にでも起こり得ます。自営業やフリーランスであれば、経営している会社や手がけている事業が不振となり、収入が減少することもあるでしょう。こうした状況を改善するために転職や離職をしたとしても、今までより収入が減ってしまう可能性はあります。

住宅ローンを借り入れる際は、将来の収入減少リスクも考慮して、余裕のある返済計画を立てることが大切です。

共働きが片働きになった

世帯年収1,000万円と一口に言っても、働き手が1人で1,000万円稼いでいる場合もあれば、夫婦共働きで合計1,000万円を実現しているケースもあるでしょう。夫婦共働きの場合、将来子どもができたり、どちらか一方がケガや病気などで働けなくなったりして片働きになると、1,000万円の世帯年収を維持できなくなります。共働きを続ける前提の返済計画だと、一方の収入の減少によって返済が厳しくなるかもしれません。

夫婦どちらかが働けなくなっても家計を維持できるよう、共働きであっても、どちらか一方の収入だけで成り立つ返済計画を立てたほうが安全です。

離婚をした

夫婦共働きで世帯年収1,000万円を実現している家庭では、夫婦の収入合算やペアローンを利用して住宅ローンを組むケースも多くあります。このとき注意したいのが、別居や離婚をすると手続きがややこしくなる点です。

厚生労働省「人口動態統計」によれば、今や結婚した人の1/3が離婚する時代です。別居や離婚は誰にでも可能性があるといえるでしょう。

出典:厚生労働省「令和4年(2022)人口動態統計(確定数)の概況」

収入合算で住宅ローンを組んで、夫婦それぞれが債務者となっている場合、連帯債務を外して単独債務にするのは手続きが煩雑で、非常に困難といわざるを得ません。なぜなら、金融機関は2人分の収入があることを前提で融資しているからです。

ましてや離婚するとなると、話し合いでの解決も難しいことが考えられます。実際、連帯債務をめぐって紛争になる事例も多いため、共働きでローンを組む際は十分に注意しましょう。

まとめ

返済負担率から考えれば、世帯年収1,000万円で6,000万円の住宅ローンを組むのは、基本的に無理なく返済できる範囲と考えられます。ただし、たとえ世帯年収1,000万円でも、将来の見通しやリスク管理が甘いと返済が苦しくなる可能性もあるでしょう。

住宅ローン返済の失敗を防ぐには、現在の年収だけでなく、将来のあらゆるリスクも考慮して借り入れることが重要です。