年収1,000万円以上の世帯は、一般的には高収入と考えられていますが、どれくらいの金額の住宅ローンを組めるのでしょうか。

2022(令和4)年 国民生活基礎調査によると日本の平均所得金額は545万7,000円、中央値は432万円です。そのことから、世帯年収1,000万円となると共働きのケースも多いと考えられます。

この記事では、年収1,000万円の人、もしくは世帯がどれくらいの住宅ローンを借りられるのかについて、さまざまな視点から詳しく解説します。

世帯年収1,000万円の人が無理なく返済できるのは約5,500万円

住宅ローンを組むときに気になるのは、どのくらいの金額を借りられるか、という点ではないでしょうか。そこで、返済負担率や年収倍率といった観点から、まずは年収1,000万円の人が借りられる住宅ローンの金額について説明します。

返済負担率から考える

住宅ローンの金額を返済負担率から算定すると、無理なく返済できる住宅ローンの金額を割り出せます。毎月返済負担率とは、手取りではなく社会保険料や税金を差し引く前の税込みの世帯年収に対し、住宅ローンの年間返済額がどのくらいなのかを表す割合です。

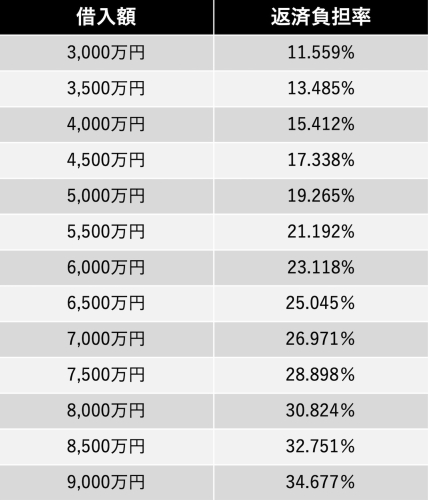

年収1,000万円の世帯の返済負担率(金利1.8%、元利均等返済、借入期間35年)は以下の表のとおりです。

住宅ローンを組むときには、無理なく返済できるように、返済負担率20%ほどに抑えるとよいでしょう。これらのことをふまえると、年収1,000万円の人が無理なく返済できる住宅ローンの上限は5,500万円前後となります。

ただし、車など、他のローンを組んでいる人は、そのローンの返済額を含めて返済負担率を考えるようにしましょう。

ちなみに、【フラット35】の審査における返済負担率の上限は、年収400万円以上の人は35%以下です。上記の表によると年収1,000万円の人は、返済負担率が35%、つまり約9,000万円までは住宅ローンを組めることになります。しかし、今後の収入源の可能性などを考慮すると、余裕を持って返済できる金額に抑えることをおすすめします。

年収倍率から考える

年収倍率とは、年収の何倍の住宅を購入しているのかを表す数値です。【フラット35】の利用者を対象とした調査(2022年度 フラット35利用者調査)では、購入住宅ごとの年収倍率は以下となっています。

これらの年収倍率から考えると、年収1,000万円の人や世帯が購入している住宅は、土地付注文住宅は7,700万円、マンションは7,200万円などとなります。

ただし、年収倍率には、相続や貯蓄などの頭金は含まれていません。頭金ゼロでこれらの住宅を購入すると、返済負担が大きくなりすぎるリスクがあります。

実際に住宅ローンを組む金額は、年収倍率を元にした住宅購入金額よりも低い人が多いと考えておきましょう。

世帯年収1,000万円の人のための住宅ローンシミュレーション

住宅ローンの借入額を検討するときには、毎月の返済額も重要な指標となります。

世帯年収1,000万円の人向けに、2024年3月現在のARUHIフラット35の金利をもとに返済シミュレーションを行いました。条件は、返済期間35年、全期間固定金利(1.98%、2024年3月の実行金利)、ボーナス払いなし、元利均等返済、新機構団信加入とし、結果をまとめた表が以下です。

月々の収入額と返済額を比較し、毎月どれくらいの金額であれば無理なく返済していけるのかをよく考えるようにしましょう。

世帯年収1,000万円の人が陥りがちな住宅ローンに関する失敗例

年収1,000万円世帯であっても、住宅ローンの負担が大きすぎて追い詰められることもあります。ここでは、年収1,000万円世帯が陥りがちな住宅ローンの失敗例について説明します。

収入が下がってしまって払えなくなる

世帯年収が1,000万円あると審査も比較的通りやすいため、大きな額の住宅ローンを組んでしまいがちです。しかし、突然病気にかかったりして、将来収入が下がってしまう可能性があります。

団信に加入していれば病気のリスクは少なくなると思いがちですが、基本的には団信は死亡もしくは高度障害の時のみ保険がおりるため、病気で返済ができなくなるリスクを減らすことはできません。

また、健康であっても出産や育児、介護などのライフスタイルの変化により、今までと同様の働き方ができない可能性があります。コロナのように予想外の災害が起きるリスクもあるため、余裕がある住宅ローンを組むことが大切です。

借入可能額ギリギリまで借りてしまった

住宅ローンの借入可能額と、実際に余裕をもって返済できる金額は違います。借入可能額ギリギリまで借りてしまった場合、病気やケガなど、何らかの原因で収入が下がったときに、返済ができず破綻してしまうリスクがあります。

特に、ペアローンの場合、最初から夫婦そろって働くことを前提にしています。片方が突然解雇されたり、転職等で年収が下がったりした場合、ペアローンの人は環境変化に対応しにくく、破綻するリスクが比較的高いといえます。

片方の収入が減ったときにもある程度対応できるように、無理のない金額を借りるようにしましょう。

メンテナンス費用を考慮していなかった

年収1,000万円となると、こだわりの注文住宅や高級分譲マンションを購入したくなる世帯も多いでしょう。しかし、設備や建材を高級なものにすると、メンテナンス費用もかかります。高級分譲マンションでは、管理費や修繕積立金も高額になりがちです。

そのため、メンテナンス費用や管理費などと住宅ローンの支払いを両立できなくなる可能性もあります。住宅ローンを組むときには、住宅ローンの返済額だけではなくそういった費用も考慮に入れるようにしましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

世帯年収1,000万円の人が住宅ローン破綻しないためには

世帯年収が1,000万円あっても、借入額や借り方によっては、上記のように返済が滞って破綻してしまうこともあります。無理のない住宅ローンを組むために、気を付けたいポイントについて紹介するので、参考にしてください。

毎月の出費がいくらか把握する

年収1,000万円の人が一般的に無理なく借りられる金額について解説しましたが、これはその人のライフスタイルによっても異なります。平均よりも支出が多く、住居費にあてられる金額が低い世帯は、その分住宅ローンの金額を抑えなければなりません。

借入金額を決めるときには、まずは家計簿などで毎月の支出額を把握し、支払える住居費がいくらか割り出してみましょう。

子どもの教育費も考慮に入れる

住宅ローンの借入金額を検討するときには、大きな支出となる「子供の養育費」も考慮しましょう。

文部科学省の発表によると、令和3年度の子供にかかる年間の学習費は次のとおりです。

もし子どもが私立へ進学した場合、年間100万円以上の支出がかかることになります。公立でも塾に通った場合、もっと学習費がかかることもあるでしょう。

年収1,000万円世帯は教育に熱心で、教育費が多くなる傾向にあります。子供がいる世帯や、子供を私立に入れたいと考えている世帯は、必要な教育費を踏まえて住宅ローンを組むようにしましょう。

65歳までに返済できるようにする

給与所得者の場合、定年(多くの場合65歳)を迎えると給与収入がなくなり年金からの返済になります。

そのため、できれば定年を迎える前に完済できるように住宅ローンを組みましょう。65歳までの期間が短いときは、毎月の返済額を多くし、返済期間が短くなるようにします。短期間で完済できるか否かに関わらず、無理なく返済していくためには総借入額を減らすべきでしょう。

変動金利には要注意

変動金利は、借入時には固定よりも金利が低くお得に感じます。しかし、将来的にどのくらい金利が上がるのかは、専門家でも予測が難しいといわれています。

変動金利を選ぶ際には、今後金利が上がっても返済できるかどうかまでしっかり確認しましょう。住宅ローンの返済期間は長期にわたるため、現状の金利が続くという楽観視は危険です。

共働きの場合は借入額に余裕をもたせる

世帯年収1,000万円の家庭では、共働き世帯も多くあるでしょう。ただし、合算した夫婦の収入を基準にして、可能な限り借入限度額を引き上げるのは危険です。これは、どちらかの収入が減ったときに返済ができなくなるからです。

しかし、最初から夫婦どちらか一方の収入の範囲内で返済できる額だけを借り入れておけば、収入減により住宅ローンの返済ができなくなるリスクを減らせます。

まとめ

年収1,000万円世帯が無理なく返済できる住宅ローンの金額は、5,500万円前後です。年収1,000万円世帯はもっと多くの住宅ローンを組むことができますが、借りすぎると病気やケガなどで収入が減った時に、返済できずに破綻する可能性があります。

住宅ローンを組むときには、毎月の返済額や今後かかる教育費なども考慮し、無理のない金額を借りるようにしましょう。

(最終更新日:2024.05.13)