住宅ローンを利用している人の7割から8割は変動金利型を選択しているといわれています。固定金利型に比べて金利が低いためと考えられますが、2024年は変動金利型の金利も上昇するのではないかと懸念されています。現在、変動金利型を利用している人も、これから利用を考えている人も、十分に変動金利型のリスクを理解しておく必要があります。解説していきましょう。

なぜ、変動金利型は固定金利型より金利が低い?

住宅ローンの金利タイプを大きく分けると、借り入れ後の金利動向によって適用金利、返済額が見直される「変動金利型」と、金利動向にかかわらず金利、返済額が変わらない「固定金利型」があります。

変動金利型は金利動向によって適用金利を変更できるので、金融機関にとってはリスクがあまりありません。それに対して、固定金利型は金利が上がっても適用金利を上げることはできないので、金融機関にとってはリスクが大きくなります。

そのため、金融機関にとってリスクの小さい変動金利型の金利は低く設定され、リスクの大きい固定金利型は高めになっているのです。2024年2月現在、多くの銀行では変動金利型は0.2%台から0.4%台で利用できますが、固定金利型は1%から2%前後となっています。

そのため、実際に住宅ローンを利用している人の7割から8割は変動金利型を選択しているといわれています。

変動金利型の金利上昇が近づいている?

固定金利型は長期金利に連動し、変動金利型は短期金利に連動しています。日本では、2023年までは長期金利が上がり短期金利は据え置かれていたため、固定金利型住宅ローンの金利が上がり、変動金利型の金利は低い水準に据え置かれてきました。

ところが、2024年は短期金利の引き上げ機運が高まっており、変動金利型の金利上昇も近いのではないかといわれるようになっています。それは金融の専門家だけではなく、一般的な見立ても同様です。

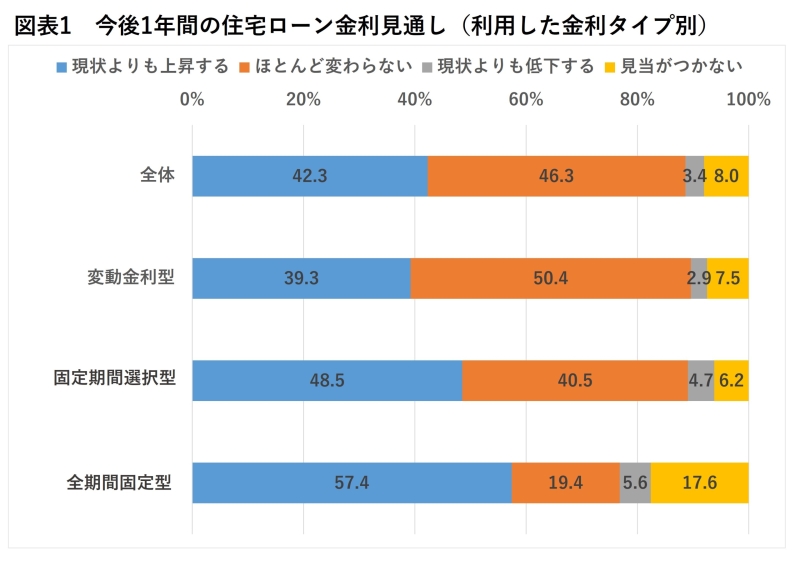

図表1は、独立行政法人住宅金融支援機構が住宅ローン利用者を対象に実施した調査のなかから、今後1年間の金利見通しを聞いた結果を示しています。

全体としては42.3%の人が「現状よりも上昇する」と答え、「現状よりも低下する」と答えた人はわずか3.4%でした。なかでも金利について慎重な見方の人が多いとみられる全期間固定型利用者では「現状よりも上昇する」が57.4%と半数を超え、6割近くに達しています。

金利リスクを理解しないで利用している人が多い

変動金利型の金利上昇が近いかもしれませんが、金利上昇にはどんなリスクがあるのでしょうか。

まず、変動金利型は借り入れ後に市中の金利が上がると適用金利も上がり、返済額が増えてしまいます。一般的に返済額の見直しは5年に1度(5年ルール)ですが、6年目の返済額が最大で25%増えることもありえます(125%ルール)。

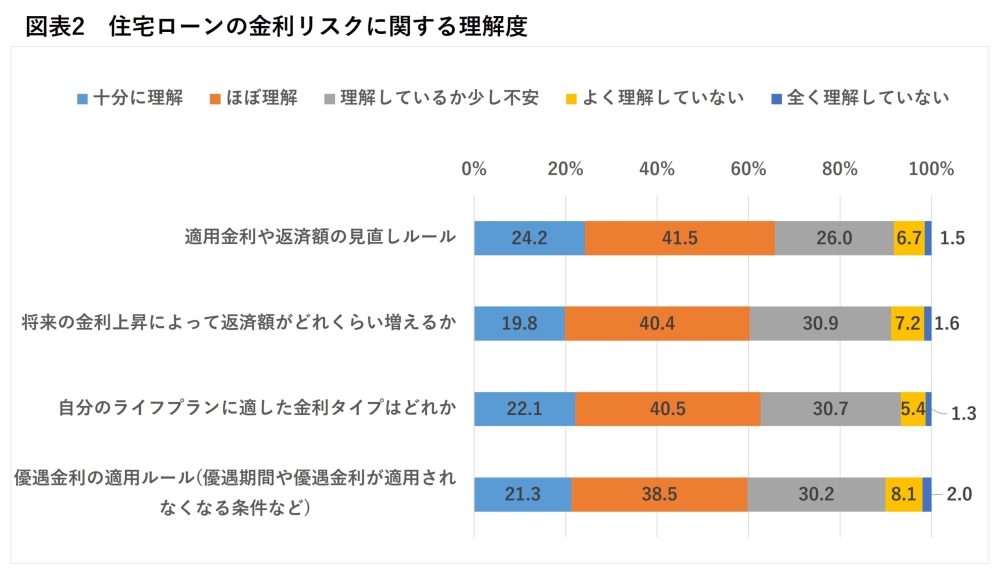

しかし変動金利型の利用者のなかには、このような「適用金利や返済額の見直しルール」を理解していない人が少なくないのが現実です。図表2にあるように、「十分に理解」「ほぼ理解」とする人は合計65.7%いますが、「理解しているか少し不安」「よく理解していない」「全く理解していない」の合計も34.2%に達しています。3人に1人以上は、十分理解して変動金利型を利用しているとは言えないというわけです。

金利が上がると元金の減り方が遅くなる

「125%ルール」とは、5年に1度の見直しのタイミングで金利が大幅に上昇していたとしても、返済額の上限は従前の返済額の125%までに抑える、というルールです。金利が大きく上がった場合でも、家計への影響をできるだけ少なくするために設けられています。

しかし逆に言えば、金利が上がれば、5年後には返済額が最大で25%増える可能性があるということです。それまでの返済額が10万円であれば、12万5,000円になるということ。収入がなかなか増えず、反対に物価が上がるなかでは、家計管理が難しくなることもあるでしょう。

リスクはそれだけではありません。5年間は返済額を変えないのが変動金利型の基本的なルールですが、その間に金利が上がったときにはどうなるかも知っておかなければなりません。

金利が上がっても5年間の返済額は変わりませんが、返済額のうちの利息分と元金分の割合は見直されて変わる可能性があります。金利が上がると利息分が増えて元金分が減少し、元金の減り方が遅くなってしまうのです。反対に、金利が下がれば利息分が減って元金分が増え、元金の減り方が早くなります。

では、金利上昇によってどんなふうに返済額の中身が変わるのか、シミュレーションしてみましょう。

借入可能額や毎月の返済額をチェック!

元金がほとんど減らなくなる事態もありえる

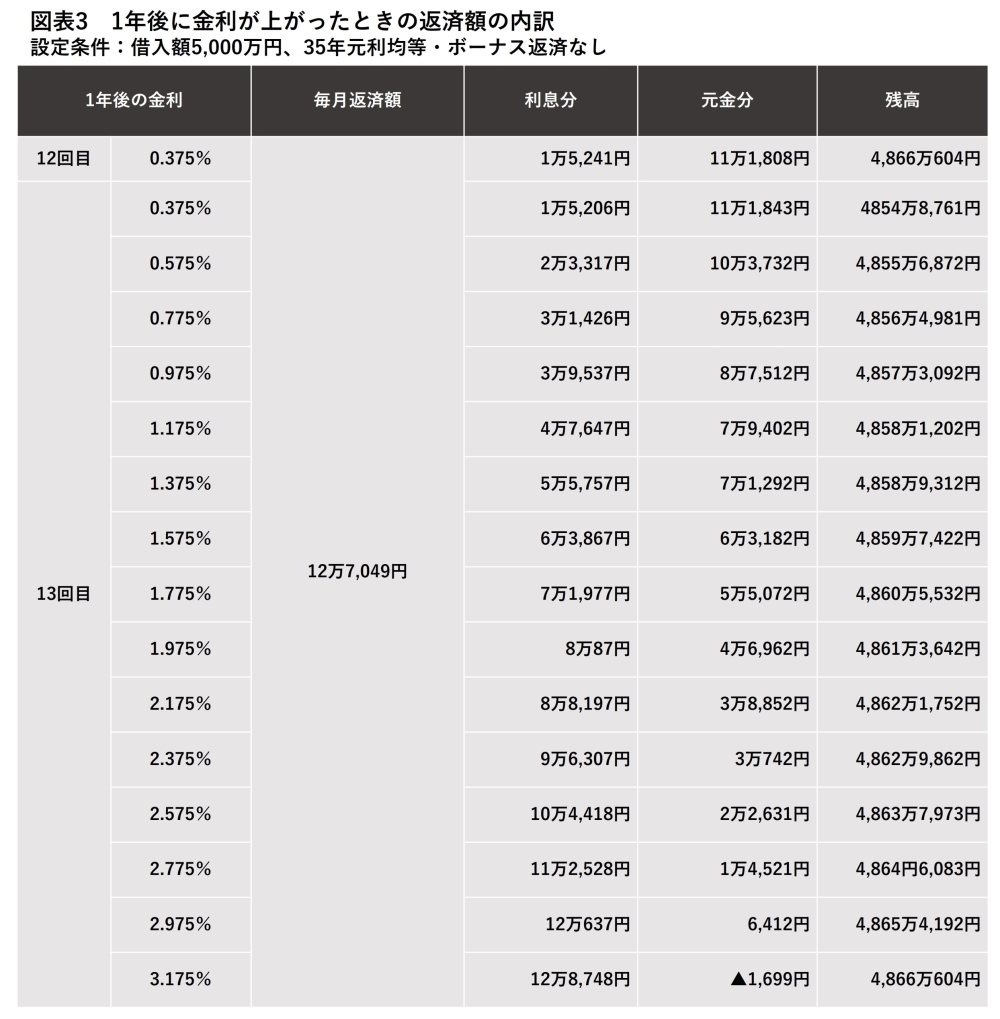

図表3は、金利0.375%、35年元利均等・ボーナス返済なしで5,000万円を借り入れた場合の試算です。毎月の返済額は12万7,049円で、金利変化があってもこれは5年間変わりません。

1年経過時、12回目の返済額の内訳をみると、利息分が1万5,241円、元金分が11万1,808円で、返済後のローン残高は4,866万604円です。

1年が経過して、金利が0.375%のままで変わらない場合には、13回目の返済額における利息分の計算は以下のようになります。

【4,866万604円(ローン残高)×0.00375(0.375%)÷12(ヶ月)≒1万5,206円】

返済額の12万7,049円からこの利息分を差し引いた11万1,843円が元金分に充てられ、ローン残高は4,854万8,761円に減少します。

一方、適用金利が1.375%に上がると、利息分が大幅に増加します。

【4,866万604円(ローン残高)×0.01375(1.375%)÷12(ヶ月)≒5万5,757円】

毎月返済額の12万7,049円は変わらないものの、元金分は7万1,292円に減り、ローン残高は4,858万9,312円となります。

2.375%になると、図表3にあるように利息分が9万円以上に増え、元金分は3万円台に。12万円以上返済しているのに、元金がほとんど減らないということになるのです。

金利が大幅に上がると“未払い利息”が発生する事態に

仮に、適用金利が3.175%になった場合をみてみましょう。

【4,866万604円(ローン残高)×0.03175(3.175%)÷12(ヶ月)≒12万8,748円】

利息分だけで12万8,748円となり、毎月返済額の12万7,049円を上回ってしまいます。この場合、不足分の1,699円は“未払い利息”と呼ばれ、毎月約定通りに返済しても元金が全く減らず、未払い利息が元金に上乗せされていくことになります。

現実的にはそのような大幅な金利上昇が発生するとは考えにくいのですが、1年で1%、2年で2%、3%といった上昇が絶対にない、とはいい切れません。十分に注意しておきたいところです。本格的な金利上昇が起こりそうな場合には、固定金利型への借り換えや、金利が低いうちに貯蓄を増やして繰り上げ返済を実施し返済額の増額を少なくする、などの対応が必要になるでしょう。

変動金利型から固定金利型に切り替えると適用金利が上がって返済額が増えることになるため、家計へ影響します。金利の大幅上昇によって発生する変動金利型のリスクと照らし合わせて、よく考えて選択しましょう。

これから借りる人も金利上昇に注意が必要

これから住宅ローンの利用を考えている人も、今後の金利上昇について注意しておく必要があります。住宅ローンを借りるまでに金利が上がると、当初の予定より返済負担が増えてしまうリスクがあるのです。

住宅ローンは申し込み時の金利ではなく、融資実行時の金利が適用されます。売り主が退去している中古住宅や完成済みの新築住宅であれば、すぐにも引き渡しを受けて現在の金利で利用できるかもしれません。しかし完成前物件の場合、引き渡しが1年先、2年先になることも少なくありません。引き渡し・融資実行時には金利が上がっていて、当初のシミュレーションより返済額が増えてしまう可能性があるのです。

その場合、申込み時の審査では問題がなくても、引き渡し前の内見会などで金融機関から融資条件の変更、融資額の減額などを申し入れられるケースがあります。減額されても、その分自己資金を用意できればいいのですが、そうでないと購入を見送らなければならなくなる可能性があることを留意しておきましょう。

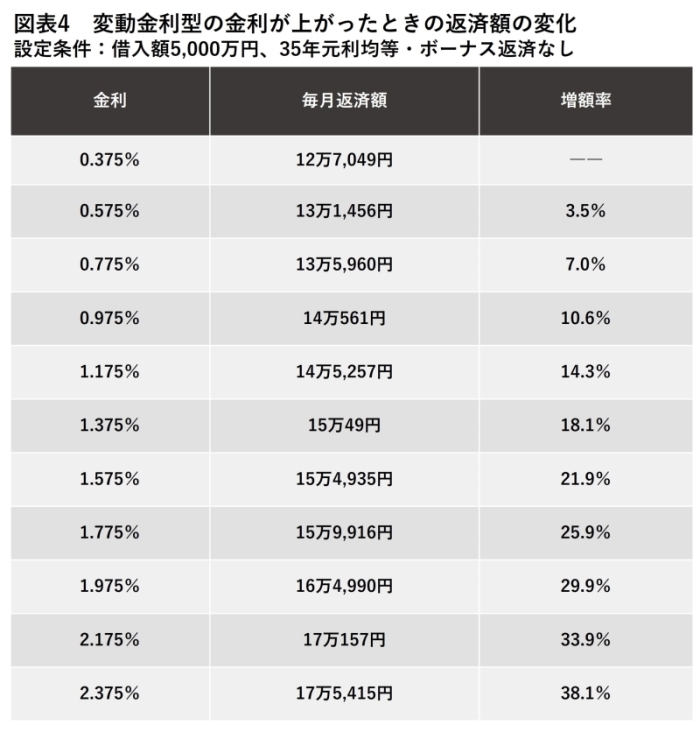

図表4にあるように、借入額5,000万円、35年元利均等・ボーナス返済なし、金利0.375%の場合、毎月返済額は12万7,049円です。

多くの銀行では年収に占める年間返済額の割合である返済負担率(返済比率)を35%までとしているため

【12万7,049円×12(ヶ月)÷0.35(35%)≒436万円】

借入額5,000万円、35年元利均等・ボーナス返済なし、金利0.375%で毎月約12万円で返済する場合、436万円ほどの年収が必要ということになります。

金利が1.375%になっていると、毎月返済額は15万49円に増えるので、必要な年収は、514万円に上がります。

【15万49円×12(ヶ月)÷0.35(35%)≒514万円】

さらに2.375%になると、601万円に増えます。

【17万5,415円×12(ヶ月)÷0.35(35%)≒601万円】

年収によっては融資減額の申し入れや、融資自体を断られることも起こりえます。

2024年は慎重な資金計画が不可欠に

それだけに、住宅ローンの申込み時には、より慎重な資金計画を組んでおき、多少金利の変動があっても問題のないようにしておくのが安心です。変動金利型にはさまざまなリスクがあることを理解し、特に金利上昇の可能性のある2024年には慎重な計画を立てる必要があります。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!