「住宅ローン控除」は、ローンを組んで住宅購入した場合に税額控除が受けられる制度。この制度を受けるには、制度を利用するはじめの年に、確定申告をすることが必要です。年末調整を受けることにより確定申告をしたことがない会社員の方などは戸惑うかもしれません。今回は、住宅ローン控除の適用を受けるために、会社員等の方がはじめて確定申告を行う場合の手順や必要書類などを確認しましょう。

所得税が控除される「住宅ローン控除」

住宅ローン控除について、簡単に確認しておきましょう。

住宅ローン控除(住宅借入金等特別控除)とは、住宅ローンを利用して住宅購入をした場合に、一定条件を満たしていれば、所得税の税額控除(税額から一定額を差し引くこと)が受けられる制度です。控除額を所得税額から引ききれなかった場合には、住民税から差額が控除されます(限度額あり)。

2023年に取得した住宅に入居した場合、控除されるのは、「年末残高の0.7%」の金額です。新築住宅の場合は13年、中古住宅の場合は10年が控除期間であり、毎年「年末残高の0.7%」の控除が受けられます。ただし、適用対象となる住宅や入居時期によって、表1のように借入限度額は違ってきます。

※2 2023年12月31日までに建築確認を受けたものまたは2024年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられる

参考:国土交通省「令和6年度住宅税制改正概要」

住宅ローン控除が受けられる条件は

住宅ローン控除の適用を受けるには、以下のような条件を満たすことが必要です。

表2 住宅ローン控除のおもな適用要件(新築住宅・2023年分申告の場合)

・家屋の所有者が申告する人と同一であること

・家屋の新築または取得の火から、6ヶ月以内に入居し、2023年末まで引き続き住んでいること

・居住年とその前年、前前年の3年間に居住用財産を譲渡した際の特例を受けていないこと

・適用対象となる家屋の床面積の2分の1以上が自己の居住用であること

・金融機関等から2023年12月31日現在の残高(予定額)の記載された「住宅取得資金に係る借入金の年末残高証明書」の交付を受けていること

・対象となる住宅ローンの返済期間は10年以上であること

・以下a、bどちらかの収入・床面積要件を満たすこと

a適用対象となる家屋の床面積が50㎡以上であり、2023年分の合計所得金額が2,000万円以下であること

b適用対象となる家屋の床面積が40㎡以上50㎡未満であり、2023年分の合計所得金額が1,000万円以下であること

購入した物件(新築・買取再販・中古、敷地も購入したかどうか等)によって要件が異なる部分もあるので、詳細は国税庁ホームページ等でご確認ください。国税庁ホームページの税務相談チャットポットでは、取得した住宅について住宅借入金等特別控除(住宅ローン控除)が適用されるかどうかの判定を行うこともできるので、申告書作成前にチェックしておくと安心ですね。

住宅ローン控除を受けるはじめての年は、確定申告が必要

住宅ローン控除を受けるには、購入した住宅に入居した翌年に確定申告をする必要があります。年末調整を受けていて、例年確定申告をしたことがないという会社員の方でも、住宅ローン控除の適用を受けるために申告しなければなりません。パソコンやスマホを利用して国税庁の確定申告コーナーを利用すれば申告書作成はそれほど難しくなく、数値も自動計算されるので、必要書類を集めて落ち着いて申告に臨みましょう。

なお、住宅ローン控除を受ける2年目以降は、会社員等は年末調整で住宅ローン控除の適用申請を行うことができます。

参考:国税庁「令和5年分確定申告特集 住宅ローン控除を受ける方へ」

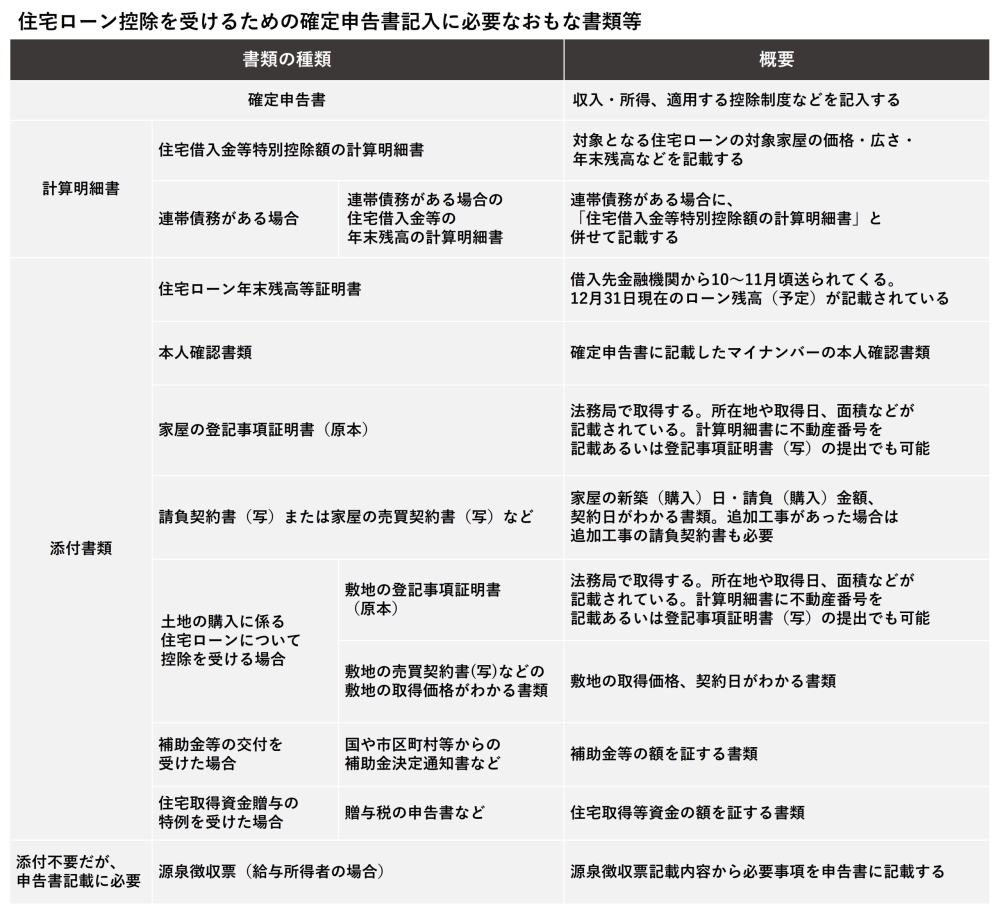

住宅ローン控除を受けるための確定申告に必要な書類

住宅ローン控除を受けるための確定申告では、確定申告書に住宅ローン控除についての計算明細書、適用する控除に応じた必要書類を添付して提出します。住宅取得の契約や手続きの際に受け取った書類、取り交わした書類のうちから、必要書類をピックアップすることからはじめてはどうでしょうか。

なお、新築・買取再販・中古の違いや、住宅の省エネ性能の違い、補助金を受けた場合や贈与を受けた場合などで必要書類は異なります。既存住宅や省エネ性能住宅を取得して控除を受ける場合は、その性能を証明する書類も必要になります。それぞれの場合の必要書類は、国税庁ホームページなどで詳細はご確認ください。

参考:国税庁「令和5年分住宅借入金等特別控除を受けられる方へ(新築・購入用)(A1~A6)」

申告書作成は、確定申告書作成コーナーで

確定申告書や住宅借入金等特別控除額の計算明細書の用紙は、国税庁ホームぺージからダウンロード可能です。税務署で入手することもできます。

国税庁ホームページの確定申告書作成コーナー(パソコン・スマホ)を利用して質問される必要項目にひとつひとつ答えていけば、申告書の各記入欄に記載されていくので便利です。記入途中・記入後に保存しておくこともできます。

集めた必要書類を見ながら、確定申告書の記入を進めていきましょう。

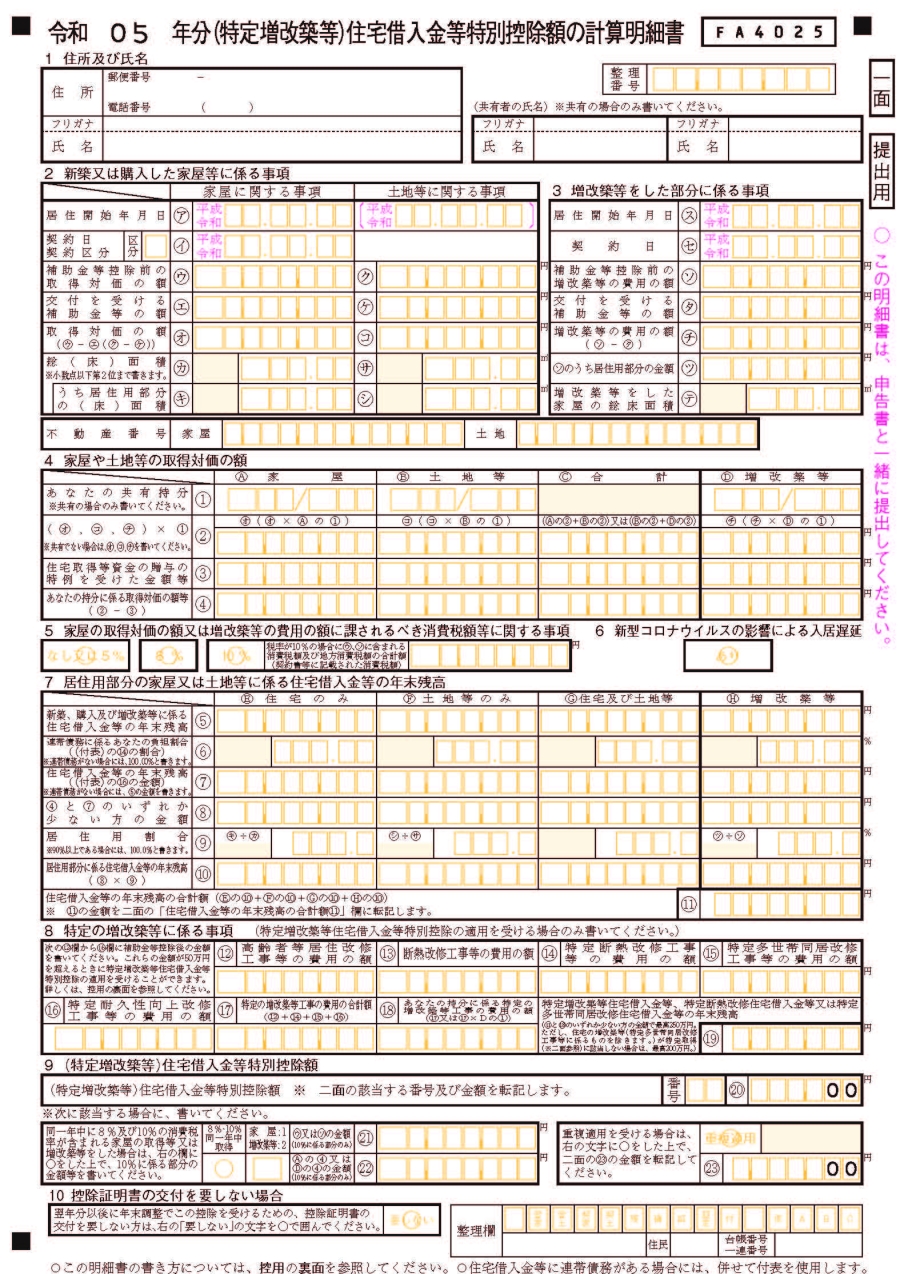

計算明細書には、申告者の住所・氏名、共有者氏名、取得した家屋に関すること、敷地に関すること、取得対価に関すること、住宅ローンの年末残高に関することなどを記入していき、年末残高をもとに控除額を計算します。計算した住宅ローン控除額を、確定申告書の「(特定増改築等)住宅借入金等特別控除額」の欄に転記します。

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和5年分】

確定申告書には、計算明細書・添付書類を併せて提出する

計算明細書、確定申告書の記入が終わったら、添付書類を併せて提出します。提出方法には、従来のように紙に印刷して税務署に持参・郵送する方法のほか、パソコン・スマホからe-tax(電子申告)を利用する方法もあります。

マイナンバーカード読取対応のスマートフォンとマイナンバーカードを持っていれば、e-Taxによる申告ができます。e-Taxで所得税の申告書を送信する場合、添付書類はパソコン・スマホからイメージデータ(PDF形式)により提出することができます。

税務署に持参する場合や確定申告時期に開かれる「確定申告会場」に出向く場合には、記入する際の不明点を担当者に確認して書類を仕上げられるメリットがあります。

e-Taxの場合は、書類の印刷、持参・郵送の手間や時間を省くことができます。また、書面提出の場合は、納めた税金の還付が受けられるのは1ヶ月~1ヶ月半後くらいですが、e-Taxの場合は3週間程度で還付が受けられることもメリットですね。

申告期限に間に合わなくても、5年以内に還付申告を

確定申告の期間は、2月16日から3月15日までですが、それを過ぎても、5年間は、住宅ローン控除を適用して還付(税金が戻ってくる)を受けるための確定申告が可能です。還付申告は確定申告の対象となる年の翌年1月1日から5年間。この期間を過ぎると、所得税の還付は受けられません。気づいた時点で早めに申告しましょう。

住宅ローンを利用して住宅を取得した場合に、税金の控除が受けられる「住宅ローン控除」。制度の適用を受けるには、はじめの年に確定申告をすることが必要です。住宅の種類によって控除額や必要書類は異なるので、早めに国税庁のホームページ等で確認し、忘れずに申告するようにしましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!