年末の住宅ローン残高の一定割合が払った税金から戻ってくる住宅ローン控除。減税を受けるには、毎年金融機関から送られてくる年末残高証明書を申告書に添付して、確定申告や年末調整を行わなくてはなりません。

しかし、2023年1月1日以降に入居してローン控除を受ける場合は、原則残高証明書の提出が不要になります。住宅ローン控除の手続きがどう変わるのか、改正点や注意点について確認しておきましょう。

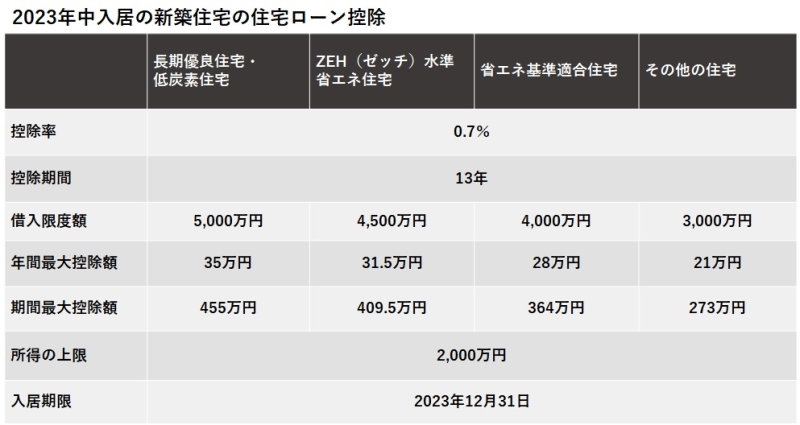

そもそも2023年入居の住宅ローン控除とは

住宅ロ-ン控除とは、住宅ローンを利用してマイホームの新築、取得した場合に、年末の住宅ローン残高の一定割合を所得税額から控除できる制度です。中古住宅やリフォームでも一定要件を満たすと控除を受けられます。

たとえば2022年1月1日から2023年12月31日までに新築住宅を取得して入居した場合は、年末の住宅ローン残高の0.7%がまずは払った所得税から、引ききれない場合は次の年の住民税から最大9.75万円を限度に戻ってきます。具体的には年末のローン残高が3,000万円なら最大21万円が、所得税や住民税の税額から差し引くことができます。ただし、所得や物件の要件等、諸条件がありますので詳細は税務署や税理士に確認しておきましょう。

ローン控除を受けるための手続き

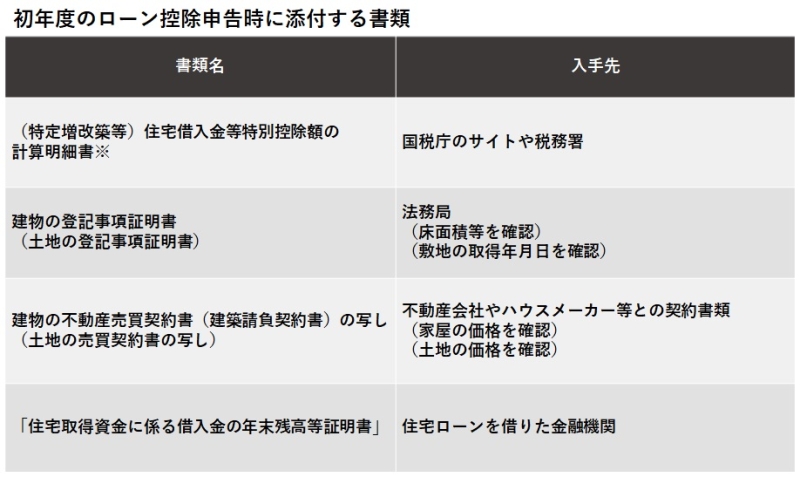

住宅ローン控除を受けるには、初年度は一定の提出書類を添付して確定申告が必要です。2年目以降は「(特定増改築等)住宅借入金等特別控除額の計算明細書」と「住宅取得資金に係る借入金の残高等証明書」(以下年末残高証明書)を添付して確定申告を行います。

給与所得者は最初の年は確定申告が必要ですが、2年目以降は年末調整でローン控除を受けられます。この場合は、「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と一体化した「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」に、納税者が年末残高証明書の残高を転記または残高から控除額を計算して記載し、年末残高証明書と共に勤務先に提出します。

2022年までに入居した場合、ローン控除を受ける最初の年に確定申告書に添付する書類は以下の通りです。

住宅の性能を証明する書類等は別途準備が必要です。また、国や市区町村の補助金を受けた場合や、住宅資金贈与の特例を受けた場合は、その金額を証明する書類が必要となります。

2023年以降入居は残高証明書の提出不要に

2023年1月1日以降に入居して住宅ローン控除を受ける場合、年末残高証明書の提出が不要になります。今までは、金融機関から送られてきた年末残高証明書を納税者が税務署に提出していましたが、金融機関から直接税務署に情報が送られるようになり、納税者が提出する必要がなくなります。

手続き改正後の住宅ローン控除を受けるための手続きは以下の流れとなります。

1.住宅ローン控除を受ける人は、「氏名」「住所」「個人番号」等「申請事項」を記載した住宅ローン控除の「適用申請書」を金融機関に提出します。

2.適用申請書の提出を受けた金融機関は、控除期間中毎年10月31日まで(申請書の提出を受けた年は翌年の1月31日まで)に、申請事項や年末のローン残高等を記載した調書を作成して、管轄の税務署に提出します。

3.税務署は、初年度は1月末ごろまでに、2年目以降は11月末ごろまでに年末のローン残高等の情報を納税者に送ります。給与所得者については、年末ローン残高等が記載された「住宅ローン税額控除証明書」を11月末ごろまでに毎年納税者に交付します。

4.納税者は原則e-Taxで税務署から送られてくる年末残高等の情報をもとに確定申告書を作成して提出します。この際、年末残高証明書の添付は不要です。

2年目以降、給与所得者が年末調整でローン控除を受ける場合、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」に、年末のローン残高等一定の情報を記載して勤務先に提出します。これが計算書付きの住宅ローン控除の申告書です。

改正後は申告書と一体化した「年末調整のための(特定 増改築等)住宅借入金等特別控除証明書」に年末の住宅ローン残高が記載され、税務署から交付されます。控除額が記載されて交付されるため、今までのように年末残高証明書の金額を確認して転記する手間や控除額を計算する手間がなくなります。

手続き改正後の注意点

手続きの改正で書類の提出や控除額の計算が簡略化されますが、注意点もあります。現時点で思いつく注意点をまとめてみます。

●住宅ローン控除を受ける場合、ローン借入時に金融機関に対して「適用申請書」の提出が必要です。ローンの借り入れは電子契約や電子手続きも広がっています。書類漏れがないように慎重にチェックしましょう。

●年末残高証明書の交付がなくなり、控除期間中は原則毎年e-Taxを通じて年末のローン残高等の情報を受け取ることになります。e-Taxは事前準備としてマイナンバーカードや利用者識別番号等の取得が必要です。初めてe-Taxを利用する人は、事前準備を早めにしておき、わからないことは税務署や税理士に確認しておきましょう。

●「金融機関のシステム改修が間に合わない」等の理由で、金融機関が税務署に提出する調書の作成が間に合わない場合、特例で従来通り年末残高証明書を提出する経過措置が取られます。自分が住宅ローンを借りた金融機関が経過措置を受けているかどうかは、国税庁のホームページに公表予定です。申告前に確認しておきましょう。

以上、2023年1月1日以降に入居して住宅ローン控除を受ける場合の手続きについて、改正点を見てきました。

残高証明書の提出が不要になったこと自体は小さなことかもしれませんが、住宅ローンの年末残高等の情報が金融機関から直接税務署に送られることで、控除額を申告書に転記する手間がなくなるだけでなく、控除額の間違いがなくなることもメリットです。年末調整のために人員や時間を多く割いている企業や、残高証明書を作成してローン契約者に送っている金融機関にとっても、コスト削減につながっていくのではないでしょうか。

また、今回の改正では住宅ローンの年末残高等の情報が、金融機関と税務署、納税者の三者間でe-Taxでつながります。e-Taxの利用が難しい場合は従来通り紙ベースで申告を行うことも可能ですが、今後ますますe-Taxの利便性は高まりそうです。

住宅ローン控除という大きな金額の税額控除の手続きを機に、医療費控除やふるさと納税にも便利なe-Taxで申告にチャレンジしてみてはいかがでしょうか。

住宅ローン専門金融機関のARUHIは

全国に店舗を展開中