新築住宅の購入時、親からの援助を考える人も多いのではないでしょうか。そこで今回は、新築住宅購入時における親からの援助の平均額や、その際にかかる税金などについてわかりやすく解説します。

住宅購入資金を親から支援してもらう可能性がある人はぜひ参考にしてください。

住宅援助資金の平均額と贈与を受けた世帯の割合

マイホームは大きな買い物です。自己資金だけで住宅を購入するよりも選択肢が広がることから、親から援助を受ける人は多いでしょう。ここでは、親から受け取る住宅援助資金の平均額や世帯の割合、世帯主の年齢と親からの受贈率について解説します。

親からの住宅援助資金の平均額

一般社団法人不動産流通経営協会が発表した2022年度の「不動産流通業に関する消費者動向調査」によれば「親からの贈与」を受けた人の平均額は、新築住宅購入者が998.2万円と前年度より約38.5万円減少し、既存住宅購入者が662.2万円と約22.5万円増加しています。

親からの贈与を受けた世帯の割合

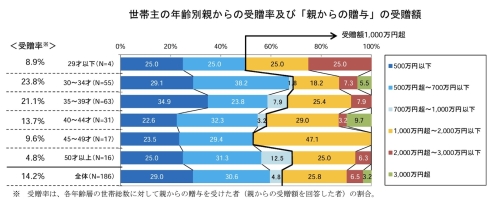

親からの贈与を受けた世帯の割合(受贈率)は、新築・中古を合わせた住宅購入者全体の14.2%でした。

親から贈与を受けた世帯主を年齢別にみると30代の購入者が最も多く、親から贈与を受けた割合が20%超となっています。また、親からの贈与額が「1,000万円超」の割合は全体で35.5%となっていて、29才以下と40代に多くみられます。

贈与税の基礎知識

住宅購入で親や祖父母から金銭的に援助を受けた場合「贈与税」を払わなければなりません。

ここでは贈与税の仕組みや住宅購入で使える特例などについて解説します。

贈与税の仕組み

贈与税の税額を求めるには、その年の1月1日から12月31日までの1年間に贈与された財産の価額を合計し、合計額が基礎控除額の110万円を超えると贈与税の対象となります。

贈与の合計額から基礎控除額の110万円を差し引き、残りの金額に税率を乗じると納める贈与税額がわかります。

贈与税の計算は「一般贈与財産」と「特例贈与財産」に分けられます。

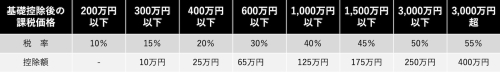

「一般贈与財産」とは兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などがこれにあたります。以下の「一般贈与財産」の速算表で贈与税額がわかります。

以下が「一般贈与財産」における贈与税の速算表です。

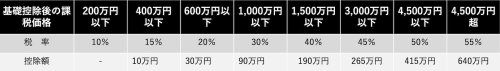

「特例贈与財産」とは、贈与により財産を取得した者(贈与を受けた年の1月1日において18歳以上の者)が、直系尊属(父母や祖父母など)から贈与により取得した財産がこれにあたります。例えば、祖父から孫への贈与、父から子への贈与などであり、配偶者の親からの贈与等はこれにあたりません。以下の「特例贈与財産」の速算表で贈与税額がわかります。

贈与税には、多くの資金援助を受けた人ほど多くの贈与税が発生する累進課税制度がとられています。

住宅購入で援助を受ける時に使える特例

住宅購入で援助を受ける際には「住宅取得資金贈与の特例」が使えます。

「住宅取得資金贈与の特例」とは令和4年1月1日から令和8年12月31日までの間に、父母や祖父母など直系尊属からの贈与によって自己の居住用の家屋の新築、取得または増改築等のための金銭を取得した場合において、一定の要件を満たすときは次の非課税限度額までの金額について贈与税が非課税となるものです。

また「相続時精算課税選択の特例」も使えます。特定の条件を満たす場合には「住宅取得資金贈与の特例」と併用することが可能です。

相続時精算課税を選択した場合、2,500万円が非課税で贈与できます。2,500万円を超えると一律20%の贈与税が課税されますが、相続の時に相続税から贈与税を差し引き清算し支払うことが可能です。

住宅購入で親から援助を受ける時の注意点

住宅購入で親から援助を受ける時には様々な注意点があります。

身内からの個人的な支援だからと安易に考えず、法律的なトラブルが起きないように対策しておきましょう。

契約書の作成

贈与は「契約書」を作成して書面に残しておくことで「贈与が確かに行われたこと」を証明できます。契約書があれば税務署の調査でも適切な対応ができ、トラブルを避けることができるでしょう。

贈与契約書の書き方に厳密なルールはありませんが「いつ」「誰が」「誰に」「何を」「どのように」贈与したのかを盛り込む必要があります。

贈与契約書は、贈与者と受贈者の両者に必要なので2通作成しましょう。

また贈与の際には、現金ではなく銀行振込などを利用して受け渡しの記録を残すことも大切です。

贈与税対策をする

贈与税がかからない基礎控除額は年間110万円までです。非課税枠を超えて贈与を受けるためには一度に高額の贈与を受けるのではなく、小分けにして年間110万円の範囲内で贈与を受け続ければ、贈与税を課されることが回避できます。

しかし、毎年同じ金額を贈与され続けると税務署から「定期贈与」とみなされ贈与税が発生してしまいます。

定期贈与とみなされないためには、贈与の都度「贈与契約書」の作成が必要です。贈与の時期や金額も変更し単発の贈与とみなされるよう工夫しましょう。

最新の贈与税情報をチェックする

最新の贈与税情報をチェックして、制度の変更は常に押さえておきましょう。

例えば2023年12月には「令和6年度税制改正大綱」が公表され「住宅取得資金贈与の特例」が3年延長されて2026年までとなりました。

税制改正の内容は国税庁や税務署のホームページなどで確認できますので、常に最新情報をチェックして贈与税の負担を最低限に押さえ、マイホームを賢く手に入れたいものです。

資金援助は隠しても発覚する

住宅購入時に親から援助を受けた場合、税務署に隠しておくことはできません。不動産購入などで大きな金額が動くと税務調査が行われる可能性があります。

贈与税の申告を怠ると「無申告加算税」が課されます。無申告加算税の税率は50万円まで15%、50万円を超える部分には20%です。

税務署に対して虚偽の申告をおこなった場合には「重加算税」という最も重い加算税が課されます。過少申告の場合は35%、無申告の場合は40%もの税率です。

納付が遅れてしまうと「延滞税」というペナルティが課せられます。納期限の翌日から2ヶ月を経過する日までが年7.3%、納期限の翌日から2ヶ月を経過した日以後は年14.6%です。

住宅ローン専門金融機関のARUHIは

全国に店舗を展開中

まとめ

この記事では「新築住宅購入で親からの援助」や「贈与税」について解説しました。住宅購入は大きな出費をともなうライフイベントです。

親からの援助を受ける人も多いですが、金額によっては課税されることもあるため、制度を理解して援助を受けるようにしましょう。

(最終更新日:2024.04.19)