住宅ローンを組んでマイホームを購入したものの、離婚などやむを得ない事情が発生して、住宅ローンの名義変更を希望する人もいることでしょう。個人の収入状況や属性を審査したうえで借り入れている住宅ローンにおいて、名義変更は認められるのでしょうか。

この記事では、住宅ローンの名義変更の可否や名義変更が必要になるケースなどを詳しく解説します。

住宅ローンの名義変更は原則不可

結論からいうと、原則として住宅ローンの名義変更は認められません。なぜ名義変更ができないのか理由を解説します。

住宅ローンは属性を評価している

住宅ローンの名義変更が原則不可とされる大きな理由は、住宅ローンは契約者の属性をもとに融資を決定しているためです。

住宅ローンを借り入れる際には金融機関による審査が行われます。金融機関は申込者の収入状況・勤務先・そのほかの借入状況・申込時年齢・完済時年齢などを厳正に審査し、融資を決定しています。金融機関からすれば、申込者という「個人」を信頼して融資を実行しているということです。

あくまでも定性評価を含む申込者個人の属性が重要であるため、名義変更は原則として認められません。

不動産の名義と同一であることが原則

住宅ローンの名義変更は原則不可ですが、不動産の名義自体を変更することはできます。なぜなら、不動産の名義に関して金融機関はノータッチだからです。

ただし、住宅ローンの名義は不動産の名義と同一であることが原則とされ、債務者がその家に住み続けていることが融資続行の条件となっています。契約書において、不動産の名義変更をする場合に金融機関の許可が必要としているケースも多くあります。

不動産の名義を変更できるからといって金融機関に無断で変更すると、最悪の場合には契約違反により残債の一括返済を求められるリスクもあります。不動産の名義変更をしたいときには、契約書の内容を確認したうえで金融機関へ事前に相談することが必要です。

名義変更が必要なケースとは

住宅ローン返済の名義変更は原則認められないものの、返済中に名義変更が必要になるケースも考えられます。よくあるのが、離婚による夫婦間での変更と親から子への変更です。

夫婦が離婚・世帯主が単独契約の場合

世帯主が単独で住宅ローンを契約していたものの、離婚したことで元配偶者がその家に住み続けるというケースを例に考えてみます。仮に夫が世帯主とした場合、引き続き居住する妻に住宅ローンの名義を変更するという事例です。

このケースにおいて問題になるのが、妻の雇用状況や収入状況といった属性です。妻もフルタイムで働くなど、一定の安定した収入があれば名義変更が認められる可能性もあるでしょう。

しかし、専業主婦やパートタイマーとして働く妻が住み続ける場合、返済能力が十分にあるとは考えにくいものです。妻の収入状況を踏まえると、金融機関が名義変更を認める可能性は極めて低いと考えられます。

夫婦が離婚・収入合算で連帯債務の場合

夫婦の収入合算による連帯債務型の住宅ローンを組んでいるケース、もしくはペアローンを組んでいるケースでは、離婚により単独名義への変更を希望する場合があるでしょう。

連帯債務型の場合、離婚したからといって連帯債務が解除されるわけではありません。そのため、連帯債務型で借り入れている夫婦が離婚による名義変更を希望する場合、後述の借り換えが前提となります。

また、いずれのケースでも夫婦合算での収入状況を考慮して、金融機関は融資を決定しています。単独名義にすれば当然収入に対する返済額の割合が増加するため、名義変更は認められない可能性が高いでしょう。

ただし、仮に主債務者が十分な返済能力を持つ人を新たな連帯債務者として立てることができれば、名義変更が認められる可能性はあります。

親から子に変更する場合

親から子に不動産名義を変更するにあたり、住宅ローンの名義変更を希望するケースも少なくありません。

住宅ローンの名義人である親が死亡した場合、団体信用生命保険(団信)に加入していればローンの残債は免除されます。それ以降の支払い義務がないため、住宅ローンの名義変更も必要ありません。

一方で親の高齢化や退職による収入低下などの理由では、子への名義変更は原則認められません。ただし、【フラット35】の親子リレーローンを利用するなど子が連帯債務者になっているケースでは、十分な収入がある子に対しての名義変更は認められる可能性は高いでしょう。

親子リレーローンは親子共同で契約するタイプの住宅ローンで、一定の返済期間が経過した時点で親から子へ返済者が変更になる点が特徴です。債務をバトンタッチすることからリレーローンと呼ばれます。

名義変更したい場合は住宅ローンの借り換えを

離婚などで住宅ローンの名義変更をしたい場合、借り換えを行えば比較的スムーズに手続きを進められる可能性があります。

住宅ローンの借り換えとは

住宅ローンの借り換えとは、現在借りている住宅ローンとは別の新たなローンを組み、その借入金で現在の住宅ローンを一括返済することです。借り換え後は新たに借り入れた住宅ローンの返済がスタートします。

金利の高いローンから低いローンに借り換えると返済額が減ったり、返済期間を短くできたりするため、金利が下がっている局面では積極的に活用されます。

借り換えを利用すると名義変更と同じ効果を得ることが可能です。たとえば、妻が新たに住宅ローンを借り入れ、夫名義で借りていた住宅ローンを一括返済。妻が新たな住宅ローンの返済をしていくことで、住宅ローンの名義が夫から妻へ変更されたのと同義になります。

このように住宅ローンの名義変更が必要な場合、借り換えで対応するのが一般的です。

借り換えには審査・条件がある

借り換えでは現在の名義人とは別の人が新たに金融機関とローン契約を結ぶことになるため、あらためて金融機関による審査を受けなければなりません。

また、金融機関によっては借り換えにあたって条件を設けている場合があります。よく見られる条件は、単独名義(または親族との共有)にすること、借り換えて新たに返済者となる人が実際に居住する不動産であること、離婚協議書などのコピーを提出することといったものです。

たとえば、妻の名義で住宅ローンを借り入れていて、離婚により夫が家を出ていくことになったケースを考えてみます。この場合に夫の名義で借り換えようとしても、夫は対象となる住宅に居住しないため、借り換えが認められない可能性があるでしょう。

上記は一例に過ぎず、金融機関によって条件はさまざまです。借り換え検討時はあらかじめ金融機関に相談する必要があります。

借り換えには手数料が発生する

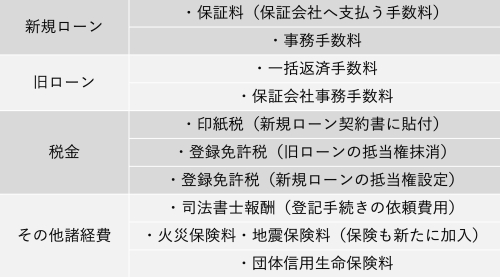

借り換えに関してもう1点気をつけなければならないのが、一括返済と新規借り入れによる各種手数料が発生することです。借り換えにかかる手数料や税金、諸経費の内訳は次のとおりです。

上記のとおり、旧ローンの一括返済にともなう費用と、新規ローンを組むときにかかる費用が再度必要になります。合計するとまとまった金額になるため、資金計画へ必ず盛り込むようにしましょう。

まとめ

夢のマイホームを購入するために住宅ローンを組む夫婦は、誰も将来離婚することを想定していないはずです。しかし、離婚して住宅ローンの名義変更を余儀なくされる人も少なからずいるのが現実。基本的に住宅ローンの名義変更は難しく、離婚時などは借り換えで対応する必要があります。

すべての夫婦が万が一の事態への対策を知っておくことで、いざというときにも落ち着いて行動ができるでしょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!