令和6(2024)年度税制改正の大綱が発表され、「定額減税」の実施が正式に決定されましたが、住宅ローン控除で税金を払っていない人はどうなるのでしょうか? 税金が減るのはいつか?も含めて、今の時点で決まっている内容を解説します。

1.定額減税とはどんなもの?

近年、食料品・エネルギーを始めとして物価が着実に上がっており、家計が苦しくなった、と感じている人も多いのではないでしょうか? もちろん給与が上がった人もいるでしょうが、賃金上昇が物価高に追い付いていない状況が続いています。そんな国民の負担を緩和するため、デフレ脱却のための一時的な措置として、政府は2024年分の所得税及び2024年度分の個人住民税の減税を決定しました。

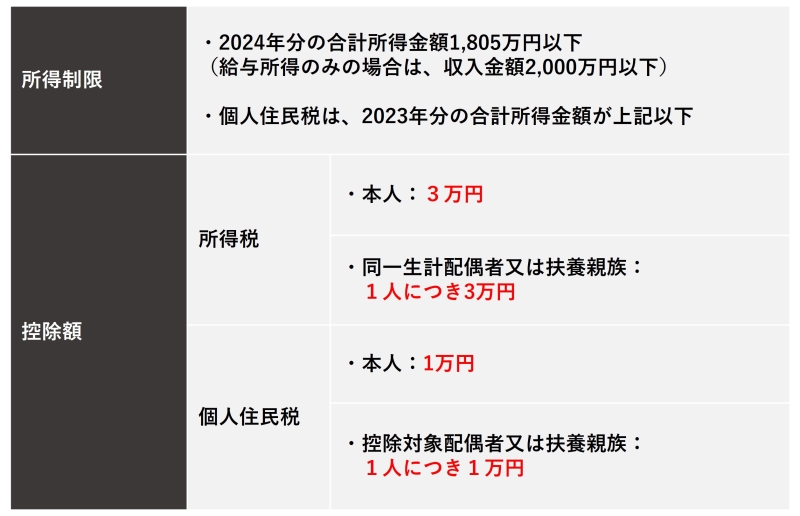

具体的には、納税者本人と扶養家族を対象に所得税は3万円、個人住民税は1万円のあわせて1人あたり4万円を2024年6月から特別に減税し、併せて低所得者に対しては一定額が給付されます。

なお、所得税については、「国内に居住し、または、現在まで引き続いて1年以上居所を有する個人」、個人住民税については「国内に住所を有する者」が対象で、合計所得1,805万円以下(給与所得の場合には収入金額2,000万円以下)と所得の制限も設けられています。

ちなみに、個人住民税は前年の所得に対して課税額が計算されるので、個人住民税に対する所得制限は「2023年度分の合計所得金額」と読み替えます。

所得税の控除対象である、「同一生計配偶者又は扶養親族」とは、居住者の配偶者・親族等で、その居住者と生計を一にするもののうち、2024年の合計所得金額が48万円以下である居住者を指します。

一方で、個人住民税の「控除対象配偶者」とは、2023年の合計所得金額が1,000万円以下である人の同一生計配偶者で、2023年の合計所得金額が48万円以下である者、「扶養親族」とは、生計を一にするもののうち、2023年の合計所得金額が48万円以下の親族等です。いずれも国内に住んでいることが条件です。もともと配偶者(特別)控除が受けられるような所得水準の人や配偶者や扶養親族に一定の収入がある人は控除対象配偶者の対象外になっているわけですね。

なお、2023年の本人の合計所得金額が1,000万円を超えている場合には、個人住民税の配偶者分の1万円の控除は、2025年度分の所得割から控除される特例も設けられているようです。

仮に、本人、専業主婦の妻、子2人の4人家族の場合には、所得税から合計12万円、個人住民税から合計4万円の合計16万円の控除を受けられる、ということです。扶養家族が多い家庭にとっては大きい控除額でしょう。一方で、単身者は合計4万円、夫婦共働き子どもなしでは各人の控除の世帯で計8万円ですから、期待したほど大きな減税ではなかったという方も多いでしょう。

借入可能額や毎月の返済額をチェック!

2.税金が減るのはいつ?

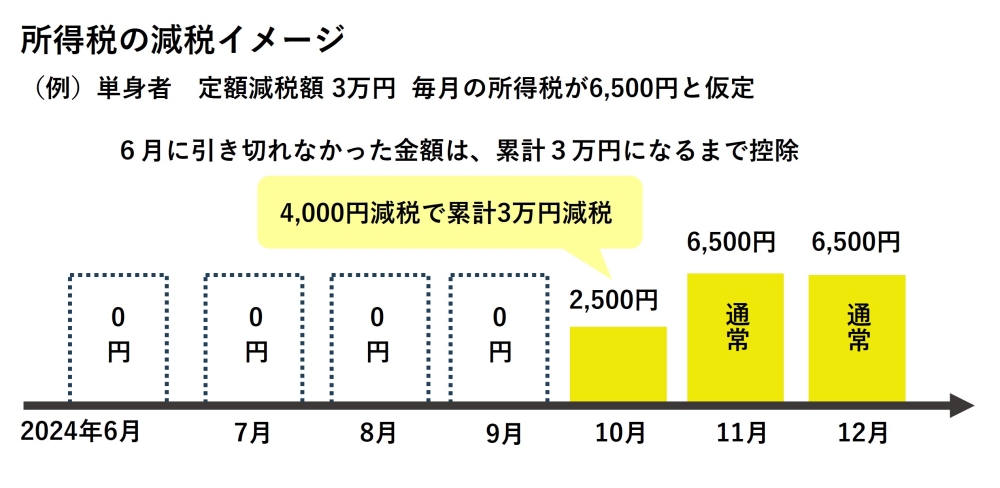

給与所得者の場合には、2024年6月1日以後最初に支給される給与等(賞与を含む)の税金が減ります。もし、6月分で引き切れない場合には、1人あたり3万円になるまで翌月以降の給与等から3万円になるまで引きます。

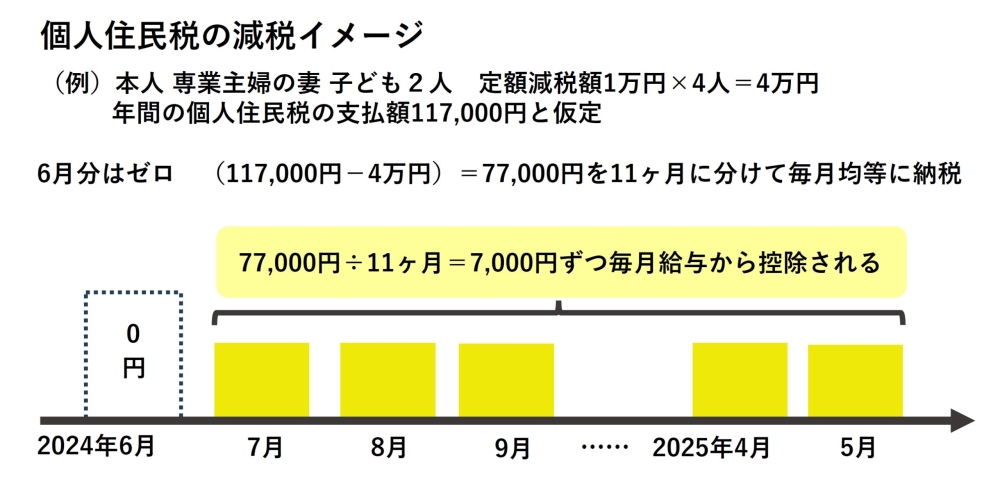

一方で、個人住民税の場合には2024年6月の給与支給時には個人住民税を控除せず、「年間の個人住民税額-定額控除額」の11分の1の額を、2024年7月から2025年5月まで、毎月の給与から個人住民税を控除します。

所得税はまだしも、個人住民税については、月々の減税額が少ないので、あまり恩恵を感じられないかもしれませんね。

「手取りが増える」という効果だけを見たら、「定額減税」も「給付」も同じですが、外から「もらえる」という方が、心理的なありがたさの度合いは強いのではないでしょうか。

なお、公的年金受給者については、「所得税」では2024年6月1日以後最初に支払を受ける公的年金等の源泉徴収税額から特別控除の額を控除、「個人住民税」では、2024年10月1日以後最初に支払を受ける公的年金等の特別徴収税額から特別控除の額を控除するとのことです。公的年金では偶数月に2ヶ月分まとめて支払われるのが基本ですので、所得税では6月支払い分(4月5月分)以降から、個人住民税では10月支払い分(8月9月分)以降から税金が減るということになりますね。

3.住宅ローン控除への影響は?

まず、住宅ローン控除とは、住宅を取得する際などに住宅ローンを組んだ場合、一定の条件を満たすことで減税を受けられる制度です。年収要件や住宅ローンの要件などを満たす必要はありますが、原則として、年末の住宅ローン残高の0.7%の税額控除を受けることができます。例えば、年末の住宅ローン残高が2,000万円であれば14万円の減税額となり、所得税額が14万円以下の人はその年の所得税額「ゼロ」となります。なお、所得税から引き切れなかった税金は、97,500円を上限として一定の金額が個人住民税から控除されます。

さて、今回の定額減税では、住宅ローン控除などを受けている場合には「定額減税額控除後に残った納税額から減税する」という取り扱いになっているようです。

つまり、支払うべき所得税が多く、住宅ローン控除を受けてもまだ所得税額がある世帯では、非常にメリットが大きい仕組みですが、そもそも定額減税で所得税がゼロになってしまった場合には、所得税からの住宅ローン控除の恩恵は受けられない、ということです。

もちろん、個人住民税からは控除を受けられますが、個人住民税からの控除額には上限があるので、他の人が受けられる恩恵を自分が受けられない、ということで損した気分になるのは理解できます。

もし、今回の政策が「給付」であれば、「お金」ももらえて、今まで通りの住宅ローン控除も受けられ、文字通り「大きな恩恵を受けられる政策」だったわけです。これが「給付」が良かったといわれる理由ですね。

もちろん、定額減税や住宅ローン控除のみで住宅の取得時期を決めるのはおすすめしませんが、もし、2024年の後半に住宅取得を考えていた方は、2025年に取得時期をずらす、というのもひとつの考え方かもしれません。

ただし、「住宅ローンの金利が上がるかもしれない」「住宅価格が上がるかもしれない」「希望の物件が手に入らないかもしれない」などのリスクとの兼ね合いを考慮することを忘れずに!

4.今後の注目点

今回の政策、給付にせずに定額減税としたことで、手続きが複雑になり、会社の経理担当や給与計算を請け負う税理士・社労士の負担増も気になるところです。また、特殊ケースの対応策など細かい内容も今後の発表を待つことになりそうです。

また、給与所得、雑所得(公的年金等)、事業所得等のうち2つ以上の所得がある場合の減税の実施方法や低所得者の給付金の対象にならず、かつ、もともと税額が少なくて定額減税の恩恵も十分受けられない所得層への対応として、「税額が減税額の4万円に満たない場合は1万円単位で給付される」ということですが、その対象者や実施方法など具体的な内容については今後公表される内容に要注目です。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!