住宅を購入するタイミングは人それぞれですが、40代になると「購入するには遅いのではないか」「住宅ローンを組めるだろうか」といった不安を持つ人もいるでしょう。

しかしながら、40代での住宅購入はめずらしいことではありません。この記事では、公的データから住宅購入の平均年齢を紹介し、40代で住宅ローンを組むメリットと注意点について解説します。

40代で住宅を取得する人は多い

下の図は、住宅取得時の世帯主の平均年齢をまとめた国土交通省の資料の一部です。

ここでいう住宅取得とは新築・購入・相続などで持ち家を得ることを指し、一次取得は初めて持ち家を得る世帯、二次取得は2回目以上の世帯を表しています。一次取得の平均年齢は40歳前後、二次取得はほとんど50代です。あくまで平均ですが、40代での住宅取得は少なくないといえるでしょう。

40代も住宅ローンを契約できる

住宅ローンは、申し込み時と完済時それぞれの年齢に上限が設けられています。たとえば「ARUHIフラット35パッケージ」の場合、申し込み時の年齢は70歳未満、完済時年齢は満80歳未満です。

年齢の基準は金融機関によって異なりますが、40代なら年齢を理由に申し込みそのものを断られることはないでしょう。申し込み後に行われる金融機関の審査に通れば、住宅ローンを組むことは可能です。

また、返済期間についても大きな問題はありません。完済時年齢は、ほとんどの金融機関が80歳前後と定めています。仮に65歳で契約するとしたら15年で完済しなくてはならず、厳しい返済になるケースが多いでしょう。その点、40代なら30年や35年といった長期の住宅ローンを組むことも可能です。

40代で住宅ローンを組むメリット

40代で住宅ローンを組むことには、ほかの年代にないメリットがあります。ここでは、主なメリット3つを紹介します。

頭金を多めに用意しやすい

住宅購入を目標にコツコツと貯蓄を続けている人もいるでしょう。下の表は、2022年(令和4年)における世帯の金融資産保有額の平均値・中央値を、世帯主の年齢別にまとめたものです。

20代や30代に比べ、40代は社会人になってからの期間が長い分、しっかりと貯蓄できている人が多いようです。調査では、40歳代の10.5%が「1,000万円~1,500万円未満の金融資産を保有」という結果でした。

条件次第ではフルローンを組むこともできるかもしれません。しかしながら、毎月の返済額が多くなり、早々に家計を圧迫するおそれがあります。頭金を入れて借り入れ額を抑えれば、ゆとりをもって返済できるほか、借入期間を短くして金利の負担を抑えることも可能です。

ライフイベントの見通しがつきやすい

40代になると結婚や出産などのライフイベントを経て、今後のライププランがある程度固まっている人が多い傾向にあります。

20代や30代では、結婚のタイミングに合わせて住宅を購入するケースも多いでしょう。このとき、夫婦2人の生活を基準に物件を選ぶと、「子どもが増えて手狭になった」「子育てに向かない環境だった」などの失敗につながることも予想されます。40代では家族構成もほぼ確定しているため、こうした失敗は少ないでしょう。

35年のローンも組める

完済時年齢の上限が80歳とすると、45歳までに住宅ローンを組めば、最長35年の返済期間が確保できます。選択肢が増え、自分に合った住宅ローンを選びやすくなるでしょう。

なお、金融機関の審査に通るかが心配な人は、【フラット35】も検討してみてください。【フラット35】は、住宅金融支援機構と民間金融機関が提携して提供する全期間固定金利型の住宅ローンです。

一般的な住宅ローンの審査では収入の安定性が重視され、自営業や個人事業主の人は審査に通りにくい傾向にあります。【フラット35】にも審査はありますが、職業によって融資を断られることは基本的にありません。

参考:ARUHIフラット35概要

40代で住宅ローンを組むときの注意点

40代だからこそのメリットがある一方で、注意すべき点もあります。ここからは、40代で住宅ローンを組むときの注意点を5つ紹介します。

定年後の返済計画をしっかり立てる

40代で35年の住宅ローンを組むと、定年後も返済が続くことになります。現役時代と比べて収入がぐっと少なくなるため、定年後の返済計画をしっかり立てる必要があるでしょう。老後の生活を考えると、定年前に完済するのが理想です。安定した収入が得られるうちに繰り上げ返済を行うなどして、少しでも残債を減らすよう工夫してみてください。

審査通過のハードルが上がる

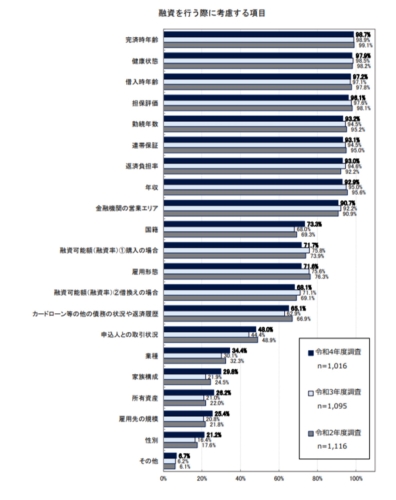

国土交通省が住宅ローンを提供する金融機関に対して行った調査によると、審査の際に考慮する項目は下のグラフのようになりました。

ほとんどの金融機関で「完済時年齢」「借入時年齢」を審査対象としていて、住宅ローンでは年齢が重要な項目となっていることがわかります。

20代~30代は、収入が安定している定年前に住宅ローンを完済でき、失職しても再就職しやすい傾向があります。「年齢」という観点だけで考慮すると、40代よりも20代~30代のほうが審査で有利になりがちです。

介護と育児の同時進行に注意

40代は、子育てと介護が同時期に起こる「ダブルケア」に直面する可能性があります。子どもが中学生や高校生の場合は、塾の費用や進学費用など教育費の心配をしなくてはなりません。ここに住宅ローンの返済が重なると、家計にかなりの負担がかかることになります。

すべての年代にいえることですが、無理な借り入れは禁物です。収入を増やすために副業をはじめたり、介護に備えて国や自治体の補助制度を調べたりしておくと、いざというときに役立つでしょう。

年齢的に健康面の不安が生じやすい

住宅ローンを利用するには、多くの金融機関で団信(団体信用生命保険)への加入が義務付けられています

。

団信とは、住宅ローン返済中に契約者が死亡するなどもしものことがあったとき、保険会社が残債を支払う保障制度です。注意したいのは、健康面に問題があると団信に加入できない可能性がある点です。

40代からは、がんや生活習慣病などの発症リスクが高まります。生命保険会社の診査で団信加入不可と判断されれば、団信加入を条件としている金融機関では住宅ローンを組むことはできません。

団信は特約付きを検討する

団信の保障は、契約者が死亡あるいは所定の高度障害で住宅ローンの返済が不可能になったときに行われます。そのため、病気で働けなくなっても返済を続けなくてはなりません。そうした事態に備えて、病気のリスクが高まる40代からは、3大疾病(がん、急性心筋梗塞、脳卒中)などの特約付き団信を選ぶことをおすすめします。

厚生労働省の資料によれば、2022年の死因第1位は男女ともに「悪性新生物<腫瘍>」(がん)で、ピークは男性が65~69歳、女性55~59歳でした。

出典:令和4年(2022)人口動態統計月報年計(概数)の概況|厚生労働省

40代で住宅ローンを組んだ場合、50代・60代はまだ返済中と考えられます。特約付き団信にはいくつか種類があり、保障内容が異なるので、自分に合うものを検討してみてください。なお、団信の保険料は住宅ローンの金利に含まれるため、別途支払う必要はありません。特約付き団信に加入する場合は、金利に0.2~0.3%が上乗せされます。

まとめ

40代で住宅ローンを組むことは可能です。実際に40歳近くで住宅を購入する人は多く、2022年の調査では初めて住宅を購入する世帯主の平均年齢は40歳前後でした。

一般的な完済時年齢の上限である80歳まで30年以上ありますが、定年後は収入が大きく減る可能性があります。30年以上の住宅ローンを契約する場合は、頭金を多く入れて借り入れ額を少なくしたり、安定した収入があるうちに繰り上げ返済をしたりして、定年後の負担を軽くするようにしましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!