不動産を購入するときは、土地や建物の代金だけでなく諸費用が発生します。登録免許税もその一つです。

この記事では、登録免許税とはどのようなもので、いくらくらいかかるのか、いつどうやって納付するのか、わかりやすく解説します。

登録免許税がかかる不動産登記の種類や、登録免許税の税額を抑えられる軽減措置についても詳しく紹介するので、参考にしてください。

登録免許税とは?

不動産を購入するときは「登記」を行います。登記とは、後々のトラブルを防ぐため、所有権や抵当権などその不動産に関する権利関係を登記簿(公の帳簿)に記録して公開することを指します。

この登記にかかる税金が「登録免許税」です。登記を受ける人が国に納めなければなりません。

登録免許税の金額は「不動産の価額×税率」で計算されます。税率は0.4%もしくは2%です。ただし軽減措置もあり、詳しくは後述します。

登録免許税は、法務局に登記を申請する際に納めます。購入した不動産の引き渡しや代金の支払いと同じタイミングで支払うのが一般的です。

現金納付が原則ですが、最近ではインターネットバンキングやクレジットカード払いなどのキャッシュレス決済にも対応しています。また、税額3万円以下などの条件を満たせば収入印紙の貼付で済ませることも可能です。

登録免許税がかかる4種類の不動産登記とは?

前述のとおり、登録免許税は不動産登記の際に課税されます。そのほか、会社設立などの商業登記、船舶や航空機、人の資格などについての登記・登録・特許・免許・認可などを受ける場合にも、登録免許税が発生します。

登録免許税がかかる不動産登記にはいくつかの種類がありますが、主なものは以下の4つです。

・住宅用家屋の所有権の保存登記

・住宅用家屋の所有権の移転登記

・土地の所有権の移転登記

・住宅取得資金の貸付け等に係る抵当権の設定登記

それぞれどのような場合に必要なのか、税額は何%なのか見ていきましょう。なお、ここでは標準税率を基に説明し、軽減措置については後ほど詳しく解説します。

住宅用家屋の所有権の保存登記

「住宅用家屋の所有権の保存登記」は、ある建物に対して初めて行われる所有権の登記のことです。通常は、新築の住宅を購入した場合に行います。この登記により、第三者に「この建物の所有者は私です」と主張できるようになります。

住宅用家屋の所有権の保存登記を行ったときに発生する登録免許税の税率(本則)は0.4%です。

登録免許税額 = 建物の価額 × 0.4%

住宅用家屋の所有権の移転登記

「住宅用家屋の所有権の移転登記」は、すでに所有権の登記がある建物に対して行うものです。中古住宅を購入したり、住宅を相続したりする場合が該当します。「この建物の所有者はAさんからBさんに変わりました」と明確にする効果があります。

売買によって所有者が変わった場合の税率(本則)は2%、相続または法人の合併による所有権の移転の場合は0.4%です。

登録免許税額 = 建物の価額 × 2%(相続等の場合は0.4%)

土地の所有権の移転登記

所有権の登記は、住宅用家屋(建物)だけでなく、土地に対しても行います。土地は建物と違い、すでに所有者がいて登記されていることがほとんどです。そのため、所有権の「保存登記」ではなく「移転登記」が基本となります。

土地を売買した際の税率(本則)は2%、相続や法人の合併、または共有物の分割の場合は0.4%です。

登録免許税額 = 土地の価額 × 2%(相続等の場合は0.4%)

住宅取得資金の貸付け等に係る抵当権の設定登記

「住宅取得資金の貸付け等に係る抵当権の設定登記」は、金融機関で住宅ローンを組むときに行います。

抵当権とは、金融機関がその住宅を「担保」とする権利のことです。もし住宅ローンの返済ができなくなった場合、金融機関は抵当権を行使して住宅を競売にかけ、その代金を回収することができます。抵当権の設定登記は、この権利を明確にするためのものです。

税率(本則)は0.4%です。

登録免許税額 = 住宅ローンの借入額 × 0.4%

登録免許税の軽減措置とは?

登録免許税には、税負担を抑えるための軽減措置があります。期間限定の措置ですが、直近の税制改正で期間延長が決定しました。

<令和4年度税制改正>

・住宅用家屋の所有権の保存登記

・住宅用家屋の所有権の移転登記

・住宅取得資金の貸付け等に係る抵当権の設定登記

適用期限:令和4年(2022年)3月31日 → 令和6年(2024年)3月31日

※2年延長

<令和5年度税制改正>

・土地の売買による所有権の移転登記

適用期限:令和5年(2023年)3月31日 → 令和8年(2026年)3月31日

※3年延長

それぞれの軽減措置の内容について見ていきましょう。

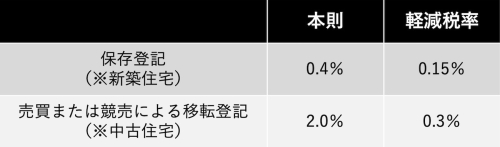

住宅用家屋の所有権の保存登記等の軽減税率

住宅用家屋(建物)の所有権に関する登記の軽減措置は、以下のとおりです。

特定認定長期優良住宅など特定の条件を満たす場合は、さらに以下のように軽減されます。

軽減税率の対象となるには、以下のような条件を満たしている必要があります。

・2024年3月31日までに新築もしくは購入する

・住宅の床面積が50平方メートル以上

・新築または取得後1年以内に登記する

・登記の申請書に住宅所在地の市区町村長が発行する証明書(住宅用家屋証明書)を添付する

以前は築年数の条件もありましたが、現在は撤廃されています。

ここでいう「床面積」とは、登記簿上の床面積のことです。マンションの場合、登記簿上の床面積(内法面積)は、広告などで表示されている面積(壁芯面積)より狭いことがあります。50平方メートル前後の住宅を購入する場合は、よく確認するようにしましょう。

なお、住宅家屋証明書を発行してもらうには、不動産の売買契約書や一定の耐震基準を満たすことを証明する書類(住宅性能評価書等)の写しなどを提出します。どんな書類が必要か知りたいときは、お住まいの自治体の公式サイトなどで確認してみましょう。

土地の売買による所有権の移転登記の軽減税率

土地を売買したときの軽減税率は、以下のとおりです。

土地の場合、軽減措置の適用を受けるための条件は購入時期(2026年3月31日までに取得)のみです。面積の制限などはありません。

ちなみに、土地を売買ではなく相続で取得した場合、軽減税率の適用はありません。しかし、相続で土地を取得した人が相続登記をしないで死亡した場合や、不動産の価額が100万円以下の場合は、条件を満たせば免税(登録免許税がかからなくなる)措置を受けられます。

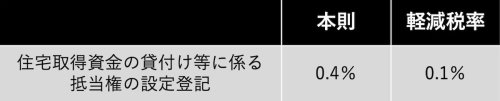

住宅取得資金の貸付け等に係る抵当権の設定登記の軽減税率

住宅ローンの抵当権を設定するときの軽減税率は、以下のとおりです。

この軽減措置の適用を受けるための条件は、前述の住宅用家屋(建物)の所有権に関する登記の場合と同じです。以下の条件を満たせるか確認しましょう。

・2024年3月31日までに新築もしくは購入する

・住宅の床面積が50平方メートル以上

・新築または取得後1年以内に登記する

・登記の申請書に住宅所在地の市区町村長が発行する証明書(住宅用家屋証明書)を添付する

登録免許税はいくら?計算方法をわかりやすく解説!

最後に、登録免許税の税額計算の例を見てみましょう。

【条件】

・土地2,000万円、住宅1,500万円(ともに価額)

・新築住宅(特定認定長期優良住宅、戸建て、床面積100平方メートル)

・3,000万円の住宅ローンを組んで2023年12月に購入

【必要になる登記の種類と税率】

・土地の売買による所有権の移転登記……本則2%、軽減措置1.5%

・住宅用家屋の所有権の保存登記(特定認定長期優良住宅)……本則0.4%、軽減措置0.1%

・住宅取得資金の貸付け等に係る抵当権の設定登記……本則0.4%、軽減措置0.1%

【登録免許税額の計算】

・土地……2,000万円×1.5%=30万円

・建物……1,500万円×0.1%=1万5,000円

・ローン……3,000万円×0.1%=3万円

合計:34万5,000円

ちなみに、軽減税率の適用がなく本則どおりの場合は、合計58万円になります。この例では、軽減税率のおかげで23万5,000円もお得になっています。

登記の手続きや登録免許税の計算は、司法書士に依頼すれば代行してもらえます。その場合、不動産を購入する人がやるべき作業は特にありません。ただ、あらかじめ概算の金額を把握したり、きちんと軽減税率が適用できているか確認したりするためにも、計算方法を理解しておくとよいでしょう。

まとめ

土地や住宅を購入したり、住宅ローンを組んだりするときは不動産の登記を行います。その申請をする際に課される税金が「登録免許税」です。

登録免許税は不動産購入時にかかる諸費用の一つなので、これから購入を考えている人はあらかじめざっくりとでも金額を把握しておくのがおすすめです。

登録免許税の基本の税率は0.4%もしくは2%ですが、条件を満たせば軽減措置を受けられます。先述の通り、軽減税率を適用できれば、支払う登録免許税は大幅に安くなります。マイホームをいつ買おうかと考えている人は、軽減措置の適用を受けられる期間はいつまでなのかといった情報にアンテナを張っておきましょう。