土地や建物などの不動産を親などからの「相続」で取得した場合、どんな税金がかかるのでしょうか。「相続」で取得するから相続税?取得するのだから不動産取得税?名義書き換えをしたらかかる税金は?

現金や預金のように、日常的に接する財産ではないこともあり、戸惑う方も多いですよね。今回は「相続による不動産取得」にかかる税金をチェックしてみましょう。

不動産を相続したことによってかかる税金は

「相続で不動産を取得」した場合にかかる税金は「相続税」と「登録免許税」です。

後述しますが、基礎控除額以上の財産を相続した場合、相続税の申告義務があり、相続した財産に応じた相続税を納付することになります。ただし、相続財産が基礎控除額より少なくて相続税の申告義務がない場合や、相続税の申告義務があっても特例等の適用で相続税額がゼロになる場合もあります。したがって「相続税」は、相続によって不動産を取得した場合に必ずしも負担する税金ではありません。

相続によって不動産を取得し、所有者の名義を書き換える際に必要になるのが「登録免許税」です。登記手続きを司法書士に依頼した場合には、司法書士報酬も必要になります。ただし、購入や贈与で不動産を取得した場合に負担する「不動産取得税」は、相続による不動産取得の場合はかかりません。

ちなみに、不動産に税金がかかるのは取得時だけではありません。保有中には毎年固定資産税や都市計画税を納税し、売却して利益があった場合には所得税(譲渡所得)を負担することになります。

相続税は、相続した財産の合計に対して課税される

不動産を相続した場合にかかる「相続税」の計算方法や、相続税計算のもととなる、不動産の評価額について確認してみましょう。

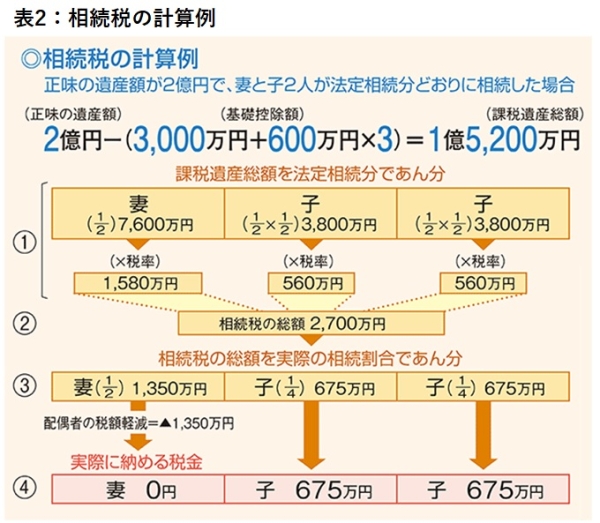

故人から相続人が取得した財産の合計(預金・現金・株式等、不動産など)が「基礎控除額」を超えた場合に相続税の課税対象となります。基礎控除額は、「3,000万円+600万円×法定相続人の数」で計算されます。

たとえば、故人の相続人が、配偶者と子2人だった場合には、基礎控除額は、「3,000万円+600万円×3=4,800万円」になります。

相続税は以下の計算例のように、基礎控除額を差し引いて求めた課税遺産総額を、法定相続分どおりに遺産分割したと仮定して相続税の総額を計算し、あらためて、相続税の総額を実際の相続割合に応じて案分して、各人が納める相続税額を計算します。

土地を相続した場合の相続税の計算には、「相続税評価額」が用いられる

相続税を計算するときに用いる不動産の価格は、土地は相続税評価額(路線価方式または倍率方式)を用います。路線価及び倍率は、国税庁ホームページで閲覧することができます。

相続税評価額の「路線価方式」と「倍率方式」について確認しておきましょう。

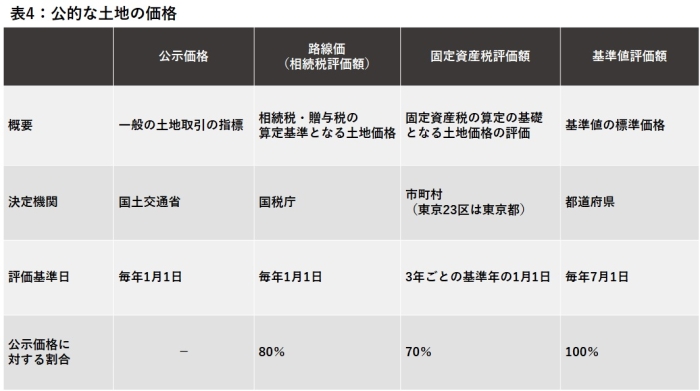

路線価方式は、国税庁が毎年7月に公表している路線価(道路に面する土地の、1平方メートルあたりの価格)に面積を掛けて、その土地の相続税評価額を算出します。一方、倍率方式は、路線価が定められていない地域の価格を算出する方式で、「土地の固定資産税評価額 × 国税庁が場所ごとに定める評価倍率」で、その土地の相続税評価額を算出します。なお、建物は固定資産税評価額で評価します。土地の価格にはさまざまな「評価額」があるので混乱しますね。

土地の価格には、下記のように4つの公的な価格が設定されています。これらに市場での取引価格である「時価」を加えて「一物五価」とも言われます。

市場取引の指標となる公示価格を基準にすると、路線価(相続税評価額)は公示価格の80%、固定資産税評価額は公示価格の70%程度を目安に設定されているので、相続した土地は、取引されている価格よりも低い評価額で、相続税を計算されることになります。

相続した不動産の評価額は、特例等でさらに低くなることも

相続した不動産の相続税の計算には相続税評価額が用いられますが、その土地や建物の状況によって、あるいは、一定の条件を満たした場合に特例を適用して、評価額が減額される場合もあります。

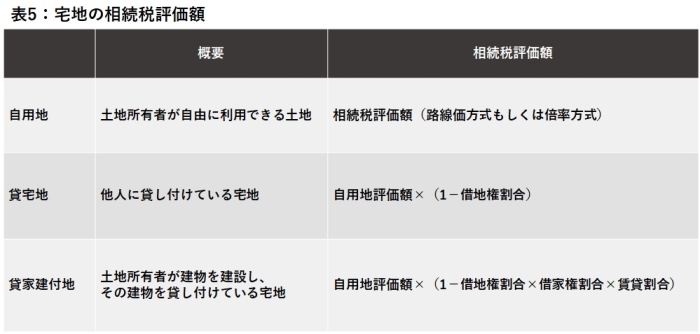

・宅地の評価

宅地の場合、自用地は相続税評価額(路線価方式もしくは倍率方式)で評価されますが、貸宅地、貸家建付地は自用地のように自由に利用することができないので評価が下がり、次のように、借地権割合などを考慮して評価額が計算されます。借地権割合は国税庁のホームページで確認することができ、借家権割合は財産評価基本通達で30%と定められています。賃貸割合とは、貸家の全床面積に対する賃貸部分の床面積の割合を指します。

・建物の評価

建物は固定資産税評価額で評価されますが、土地と同様に、利用状況によって評価方法が変わります。貸家や賃貸併用住宅の貸家部分の評価は、借家権割合や賃貸割合が考慮されます。

貸家の評価:固定資産税評価額×(1-借家権割合×賃貸割合)

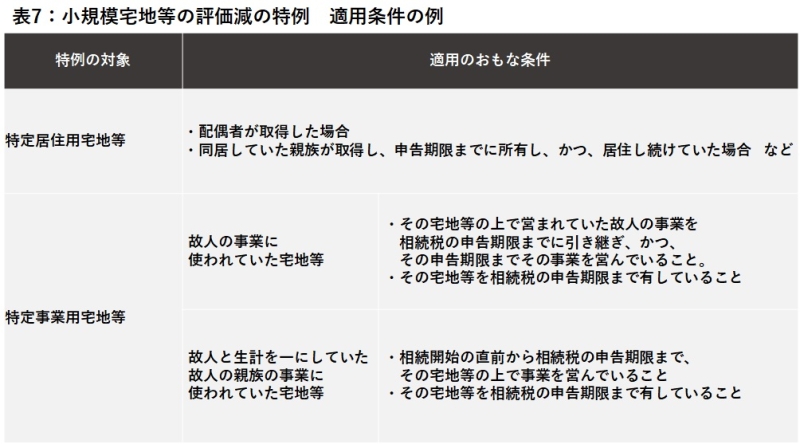

・小規模宅地等の評価減の特例

相続によって、故人の居住用や事業用に使っていた土地は、一定の面積(居住用は330平方メートル、事業用は400平方メートル、貸付用は200平方メートル)まで、評価額が減額される特例があります。なお、小規模宅地の減額を受けるためには、相続税の申告書の提出が必要です。

たとえば、「特定居住用宅地等」の場合、330平方メートルまでの土地について、評価を80%減額することができます。

評価額が5,000万円の土地の場合、特例が適用できれば、5,000万円×(1-0.8)=1,000万円に下がるのは大きいですよね。特例が適用できるかどうかは、故人との関係性や保有継続・事業継続の条件などがあるので、対象になりそうな土地がある場合には条件をあらかじめ確認されておくとよいでしょう。

不動産の名義変更の際にかかる登録免許税

相続によって不動産を取得した場合にかかる、もう一つの税金が「登録免許税」です。故人名義の不動産を、相続した人の名義に変更する「相続登記」の際に支払います。登録免許税の税率は0.4%で、計算の際の不動産の価格には、固定資産税評価額が用いられます。

たとえば、固定資産税評価額が3,000万円の土地を相続登記する場合の登録免許税額は、「3,000万円×0.4%=12万円」です。

このように、相続で不動産を取得すると、一定以上の財産を相続した場合には相続税を負担し、相続登記を行って登録免許税を支払うことになります。税額を計算するには、その財産の評価額を明らかにしなければなりませんが、不動産の場合、相続税評価額を調べたり、建物には固定資産税評価額を使ったり、評価減の特例の対象とならないかを検討したりと、現金や預金を相続する場合に比べるとちょっと手間がかかります。

将来の相続で不動産を取得する可能性がある場合には、不動産をだれが相続するのかを家族で早めに話し合ったり、かかる税金について検討したりして、いつか必ず起こる「相続」に備えておいてはいかがでしょうか。