子どもが生まれたら必要になるのが、教育資金の確保。早い段階から少しずつ貯めておきたいところですが、どのような方法で準備をしたら良いか、迷っている人も多いでしょう。実際に子どもがいる家庭では、どのように教育資金を貯めているのでしょうか。

教育資金を準備する手段は「銀行預金」と「学資保険」が人気

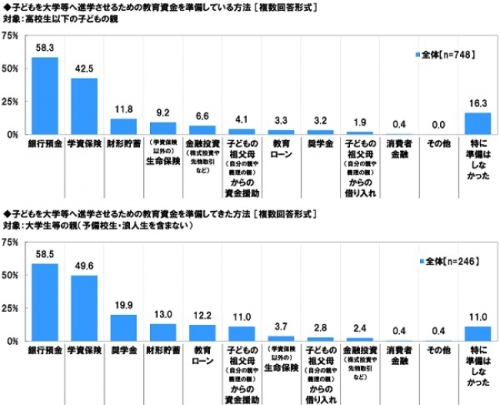

ソニー生命保険株式会社が「子どもの教育資金に関する調査」を実施。高校生以下の子どもの親に対し、大学などに進学する際の教育資金をどのように準備しているか、複数回答で質問をしたところ、「銀行預金」が最多で58.3%、次いで「学資保険」が42.5%とともに人気で、以下「財形貯蓄」が11.8%、「(学資保険以外の)生命保険」が9.2%、「金融投資(株式投資や先物取引など)」が6.6%でした。銀行預金や学資保険により、教育資金を計画的に準備している様子がうかがえます。

また、予備校生・浪人生を含まない大学生などの親にも、大学などに進学する際の教育資金をどのように準備したか聞いたところ「銀行預金」が58.5%、「学資保険」が49.6%と2トップは変わらず。以下、「奨学金」が19.9%、「財形貯蓄」が13.0%、「教育ローン」が12.2%でした。

通常の預貯金と何が違う? 学資保険のメリットとデメリット

ただ預貯金をするのではなく、学資保険を利用することにどのようなメリットがあるのでしょうか。

自動的にお金が貯まる

学資保険に加入すると、毎月自動的に保険料が引き落とされます。「手元にお金があると、つい使ってしまう」と言う人でも半強制的にお金を貯めることができます。また、保険料の支払で積み立てられたお金も満期になるか解約しないと手元に入らないので、教育資金として貯めたお金を別の用途で使ってしまうということが貯金と比べて起こりにくいです。

預貯金と比べて元本が増える可能性がある

昨今の金利水準では、普通預金や定期預金の利息はほとんど望めません。しかし、学資保険は返戻率が高い商品を選べば、貯めたお金が増えることも期待できます。

税制優遇や万が一の際の保障がある

学資保険は保険商品のため、年末調整や確定申告を行えば生命保険控除の対象になり、所得税や住民税の一部を控除することができます。また、契約者の死亡時などを想定した特約を付加していれば、残りの保険料が免除され、満額の保険金を受け取れるなど、いざというときの安心にもつながります。

学資保険にはさまざまなメリットがある反面、デメリットもあります。

途中解約しづらい

学資保険は基本的に、満期になるまで運用し、教育資金として使う保険です。途中解約はしづらく、どうしてもお金が必要で解約した場合、契約してからの年数が短いと元本割れする可能性が高くなります。契約時に無理のない保険料を設定することが大切です。

保険会社に万が一のことがあると全額保護されない

すべての保険商品に言えることですが、保険会社が破たんした場合、原則として補償されるのは、保険会社が積み立ててきた「責任準備金」の90%までと、生命保険契約者保護機構により定められています。金融機関が破綻した場合、預金保険制度により元本1,000万円とその利息が全額保護の対象となるのと比べ、ややリスクがあることを認識しておきましょう。

学資保険は教育費用が多くかかる進学時などに満期時期を設定し、長期にわたって加入する保険のため、無理のない金額で始めることが大切です。また、満期時の返戻率を優先して貯蓄性が高い商品にするのか、医療保障や死亡保障といった補償が手厚い商品にするのか選ぶ必要があります。学資保険に加入する際はライフプランやそれにともなう資金計画をもとに、後悔のない選択をしてくださいね。