年収1,100万円の世帯では、住宅ローンをいくらまで組めるのでしょうか。今回は、最初に年収1,100万円世帯の割合や貯蓄額を説明したのち、住宅ローンを借りる際の借り入れ限度額や注意点について解説します。無理のない借り入れ額にするためにも、ぜひ参考にしてください。

年収1,100万円世帯の割合や貯蓄額は?

まずは年収1,100万円世帯の割合や貯蓄額について、厚生労働省と金融広報中央委員会のデータを参考にしながら解説していきます。

年収1,100万円世帯の割合

厚生労働省が公表している「2019年 国民生活基礎調査の概況」によると、所得金額1,100万~1,200万円(税金や社会保険料を含む)の世帯は全体のおよそ1.9%となっています。

全世帯の平均所得金額は552万3,000円、中央値は437万円です。平均所得金額を超える世帯の比率は38.9%ですが、そのなかでも年収1,100万円以上の世帯は全体の9%程度と割合が低くなります。そのため、年収1,100万円世帯は、全世帯のなかでもかなり裕福な世帯といえるでしょう。

年収1,100万円以上世帯の貯蓄額

金融広報中央委員会が公表している「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」によると、年収1,000万円~1,200万円未満の金融資産保有額は平均2,008万円、中央値は1,200万円となっています。

年収300万円~500万円未満の金融資産保有額は平均1,337万円で中央値730万円、同じく年収750万円~1,000万円未満は平均1,723万円で中央値1,130万円なので、多少のばらつきはあるものの、年収が高いほど貯蓄額が多くなる傾向があります。

出典:家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)|金融広報中央委員会

年収1,100万円の世帯で住宅ローンを借りるなら?

年収1,100万円で住宅ローンを借りる場合の借り入れ限度額や返済額はいくらなのでしょうか。年収と返済負担率(返済比率)の観点から借り入れ額について解説します。

年収から借り入れ額を考える

住宅ローンの借り入れ限度額は年収の7~10倍程度とされています。年収1,100万円であれば、計算上は7,700万~1億1,000万円まで借り入れ可能ですが、各金融機関によって上限額が決められているので注意しましょう。

たとえば、財形住宅融資では、借り入れ可能額の上限は4,000万円、【フラット35】の上限は8,000万円と定められています。民間の銀行の場合、借り入れ限度額の条件は1億円となっていることが多いため、年収1,100万円であれば、上限まで借りられる可能性があります。

返済負担率から借り入れ額を考える

返済負担率とは、年収に対する年間返済額の割合をいいます。計算式は「年間の返済額合計÷額面年収(税金や社会保険料を含む)×100」です。

住宅ローンの返済負担率は25~40%程度ですが、無理のない返済をするには、20~25%程度が理想的とされています。

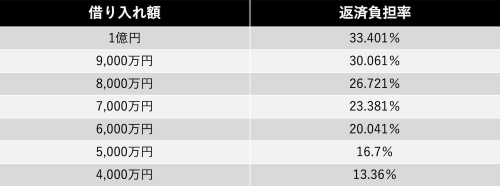

年収1,100万円、固定金利1.5%、返済期間35年、元利均等返済の場合の返済負担率は次のとおりです。

上記の表でわかるとおり、返済負担率を20~25%の範囲に収めるには、借り入れ額は6,000万~7,000万円程度が妥当といえます。

借入可能額や毎月の返済額をチェック!

年収1,100万円世帯が住宅ローンを組む際の注意点

年収1,100万円世帯が住宅ローンを実際に組む際は、現在の家計状況と今後必要となる子どもの教育費を踏まえつつ、収入と金利の変動に注意することが大切です。

家計管理の状況

年収1,100万円世帯は一般的にみて裕福といえます。しかし、「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」によると、年収1,000万~1,200万円未満でも約10%の世帯が金融資産を保有していないと回答しています。たとえ年収が高くても、家計管理をしっかり行わないと、貯蓄に回せるお金はなくなるでしょう。

住宅ローンを借りるには、ある程度の頭金が必要になるため、できる限り貯蓄をしておくことが大切です。また、住宅ローンを借りたあとは適切な家計管理を行い、滞りなく返済しなければなりません。

出典:家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)|金融広報中央委員会

子どもの教育費

年収が高いほど、子どもにかける教育費は高くなる傾向があります。年収1,100万円の裕福な世帯でも、子どもがいる世帯では、将来予想される教育費を考えたうえで、住宅ローンの借り入れ額を検討する必要があるでしょう。

特に、子どもの数が多い世帯、小学校や中学校から私立へ行かせたい場合などは、教育費とのバランスを考えることが大切です。私立の学習費総額を公立と比較すると、小学校で5.0倍、中学校では2.9倍もの差があります。

収入の変動

住宅ローンの返済は長期にわたるため、ライフスタイルの変化により収入が変動する可能性があることも考えておく必要があります。

たとえば、育児休暇や介護休暇の取得、転職や退職などで収入が大きく変化するかもしれません。ほかにも、予想外の出費が発生して、家計に響く可能性があります。

仮に収入が減っても住宅ローンの返済を続けられるように、余裕を持った借り入れ額にすることが大切です。

金利の変動

住宅ローンを変動金利で借りた場合、金利の上昇により返済額が多くなる増えていく可能性があります。住宅ローンを組んだ当初は低金利でも、10年後や20年後も同じ金利水準とは限りません。

金利上昇のリスクを抑えるには、固定金利で借りるか、できる限り短期間で返済するなどの対策が必要です。普段から金利の動向に注意し、上昇傾向が続くようであれば、早期に借り換えなどの対策も検討するとよいでしょう。

まとめ

年収1,100万円の世帯であれば、住宅ローンを上限の金額で契約できる可能性があります。ただし、返済負担率を20~25%の範囲に収めるには、借り入れ額6,000万~7,000万円が妥当です。

実際に借り入れ額を決める際は、家計の状況や教育費、収入の変化を考慮するなど、長期的な視点を持つことが大切です。変動金利で住宅ローンを組んだのち、将来的に金利上昇が続く場合は、繰り上げ返済や借り換えも検討するとよいでしょう。

>ネット銀行ならではの魅力的な金利! 「保証も手厚い住宅ローンの詳細をみる」

(最終更新日:2025.09.01)