2022年に入って長期金利の上昇から、固定金利型の住宅ローンの金利が上がり始めています。これ以上金利が上がる前に固定金利型に借り換える人や、もっと、低金利の変動金利型に借り換える人が増えているようです。ただ、変動金利型には借り入れ後の金利上昇リスクがあるので、この時期こそ固定金利型への借り換えを考えるべきではないでしょうか。

固定金利型ローンは2月、3月と金利アップ

2022年に入って、2月、3月と住宅ローンの固定金利型の金利が上がり始めています。固定金利型は長期金利に連動しますが、その長期金利が上がっているためです。

固定金利型には、2年、3年、5年、10年などの一定期間のみ金利が固定している固定金利期間選択型と、完済までの金利が固定している全期間固定金利型があります。

固定金利期間選択型の金利の指標といわれる10年固定の金利は、大手銀行では2ヶ月間で0.15ポイントから0.20ポイント上がり、全期間固定金利型の代表格といわれる【フラット35】もやはり2ヶ月間で0.13ポイント上がりました。4月は一部を除いてほぼ横ばいになっています。

それに対して、変動金利型の金利は短期金利に連動しますが、こちらは日本銀行の大規模緩和政策が継続されているため、変動金利型住宅ローンの金利は据え置かれたままです。

全期間固定金利型は変動金利型の約3倍の金利

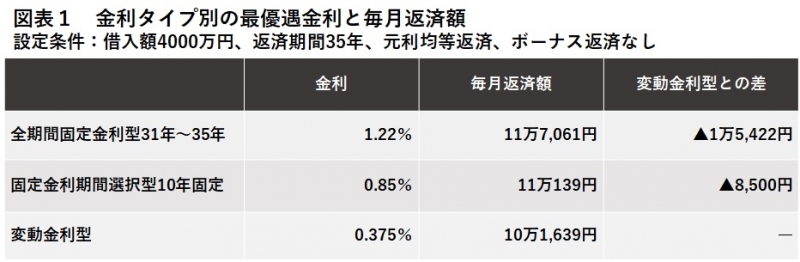

固定金利型が上がり、変動金利型は動いていないため、両者の金利差が拡大しています。図表1は2022年4月のみずほ銀行の最優遇金利です。返済期間31年~35年の全期間固定金利型が1.22%に対して、変動金利型は0.375%なので、実に3.2倍以上の差があります。

これだけの差があると、返済額にも大きな違いが出てきます。借入額4000万円、35年元利均等・ボーナス返済なしで試算すると、全期間固定金利型の1.22%だと11万7,061円ですが、変動金利型の0.375%であれば10万1,639円にダウンします。月額にして1万5,422円、年間にすれば18万円以上の差があります。

変動金利型には借り入れ後に市中の金利が上がった場合、適用金利が上がり、返済額が増えるリスクがありますが、そのリスクを考慮しても変動金利型のほうがいいのではないかと考える人がいるのもうなずけます。

※毎月返済額は当初の金額で比較

借り換えで100万円以上得できる人が44%も

オンライン型の住宅ローンサービスのモゲチェックを運営する株式会社MFSの調べによると、モゲチェックの借り換えサービスの利用者が、2021年2月には600件ほどだったのが、2022年2月には1,300件を超え、前年同月比で2倍以上に増加しているそうです。

同社によると、「これ以上金利が上がる前に固定金利にしよう」「もっと安い金利の住宅ローンに借り換えできないか」と考える人たちが増えているのではないかとしています。

先の金利差と返済額の関係で見たように、金利の低いローンに借り換えれば、毎月返済額が大幅に減少し、完済までの総負担を大きく減らすことができます。

実際、モゲチェックが提案するサービスを利用者した人たちの借り換えメリットを分析したところ、100万円以上得できる人が44%に達しています。なかには、200万円以上得できる人も17%存在します。

借り換えでは固定金利型利用者も少なくない

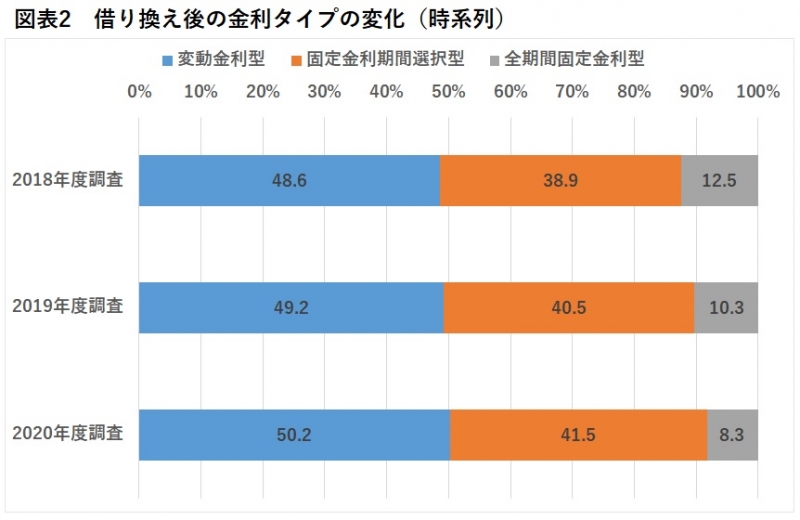

実際、借り換えにおいては、より金利の低い変動金利型の住宅ローンに借り換える人が少なくありません。住宅金融支援機構の調査でも、図表2にあるように、2020年度の調査では、借り換え先の金利タイプとしては変動金利型が50.2%のトップで、固定金利期間選択型が41.5%、全期間固定金利型が8.3%となっています。借り換えを行った人のほぼ半数が変動金利型に借り換えているわけです。

しかし、同じく住宅金融支援機構の住宅ローンを利用して住宅を購入した人を対象とする2021年調査では、変動金利型が67.4%で、固定金利期間選択型が21.7%、全期間固定金利型が10.9%でした。

2つの統計を比べると、借り換え時のほうが新規購入時よりも固定金利期間選択型を利用する人の割合が多く、全期間固定金利型はさほど変わりません。

住宅を取得するときに利用したローンでは、変動金利型が断然多いものの、借り換えでは固定金利型の割合も変動金利型と同じような割合になります。当初の借り入れを行ったときに比べて、現在は金利の先高感が強まっているため、変動金利型の割合が低下して、固定金利型が増えていると考えられます。

変動金利型には金利上昇によるリスクがある

たしかに、金利の低い変動金利型の住宅ローンに借り換えれば返済額は減少するのですが、借り換え後には市中の金利動向に応じて適用金利や返済額が変更されるリスクがあります。変動金利型は金利が下がれば、返済額も減るのですが、反対に金利が上がると返済額も増えてしまいます。

変動金利型は一般的に半年ごとに行われる金利見直しの際、金利が上昇していても5年間は返済額を変えない仕組みです。したがって、返済額が変わらない5年間に、もし急激な金利上昇が起きて、半年ごとの金利見直しで適用金利が引き上げられると、利息部分の金額が返済額よりも多くなってしまう可能性があるのです。そうすると、返済額からローンの元金に充当される金額はゼロになります。つまり、ローン残高が減らなくなり、利息だけを支払っていく状態が続いてしまうわけです。これが“未払い利息”です。

いくら金利が低いといっても、金利上昇リスクのある住宅ローンに借り換えるのは心配というわけで、借り入れ時の金利が借入期間中ずっと変わらない固定金利型の住宅ローンにしておいたほうがいいのではないかと考えることもできます。

【いま借りると返済額はいくら?】

最新金利の住宅ローンシミュレーションは>>こちらから無料でチェック可能>>

金利よりは将来にわたっての安全を重視する

固定金利型の住宅ローン金利が上がり始めているとはいえ、現在の金利は過去の金利に比べるとまだまだ低い水準です。日本銀行がマイナス金利政策を導入する2016年以前には、固定金利期間選択型や全期間固定金利型の金利は2%台から3%台でした。今後の金利動向によっては、そこまで上がる可能性がないとは言えませんから、金利の低い今のうちに固定金利型で、将来にわたっての金利をフィックスしておくのが無難かもしれません。

とはいえ、変動金利型から固定金利型に借り換えると、ほとんどの場合には金利が上がってしまいます。そうなると、返済額が増加してしまうのですが、将来にわたっての安心のためにはそれも仕方がないという人もいます。

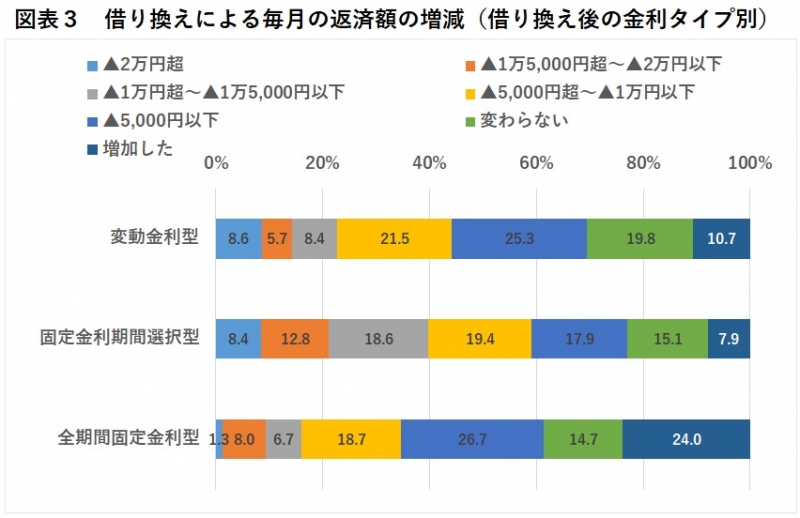

住宅金融支援機構の借り換えに関する調査で、借り換えによる毎月返済額の変化をみると、図表3のようになっています。

返済額が増えても全期間固定金利型に借り換え

借り換え後の金利タイプが全期間固定金利型という人では、返済額が変わらないか、増えたという人の割合が4割近くに達しています。全期間固定金利型から少しでも金利の低い全期間固定金利型に借り換えた人だと返済額は減るでしょうが、変動金利型や固定金利期間選択型から全期間固定金利型に借り換えた人では金利が高くなり、返済額が増えている人が多いはずです。返済額が増えても、完済までの金利が固定される全期間固定金利型のほうがいいという考え方でしょう。

長期にわたって金利が変わらない全期間固定金利型のほうが、金利の先高感が強まりつつある時代に合っているのかもしれません。