特定の保険に加入している場合、毎年10月ごろになると各保険会社から年末調整や確定申告に必要な書類が郵送されてきます。

地震保険料控除証明書もその一つです。今回は、地震保険料控除証明書の提出方法、提出時の注意点について解説します。年末調整や確定申告の手続きにぜひ役立ててください。

地震保険料控除証明書とは

「地震保険料控除証明書」は地震保険料控除を受けるために必要となる書類で、支払った地震保険料の額を証明するものです。

地震保険料控除証明書は、契約している保険会社から、新規契約や継続した年には保険証券や継続証に添付、翌年以降は毎年10月中旬から下旬にかけてハガキで郵送されます。

なお、団体契約の保険に加入して保険料が給与天引きになっている場合は、契約者の自宅宛てに控除証明書が郵送されることはありません。年末調整に必要な資料やデータは企業に直接送られるためです。

同じ団体契約でも契約者が個別に保険料を支払っていれば、契約者の自宅に控除証明書が郵送されます。どちらか分からない場合は、まず給与明細を確認してみるとよいでしょう。

地震保険料控除証明書の提出方法

地震保険料控除を受けるには、年末調整あるいは確定申告での手続きが必要です。それぞれの手続きの流れや必要書類などについて解説します。

年末調整

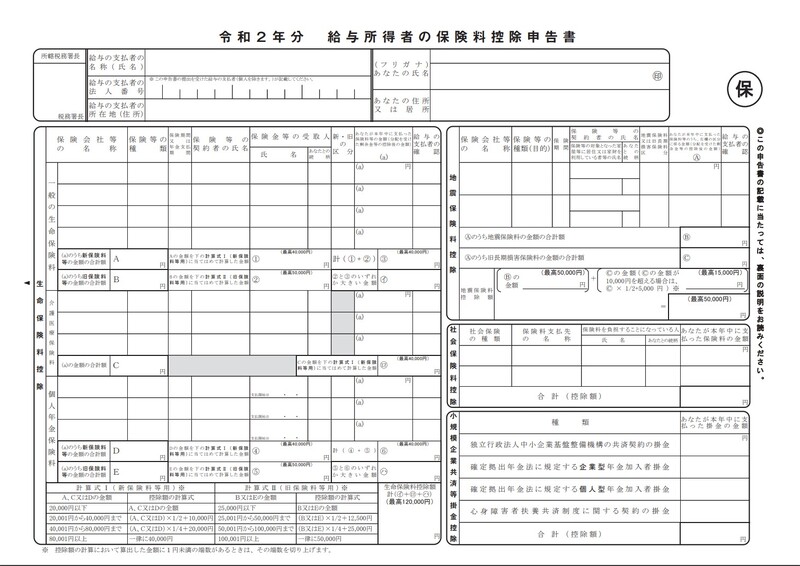

公務員や会社員などの給与所得者は、年末調整の際に地震保険料控除を申告します。申告に必要な書類は、勤務先で配布される「給与所得者の保険料控除申告書」(下図)と保険会社から送付される「地震保険料控除証明書」の2点です。

ただし、先程も解説しましたが、団体加入で保険料が給与天引きである場合は、所属企業のほうへ地震保険控除証明書が送られます。この場合、所属企業がすでに地震保険の内容を把握している状況です。給与所得者の保険料控除申告書の提出が必要かどうかは、所属企業のほうへ問い合わせてみてください。

申告書の右上にある「地震保険料控除」という欄に必要事項を記入し、控除証明書を添付して年末調整の担当者に提出します。記入する内容は控除証明書に記載されているので、確認しながら書き写してください。保険会社の名称は略称でも問題ありません。

確定申告

自営業者や個人事業主、年末調整で手続きできなかった公務員や会社員などの給与所得者は、確定申告で地震保険料控除の手続きを行います。

確定申告は例年2月16日から3月15日の約1ヶ月間、最寄りの税務署またはe-Tax(インターネットでの電子申告)で行われます。必要な書類は「確定申告書」と「地震保険料控除証明書」「本人確認書類」の3点です。なお、確定申告書には簡易式(A)と汎用式(B)の2種類があります。

給与所得者は簡易式(A)を使用するとよいでしょう。記載内容や手続きの流れはどちらも同じです。給与取得者であっても事業所得がある人は(B)を使用します。

e-Taxを利用する場合は、電子的控除証明書をデータ形式で出力した「電磁的記録印刷書面」を提出します。電磁的記録印刷書面とは控除証明書の電子データ(XMLファイル)のことで、保険会社のWebサイトでダウンロードできます。加入している保険会社に問い合わせてみてください。

確定申告は年末調整と違って年が明けてからの手続きになります。郵送された控除証明書は大切に保管してください。もしなくした場合は、早めに保険会社に連絡して再発行してもらいましょう。

地震保険料控除の対象となるもの

保険料を支払っている地震保険のすべてが控除対象になるわけではありません。控除の対象は以下の契約に限られます。

・契約者本人または生計を一にする親族が所有し、常時居住のために使用される建物を対象とした地震保険契約

・上記の生活に必要な家財を対象とした地震保険契約

なお、積立傷害保険や積立火災保険などの長期損害保険契約でも、次の要件をすべて満たす場合は地震保険料控除の対象になります。

・保険期間の開始日が2006(平成18)年12月31日以前の契約

・保険期間が10年以上で、満期返戻金がある積立保険の契約

・2007(平成19)年1月1日以降、保険料の変更を伴う契約内容の変更がない契約

加入している保険で該当するものがないか確認してみてください。

※参考:地震保険料控除の対象となる保険契約|国税庁

火災保険とセットで加入しているとき

原則として、地震保険は火災保険とセットでなければ加入できません。地震保険に関する法律の第2条に「損害保険契約に附帯して締結されること」と定められているためです。ただし、火災保険には控除制度がなく、控除が認められるのは地震保険のみとなっています。

なお、少額短期保険会社が販売する「地震補償保険」は単独での加入が可能ですが、地震保険料控除制度の対象ではありません。

保険料を数年分まとめて支払ったとき

払込保険料が割引になる一括払いを選択する人もいるでしょう。地震保険の契約期間は1年から最長5年まで選択できます。2年以上の契約をして保険料を一括で支払った場合、年数に応じた割引率が適用されるためお得でしょう。

ただし、保険料を支払った年に全額を控除対象にすることはできません。控除の対象となる保険料は、一括で支払った保険料を保険期間で割った金額です。たとえば、5年契約で10万円の保険料を支払ったとしたら、1年につき2万円が控除の対象となる金額になります。

この場合の地震保険控除証明書には、1年分の支払い金額を割り出して記載されています。そのため、年末調整や確定申告の際は、そのまま地震保険控除証明書に書かれた金額を書き写せば問題ありません。

地震保険料控除の適用額

地震保険料控除により、所得税と住民税それぞれ課税所得金額から所定の控除額が差し引かれます。控除額はいくらぐらいなのか見てみましょう。

所得税

所得税については、その年に支払った保険料に応じて以下のように控除額が決まります。

年に5万円を超える保険料を支払っている場合、控除額は一律5万円となります。また、地震保険料と旧長期損害保険料の両方を支払っている場合も、控除額の上限は5万円と定められています。申告書に記入する際に間違えないよう注意してください。

住民税

住民税の控除額は以下のとおりで、最大で2万5,000円が控除されます。

所得税と同じく控除の上限額が設けられています。申告書への記入に注意してください。

なお、住民税は地方税のため、自治体によって税率が若干異なります。控除後の課税所得金額が同じでも、住む場所によって住民税に差が生じることがあります。

まとめ

地震保険料控除証明書は、年末調整や確定申告のときに提出する大切な書類です。

控除証明書が手元に届くのは10月中旬ごろですが、年末調整や確定申告を行うまでには数ヶ月間が空きます。実際に手続きを行うまで紛失しないように気をつけて保管してください。もし失くした場合は、早めに保険会社に再発行の連絡をしましょう。

電子申請での確定申告には控除証明書の電子データが必要です。保険会社によってはWebページからダウンロードできますが、不明な場合は問い合わせてみてください。