2021年2月に入ったあたりから、アメリカの長期金利が上昇し始めたのを受けて、日本の長期金利も上昇し始めました。住宅ローンの金利タイプの固定金利型として代表的な【フラット35】の3月分の適用金利も、約2年ぶりの水準まで引き上げられました。今後もさらに金利は上がるのでしょうか。変動金利型への影響はあるのでしょうか。

そもそも金利はなぜ変動するのか?

まずは基本から押さえておきましょう。金利の変動要因を、教科書的に、できる限りわかりやすくまとめると以下のようになります。

金利の変動要因の主なものは、「景気」、「物価」、「為替」、「海外金利」、「金融政策」、「株価」などが挙げられます。

【景気】と金利の関係

「景気がいい」とは、働く人の収入が増えていくような状態をいいます。自営業者なら、売上げが増えて儲かっている状態。事業が順調に儲かっていくと、将来のための設備投資を積極的に行おうとする人が増加し、少しくらい金利が高くてもお金を借りようとする人が増えます。お金の需要が高まることで金利が上昇すると考えられます。「景気が悪い」場合はその逆になります。

【物価】と金利の関係

一般的に、物価(モノの値段)が上昇する局面とは、景気がよく、モノを買う人が増えて、モノの値段が上昇していく状態です。モノの値段が上がっていきそうなときは、ローンを組んででも早く買おうとする人が増えます。お金の需要が高まって金利が上がっていくわけです。

逆に、物価が下がるときには、お金を借りてまでモノを買おうとする人が減るので、お金の需要が減退し、金利が下がると考えられます。

また、物価の急上昇によって貨幣価値(お金の価値)が減少することを嫌う中央銀行(日本では日本銀行)が、景気の過熱による物価上昇を抑えるために、利上げを行うことで金利が上がるケースもあります。逆に、不景気のときには、景気を刺激するためにも中央銀行が利下げを行い、金利が低下していくケースもあります。

【為替】と金利の関係

円安になると、輸入品が高くなったり、海外旅行の代金が高くなったりします。つまり、円安による輸入物価の上昇が、国内物価の上昇につながって、金利が上昇すると考えることができます。円高の場合は逆で、輸入品が安くなったり、海外旅行が安く行けたりします。それが国内物価の低下につながって、金利が低下すると考えられるのです。

【金融政策】と金利の関係

「金融」とは、お金の貸し借りのことをいいます。日本銀行が行う「金融緩和策」とは、お金の貸し借りを緩くすること。つまり、金利を下げて、お金を借りやすい状態にすることを指します。逆に、「金融引締策」は、金利を上げて、お金を借りにくくすることをいいます。

【株価】と金利の関係

株価が上昇していくときには、債券市場から株式市場にお金が流れていく傾向にあります。債券が売られて、債券価格が下落(利回りは上昇)します。

また、一般に株価が上昇するときは、先行きの国内景気が好況になると予想されている場合が多いので、国内景気の好況さを受けて金利が上がっていくと考えることもできます。当然ながら、株価が下落していくときには逆の動きになると考えられます。

【海外】金利と【国内】金利の関係

例えば、アメリカの国債の利回りが上昇すると、日本の国債を売ってアメリカの国債を買う動きが強まります。つまり、日本の国債価格が下落し、利回り(金利)が上昇すると考えられます(債券の価格と利回りは反比例の関係にあるため)。

また、別の見方としては、海外金利が上がると、金利の低い日本でお金を借りて、海外で運用しようとする動きが強まります。日本のお金を借りようとする人が増える分、日本の金利も上がっていくと考えられます。海外金利が下がった場合は逆の動きになり、日本の金利も低下すると考えられます。

【短期】金利と【長期】金利の違い

ここまで、代表的な6つの金利変動要因を教科書的に触れましたが、実際の金利動向は必ずしも教科書どおりには動いているとは限らないのでご注意ください。

それから、金利と一口に言っても、短期金利と長期金利で動き方も異なります。

短期金利は、一般的に満期までの期間が1年以内の商品に適用される金利で、日本銀行の金融政策の影響を直接的に受ける傾向があります。簡単に言えば、日銀の利上げや利下げの影響をモロに受けるということです。

一方、長期金利は、満期までの期間の長い商品に適用される金利で、長期金利の代表的な指標とされているのが10年満期の国債の利回りです。日銀の金融政策の影響も受けますが、どちらかと言えば、市場参加者の需給関係によって変動しています。

簡単な理解としては、市場参加者が先行きの金利上昇を予想している場合は、これから債券の利回りは上がっていく(=債券価格は下がっていく)だろうから、早く債券を売っておいたほうがいいと考えます。結果として債券を売ろうとする投資家が増えて、債券価格が下がっていく(=債券の利回りが上がる=金利が上がる)わけです。

逆に、先行きの金利低下を予想する投資家が増えると、債券の利回りは下がっていくだろうから、早く債券を買っておいたほうがいいと考える投資家が増え、債券価格の上昇と利回りの低下が起きるわけです。

したがって、先行きの予想に基づいて動いている投資家(特に、金融機関などの機関投資家)の投資行動の影響を強く受ける長期金利のほうが、短期金利よりも先に動き出す傾向があります。さらに長期金利は、短期金利よりも変動が大きいという特徴も挙げられます。

株価上昇+景気回復+インフレ(物価上昇)による金利上昇か?

では、今回の長期金利の上昇には、どんな背景があったのかを考えてみましょう。

さまざまな要因が複合的に絡み合っているのだと思われますが、大きな要因としては、株価上昇が挙げられるでしょう。アメリカでは、NYダウ、ナスダック指数、S&P500といった主要3指標が軒並み史上最高値を更新する動きになっています。日本でも日経平均株価が約30年ぶりに3万円台をつけるなど、株式市場は盛り上がりを見せています。

最近では、すでにバブルなのか、まだバブルにはなっていないのか、などといった議論もされるようになっているくらいです。

それから、景気回復期待が挙げられます。株価が上がっている要因とも考えられますが、新型コロナウイルス感染症拡大による経済の悪化を止めるべく、各国政府や中央銀行が大規模な景気対策や金融緩和を行っています。コロナが収束していけば確実に景気は回復していくだろうと予想されているのだと思われます。

そして、株価上昇や景気回復と同時にやってくると思われるのがインフレ(物価上昇)です。大規模な景気対策や金融政策を行っている分、急激な景気回復とともにインフレ率も高くなってしまう可能性があります。

このような大きな3つの要因から、「金利上昇のタイミングは近づいているはず、それなら早く債券を売ってしまおう」と考える投資家が増えたことで、2月あたりからアメリカの長期金利が上昇し始め、日本の長期金利も同様に上がり始めたのだと思われます。

アメリカの長期金利は、2020年7月に0.5%台まで下がり、2021年に入ってから1.0%前後で推移していましたが、2月に入ってから上昇ピッチを速め、3月下旬には1.7%台まで上がってきました。この水準は、完全にコロナ前の水準に戻ったレベルです。

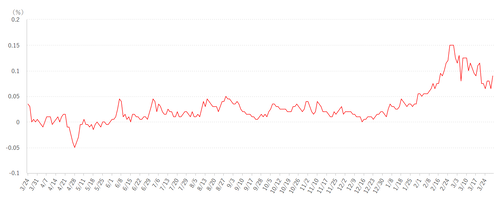

日本の長期金利は、コロナ禍において、おおむね0~0.05%程度で推移してきましたが、2月に入って上昇し始め、2月末には0.15%あたりまで上昇しました。もともとアメリカに比べてかなり低い金利水準でしたが、今回の急上昇はこれまでにない動きだったと言えるでしょう。

ただ、日本の場合は、その後、0.1%を切る水準まで下がってきています。日本銀行も金融緩和の方針を大きくは変えていないので、このまま金利上昇が続くようなことはなさそうです。

住宅ローン金利への影響は?

今回の2月の長期金利の上昇を受けて、【フラット35】の金利は約2年ぶりの水準まで引き上げられました。ここ2年では一番高い水準になったわけですが、3月の長期金利の動きを見ている限り、どんどん上がっていってしまう感じはないでしょう。

また、変動金利型の金利に影響のある短期金利は、依然として日銀の金融緩和策が効いているので、まだしばらくは上がらないでしょう。

とはいえ、新年度が始まり、本格的なコロナの収束と景気回復が見えてくると、株価のさらなる上昇とともに、景気過熱やインフレが心配されるようになる可能性はあります。

景気がよくなることは大歓迎ですが、それが現実になってくると、長期金利は株価とともに上がっていくでしょうし、そうなると本格的に利上げが検討されるようになっていくはずです。ここ約10年間、変動しなかった変動金利型の金利が動き始める時期が、少しずつ近づいているのかもしれません。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。