年末や退職時に会社が発行する、源泉徴収票にある「給与所得控除後の金額」とは何を指しているかご存じですか。2020年(令和2年)度より、会社員の所得税に関する制度が大きく変更されたことで、実際に影響を受ける人もいるかもしれません。そこで、各種控除の変更点とともに、源泉徴収票の各項目を改めて確認しましょう。

給与所得控除後の金額とは何か簡単に解説!

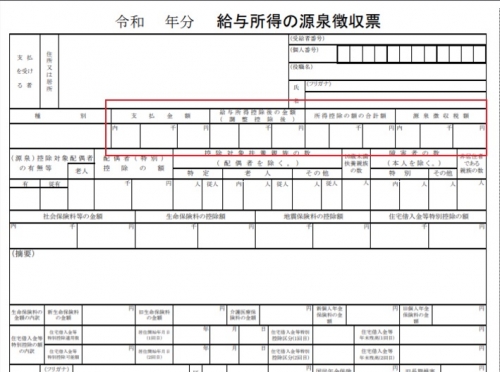

源泉徴収票は、「会社が従業員の給与から預かった税金を、個別の状況に応じて正しく計算し納めた」ことを証明する確定申告書のようなものです。見慣れない項目名が並んでいるため、どれが何を指しているか把握していない人も多いでしょう。これを機に、まずは基本的なことから覚えておくことをおすすめします。

源泉徴収票の「支払金額」とは、会社から年間に実際に支払われた給与、時間外手当や休日出勤手当、職能手当や地域手当などの各種手当、賞与等を含めた合計金額のことです。支払金額は、「年収、収入、総支給額」とも呼ばれます。ただし、通勤手当や出張旅費などは非課税扱いとなるため支払金額には含めません。

次の「給与所得控除後の金額」とは、支払金額から「給与所得控除」を差し引いた金額のことです。詳しくは後述しますが、この「給与所得控除後の金額」とは、いわゆる手取り金額のことではありません。手取りとは、給与の額面金額である支払金額から、所得税や住民税、社会保険料を差し引かれた、実際に受け取る金額のことを指します。

給与所得控除により税金の負担が軽くなっている

「控除」は、一定の金額を差し引くという意味で使われる言葉です。給与明細では源泉徴収税や社会保険料が控除されているため勘違いされやすいのですが、源泉徴収票にある「給与所得控除」には、まったく異なる別の意味があります。ここでは、給与所得控除とは何か、給与所得控除の目的について解説します。

そもそも給与所得控除とは?

「給与所得控除」とは、国が定めた所得税法上の制度です。会社員は、年間給与収入の全額が所得税の課税対象にはなりません。給与収入から「一定の金額」を差し引いた金額に対して、所得税が計算される仕組みになっています。「一定の金額」は、給与収入(源泉徴収票の支払金額)に応じて、段階的に定められた計算式で算出します。こうして計算した金額が「給与所得控除額」になるのです。この、収入金額の区分や計算式は経済や財政状況に応じて随時見直しを行い改正されます。

関連記事:令和2年分の給与から! 所得税の控除額の改正ポイントをFPが解説

給与所得控除は何のためにある?

会社に属さないフリーランスや個人事業主は、確定申告で納税する際に必要経費を差し引いて所得金額を計上します。経費と認められる金額が多いほど、税金は安くなります。会社員も、スーツや靴、美容など何かとお金がかかるものです。しかし、税務署が会社員一人ひとりに対して必要経費の可否を細かく審査することには無理があります。

そこで、収入金額の多寡や立場の違いによる区別をなくし公平性を保つために「給与所得控除」を設け、経費に相当する額を差し引くことにしたのです。給与所得者に対し、年間給与収入の全額を課税対象とせず、「給与所得控除」を設けたことで税負担が軽くなり、税務署と会社員双方の煩雑な税務処理が軽減されています。

源泉徴収票の主な項目について理解を深めよう!

源泉徴収票は、収入と税金に関する個人情報が記載された法定調書であり重要な書類です。転職、住宅ローンの借り入れ、賃貸借契約などの際に必要になります。ここでは、源泉徴収票の主な項目について順に解説します。

支払金額

前述のとおり、支払金額とは勤務先の会社からその年の1月から12月までの期間に支払われる給与の総額です。給与のほかに賞与、時間外手当や休日出勤手当、職能手当等の各種手当なども含みます。所得税や住民税などの源泉徴収や、健康保険や雇用保険などの社会保険料が差し引かれる前の金額です。そのため、自分の口座に実際に振り込まれる金額とは一致しません。ただし、通勤費や、出張の際の滞在費や交通費などの実費は非課税となるため、支払金額のなかには含まれません。一般的に年収といえば、この支払金額のことを指します。

給与所得控除後の金額

支払金額から給与所得控除額を差し引いた金額が「給与所得控除後の金額」です。つまり、支払金額に応じて会社員のみなし経費(給与所得控除額)を差し引いた金額です。給与所得控除額は収入に応じて6段階に区分され、収入が多いほど必要経費も高額になるとみなされ控除額も大きくなっています。2020年(令和2年)度分から給与所得控除額が改正され、最低で55万円、最高で195万円となっています。

所得控除の額の合計額

給与所得控除は、会社員に一律で認められる必要経費のような意味合いがありますが、「所得控除」はそれとは異なる意味合いを持つ別の控除です。所得控除は、個人の事情に合わせた納税の軽減措置ともいえるものです。

たとえば、扶養家族が何人もいる世帯主、病気や障がいを持つ家族がいる人、災害に遭った場合などの個人的な事情を加味して、納税の負担の度合いを調整します。所得控除の種類は、社会保険料控除のほかに、基礎控除、配偶者控除、扶養控除、生命保険料控除などがあります。

関連記事:【知っておきたい】「所得控除」の基本のキ。収入1,000万のほうが税金が安くなる?

源泉徴収税額

源泉徴収税額とは、会社が年末調整をした後の所得税と復興特別所得税を合計した金額です。つまり、会社による源泉徴収によって年間に国に納めた税金の合計を表しています。課税給与所得金額が多いほど税率が高くなる仕組みです。

源泉徴収税額は次のように計算します。まず「給与所得控除後の金額」から「所得控除の額の合計額」を差し引いた額が課税対象額になります。この課税対象額に応じて決められた所得税率を乗じた金額が、年末調整後の「源泉徴収税額」になるのです。

復興特別所得税額は、所得税額の一律2.1%と定められています。

給与所得控除に関する2020年(令和2年)からの変更点

2020年(令和2年)度の税制改正により、給与所得控除やその他の制度の見直しが行われました。2020年分の年末調整から従来の給与所得控除の金額が変更になっています。

一律10万円引き下げとなる

これまでは、支払金額(給与収入)を6区分し、給与収入金額が162万5,000円までの場合の給与所得控除額を65万円としていました。しかし、2020年からは10万円引き下げて55万円に変更になります。また、次の段階の180万円までの給与収入金額に対しては従来の「収入金額×40%」が給与所得控除額となっていましたが、今後は「収入金額×40%-10万円」と変更されました。

同様に850万円までの各区分で、給与所得控除額が一律で10万円引き下げられることになりました。そして、今までの収入金額の上限が1,000万円超の場合に220万円とされていた給与所得控除額が、上限を850万円超で195万円とするなど、それぞれの区分で変更されています。

関連記事:令和2年分の給与から! 所得税の控除額の改正ポイントをFPが解説

所得金額調整控除(給与所得控除額の調整)がある

給与所得控除額が引き下げられたことで、給与収入が850万円を超える高所得者の会社員には税負担が特に重く感じられるかもしれません。しかし、条件によっては税金の負担を軽減できる可能性があります。というのも、平成30年度の税制改正で創設された「所得金額調整控除」の適用により負担増が軽減される措置が取られるためです。所得金額調整控除を受けるには以下の通り、いくつかの条件があります。

・本人が特別障害者である

・年齢23歳未満の扶養親族がいる

・特別障害者である同一生計の配偶者または扶養親族がいる

上記のいずれかに該当する場合、「{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10%」で算出される額が控除されます。たとえば、夫婦ともに給与収入が850万円を超え、かつ上記のいずれかに該当する場合、夫婦双方に所得金額調整控除が適用される点が従来とは大きく異なります。

出典:国税庁「No.1411 所得金額調整控除」

所得控除も2020年(令和2年)分から変更になる

今回の税制改正では所得控除に含まれるいくつかの種類に対しても見直しが行われています。2020年(令和2年)分から変更になる点について解説します。

基礎控除の引き上げ

基礎的な人的控除として第一に挙げられるのが「基礎控除」です。これまで会社員や個人事業主を含むすべての納税者に対して無制限に一律38万円の基礎控除が適用されていました。しかし、2020年(令和2年)分からは、年収が2,400万円以下の場合は、基礎控除が48万円へ10万円引き上げられます。ここだけを見れば、給与所得控除が10万円の引き下げになった分を差し引くと、年収850万円までなら実質の増減額が0円となるわけです。

ただし、2,400万円を超える収入がある場合は、段階的に引き下げ、年収が2,500万円を超えると基礎控除は適用外となります。つまり、年収が850万円を超える高所得者にとっては増税となるわけです。

配偶者控除・扶養控除の要件が変更

配偶者控除や扶養控除を受けられる要件も見直され、以下の人的控除のうち五つの要件に関して従来と変更点があるため、以下にそれぞれ解説します。

・同一生計配偶者の合計所得金額

今までは配偶者控除が受けられるのは、配偶者の所得金額が38万円以下に限定されていました。しかし、2020年分からは「48万円以下」に変更されます。ただし、給与所得控除が55万円となったため、実質的に変更はなく年収額は従来どおり103万円以下で変わりありません。

・扶養親族の合計所得金額

扶養控除も扶養親族の合計所得金額38万円以下から「48万円以下」に変更されました。上の配偶者控除と同様の見直しです。

・源泉控除対象配偶者の合計所得金額

今まで配偶者が給与所得者の場合、合計所得金額が85万円以下の場合が対象でした。しかし、2020年分からは「95万円以下」に変更されています。

・配偶者特別控除の対象となる配偶者の合計所得金額

給与所得控除の引き下げに伴い、「48万円超から133万円以下」となっています。

・勤労学生の合計所得金額

同様に給与所得控除の引き下げにより、「75万円以下」に変更されます。

寡婦(夫)控除の対象が拡大

これまでは寡婦(夫)控除の対象の要件が、配偶者との離婚や死別のみと限定されていました。しかし、2020年からは、性別や婚姻歴の有無にかかわらず「ひとり親控除」が適用されるため、未婚のひとり親も控除を受けられるようになりました。

ただし、生計を同じとする子(総所得金額等が48万円以下)を有すること、所得金額が500万円以下であること、未届の夫や妻、あるいはそれらに類する人が住民票に記載されていないことが条件です。その場合に限り、ひとり親控除額として35万円が適用されます。

所得金額が500万円以下で、子ども以外の扶養親族がいる寡婦、子どもがいない寡婦は、引き続き寡婦控除として27万円が適用されます。

関連記事:確定申告しないと受けられない3つの「所得控除」とは

まとめ

給与所得控除後の金額とは、年間の額面給与である収入から、みなし経費である給与所得控除を差し引いた金額です。2020年分から所得税に関する各種控除が見直されました。世帯主だけでなく、配偶者や扶養されている家族の所得によっても税金対策が必要になる場合があります。源泉徴収票の見方や各種控除の意味、今回の変更点などを知れば、今後の働き方の方向性や節税対策を考えるきっかけになるでしょう。

(最終更新日:2021.02.05)