住宅ローンは、年収の何倍まで借りられるのでしょうか。3,000万円を借りることができる年収の目安はどれくらいで、毎月の返済額はいくらになるのでしょうか。この記事では、3,000万円を借りるために必要な年収や、余裕をもって住宅ローンを返済するためのコツについて、詳しく解説していきます。

自分の年収でどのくらいの家を購入できる? 年収倍率で目安を把握する

マイホーム購入に向けて具体的に動き始める前に、自身の年収でどのくらいの家が買えるのか、だいたいの目安を知っておきたいという人は多いでしょう。目安の指標の一つとなるのが「年収倍率」です。

他の人は年収の何倍くらいの家を購入している?

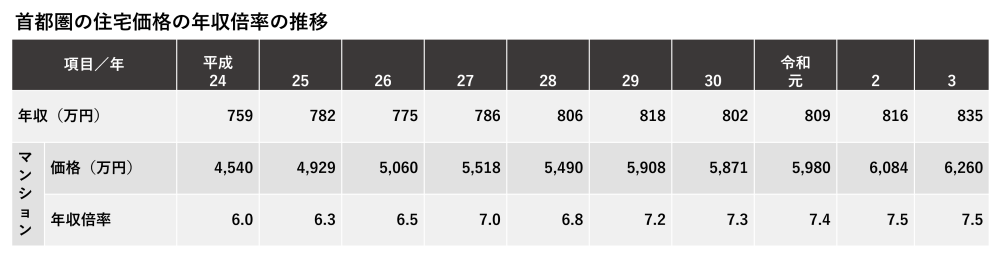

年収倍率とは、年収に対する住宅購入価格の比率を示すものです。国土交通省の調査(図1)を見ると、世の中の人が年収に対してどのくらいの家を購入しているか、平均値を知ることができます。

2021(令和3)年の平均は、住宅購入者の年収835万、マンションの購入価格6,260万円で年収倍率は7.5倍でした。マンション価格が年々上がっているため、平均値も上がってきています。

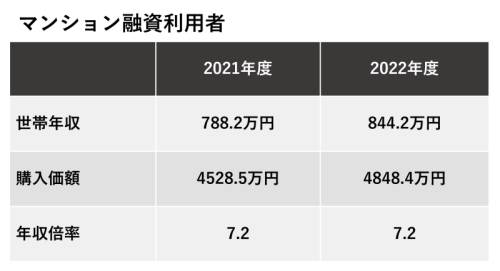

住宅金融支援機構「2022年度フラット35利用者調査」(図2)では、マンションの平均年収倍率は7.2倍となっています。

多くの人が、年収の7倍以上の住宅を購入しているということです。

「年収倍率=住宅ローンの借入れ額」ではないことに注意!

調査データからは、世の中の多くの人が年収に対してどのくらいの金額の家を購入しているのかを知ることができます。しかし注意したいのは、データはあくまで年収に対する購入金額の比率であり、住宅ローンの借入れ額ではないということ。購入金額には頭金も含まれているので、実際の住宅ローンの借り入れ額は年収の約7倍には達していないと考えられます。

住宅ローンは何十年にもわたって返済を続けていく必要があります。どんなときでも無理なく返済できるように、適正なローンを組んで、ゆとりをもった返済計画を立てることが大切です。現在の年収から借入可能額がわかるWEBシミュレーションを試してみるのもおすすめです。

>>>あなたはいくら借りられる?住宅ローンの借入れ可能額をシミュレーションする

借入限度額は年収に占める毎年の返済額の割合で決まる

住宅ローンの借入限度額は、年収に占める各種ローンの年間総返済額の割合、いわゆる「返済負担率」によって決められています。その仕組みを詳しくみていきましょう。

毎年の返済負担率は35%まで

住宅ローンの審査では「返済負担率」が重要とされており、【フラット35】では「年収400万円未満で30%」「年収400万円以上なら35%」が返済負担率の限度と定められています。

例として、年収600万円の場合を考えてみましょう。

年収600万円であれば返済負担率は35%となるため、年間の返済額は210万円までとなります。この210万円には返済利息も含まれるため、仮に金利1%で35年ローンを組む場合であれば、借入可能額は約6,200万円となります。

限度額ギリギリまで借りるのはリスクが高い、ゆとりをもって「年収の25%以下」に

住宅ローンの返済負担率は「年収の30〜40%」までとなっているため、限度額いっぱいまでローンを組んで希望の家に住みたいという人もいるでしょう。しかし、ギリギリまで住宅ローンを借りてしまうと「不景気で年収が減ってしまった」「予想以上に教育費がかかった」というような収入や支出の変化に対応できず、返済が難しくなってしまうこともあるので注意が必要です。

特に変動金利で住宅ローンを組んでいた場合は、収入や支出が変化するリスクだけではなく「将来金利が上昇し、毎月の返済額そのものが上がってしまう」というリスクも発生します。

さまざまなリスクに対応するためにも、住宅ローンを借りるときには、返済負担率をなるべく下げてゆとりある返済計画を立てるようにしましょう。住宅ローンを無理なく返済していくためには、年収における住宅ローンの返済額を年間「25%以下」に抑えるのが目安とされています。

3,000万円借りるなら年収400万円以上が目安! 毎月の返済額は?

住宅ローンを3,000万円借りて無理なく返済するためには、年収400万円以上がひとつの目安となります。それでは、3,000万円の住宅ローンにはなぜ年収400万円以上が必要なのでしょうか?

3,000万円借りて、年間の返済額を年収の25%以下にすると…

例えば、3,000万円の住宅ローンを固定金利1.21%、返済期間35年で借りた場合を考えてみましょう。

この条件では毎月の返済額は約8万7,000円となり、年間の返済額は約105万円です。そして、この年間返済額を無理なく返済していく目安である年収の25%以内にするために「年収×25%=105万円」という計算をします。その結果、3,000万円の借り入れを年収の25%以下に抑えるには、年収が約420万円必要ということになります。

ただし、年収が420万円あった場合でも、それぞれの家庭で食費や養育費、娯楽費などの支出金額が違うため「年収の25%以内」というのはあくまでも目安に過ぎません。生活の質を保ちながら無理なく住宅ローンを返済していくためには、それぞれのライフプランを考慮して毎月の返済額を決めたり、頭金を多くして借入金額をできるだけ減らしたりすることが重要です。

3,000万円借りた場合の毎月の返済額はいくらになる?

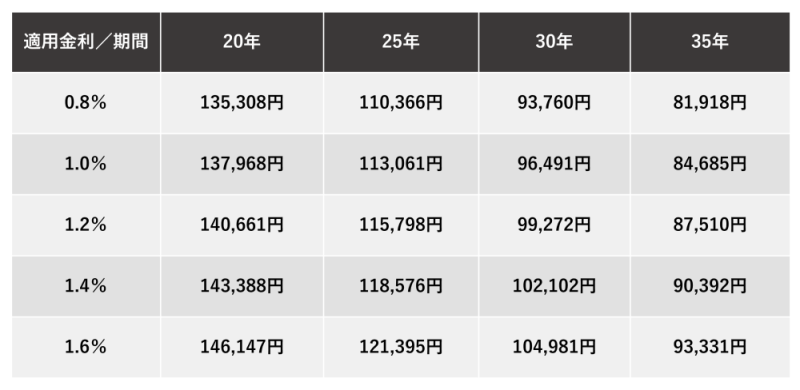

3,000万円を住宅ローンで借りたときの毎月の返済額は、以下のようになっています。

上記の表は、ボーナス返済0円、全期間固定金利、元利均等返済方式で借りた場合を想定したものです。

固定金利を選ぶと毎月の返済額が最後まで変わりません。そのため、20年、30年という長期の返済計画が立てやすいというメリットがあります。ただし、固定金利は変動金利よりも高く設定されていることが多く、変動金利の場合よりも毎月の返済額が多くなってしまうという特徴があります。

変動金利にした場合は、固定金利よりも金利が低いため、住宅ローンを組む時点では一番有利な条件でお金を借りることができます。ただし、将来金利が上昇すると毎月の返済額が増える可能性があるので注意が必要です。

日本では長期にわたって低金利が続いていますが、今後金利が上昇していく可能性もあります。変動金利で住宅ローンを組むと、金利が上昇したタイミングで毎月の返済額も上がります。

金利の上昇幅によっては「最初に固定金利を選んでおいた方が、結果的に毎月の返済額を安く抑えることができた」という状況も起こり得ますので、変動金利を選ぶときには「今後金利が上がりそうかどうか」を慎重に検討してから決めるようにしましょう。

住宅ローンの借り入れにはさまざまな条件がある

住宅ローンを借りるにはいくつか条件があり、それらの条件をすべて満たす必要があります。それぞれの条件を簡単に解説します。

年齢が20歳以上で80歳までに返済できること

住宅ローンを借りるには、多くの金融機関で申し込み時の年齢が20歳以上70歳以下であることが条件となっています。さらに、住宅ローンの返済が終わる年齢が80歳未満であるという条件も同時に満たす必要があります。

団体信用生命保険に加入できること

一般的に住宅ローンを借りるには、団体信用生命保険に加入できることも条件のひとつです。この保険は、住宅ローンの契約者が亡くなった場合や高度障害になった場合、住宅ローンの残債を肩代わりしてもらう保険となっています。住宅ローンを組む前に大病をしたことがあるなど、契約者の健康状態によっては加入できないケースもあり、その場合は住宅ローンを借りることができなくなります。なお、【フラット35】は団信に加入せずに利用することが可能です。

継続して安定した収入が見込めること

長期間にわたって返済が可能かどうかを判断するために、審査では会社での勤続年数や雇用形態(正社員もしくは契約社員であるか)も重要な判断材料としています。転職したばかりで勤続年数が少ない場合は審査に通りにくくなりますので注意しましょう。

日本国籍または永住許可があること

住宅ローンでは日本国内に住んでいることや、日本国籍を持っていることも条件となっています。外国人であっても、永住権があれば住宅ローンを借りることが可能です。

永住権がない外国人が住宅ローンを借りるには、一般的には日本国籍または永住権を持っている配偶者が連帯保証人となることが条件となります。

関連記事:転職したばかりでも組める? 勤続年数が短くても住宅ローン審査に通る方法は?

>>>現在の年収でいくら借りることができるかシミュレーションする

住宅ローンで無理のない返済をするためのコツ

住宅ローンは20年、30年と長期間にわたって返済していくため、今後のライフプランをしっかりと考えてお金を借りることが大切です。無理のない返済計画を作るためにはどのようなコツがあるのでしょうか。それぞれ詳しくみていきましょう。

ライフプランから毎月の返済額を考える

住宅ローンの返済期間は長期にわたります。最初はゆとりをもって住宅ローンを借りたつもりでも、途中で返済が難しくなる場合があるので注意が必要です。

住宅ローンを無理なく返済するためには、出産や進学・退職などの「まとまったお金が必要となるライフイベント」をあらかじめ把握して、支出が多いときでも支払えるような計画を最初に立てておくことが大切です。

キャッシュフロー表を作成すると「いつ、どれくらいお金がいるのか」が明確になり、長期的な返済計画が立てやすくなります。支出が多くなる時期であっても、住宅ローンが負担にならないような計画をしっかりとたてるようにしましょう。

収入が減った場合の対策をする

今は安定した生活を送っていても、将来転職によって予想外に収入が減ったり、不況による会社の業績不振でボーナスがカットされたりする可能性もあります。

ボーナスは景気や会社の業績に左右されやすいため、ボーナス払いを多くしすぎないようにしましょう。また、病気で働けなくなった場合に備えて、収入を補償してくれるような保険に加入するのもひとつの方法です。

万が一、住宅ローンの支払いが難しくなった場合は、ローンの延長や借り換えをすると毎月の返済額を低くすることができます。それでも返済が難しくなった場合は、住み替えなども検討すると良いでしょう。

住宅の維持費も考える

住宅を購入すると、住宅ローンの支払いだけではなく、固定資産税や都市計画税、屋根や壁が傷んだときの修繕費、火災保険や地震保険などの費用がかかります。住宅ローンを借りるときには、これらの費用がどれくらいかかるのかということをあらかじめ把握したうえで、返済計画を立てることが大切です。

特にマンションの場合は、管理費や修繕積立金や駐車場代がかかります。これらの費用は毎月必ず支払わなければならない「固定費」となりますので、毎月の返済額に忘れずに加算したうえで、返済計画を立てるようにしましょう。

繰り上げ返済を利用する

収入が増えたり支出が減ったりして家計に余裕が出たときには、繰り上げ返済も検討しましょう。繰り上げ返済には「期間短縮型」と「返済額軽減型」の2種類があります。

「期間短縮型」は繰り上げ返済によって返済期間を短くできるため、ローン返済を早く終わらせることができます。一方、「返済額軽減型」は、返済期間が短くならないかわりに、毎月のローン返済額を減らせることがメリットです。「期間短縮型」の方が支払い利息を減らす効果がより高くなっています。

借入額を減らす工夫も必要

毎月の返済額を少なくして家計への負担を減らすには、借入額そのものを抑える工夫も大切です。借入額を減らす方法としては、「頭金を増やす」「住宅購入にかかる優遇制度を活用する」といったことが挙げられます。

住宅購入で活用できる制度では「住宅資金贈与の非課税枠」があります。これは、住宅の購入や新築をする資金を親や祖父母からもらう場合、一定の金額が非課税になり、贈与税がかからないという制度です。

断熱や耐震など一定の基準を満たす住宅では非課税枠が大きくなります。親や祖父母から贈与を受ける場合は、非課税枠を増やすために一定の条件を満たした住宅を検討するとよいでしょう。

まとめ

住宅ローンを3,000万円借りてゆとりある返済をしていくためには、400万円以上の年収が目安です。しかし、それぞれの家庭で支出の状況が違うため、将来のライフプランを考えながら借入額を決める必要があります。借入限度額ギリギリまでお金を借りてしまうと、将来のさまざまなリスクに対応できなくなってしまうこともあります。住宅ローンを借りるときには、余裕がある返済計画を立てるようにしましょう。

(最終更新日:2023.11.17)