住宅購入の際には、物件の購入費用だけでなく、手数料や税金、保険料などの「諸費用」の準備も必要です。住宅ローンには、「諸費用」も貸し付けの対象にするものも多くあります。どんなものが対象となるのか、確認しておきましょう。

住宅購入には「諸費用」の準備も忘れずに

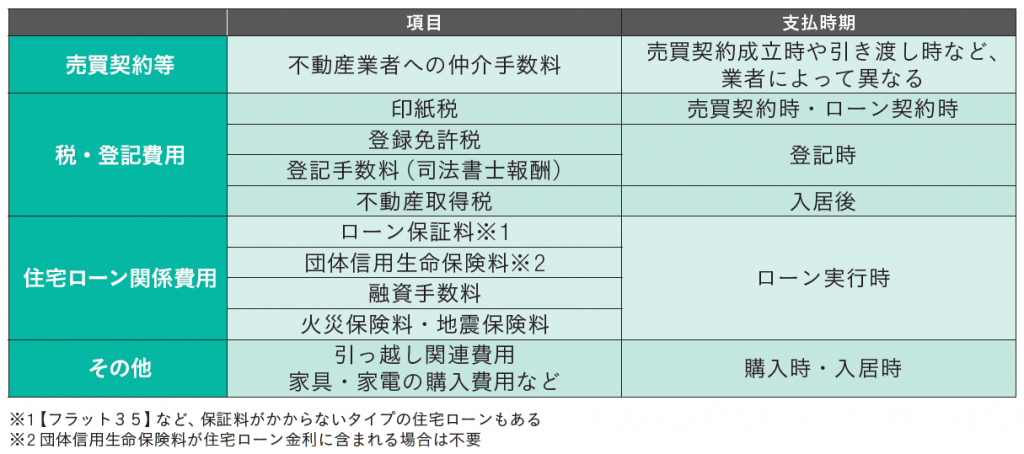

住宅を選ぶ際には住宅価格ばかりに目が行きがちですが、実際に購入するとなると、手数料や税金、保険料に引っ越し費用、家具家電インテリアなど、住宅購入・建築に係わる様々な費用がかかります(図表1)。こういった住宅購入のための「諸費用」は、大体、物件価格の5~10%程度かかると言われます。3,000万円の物件であれば、150万~300万円程度。まとまった金額が必要になるので、住宅購入の資金計画にはしっかり予算に組み込んでおきましょう。手数料等の支払時期は業者によって異なる場合もあるので、購入計画が固まってきたら、どんな費用がいくら必要で、いつごろまでに準備すればよいのか、不動産業者に早めに確認しておきましょう。

図表1:住宅購入までに必要な諸費用の例

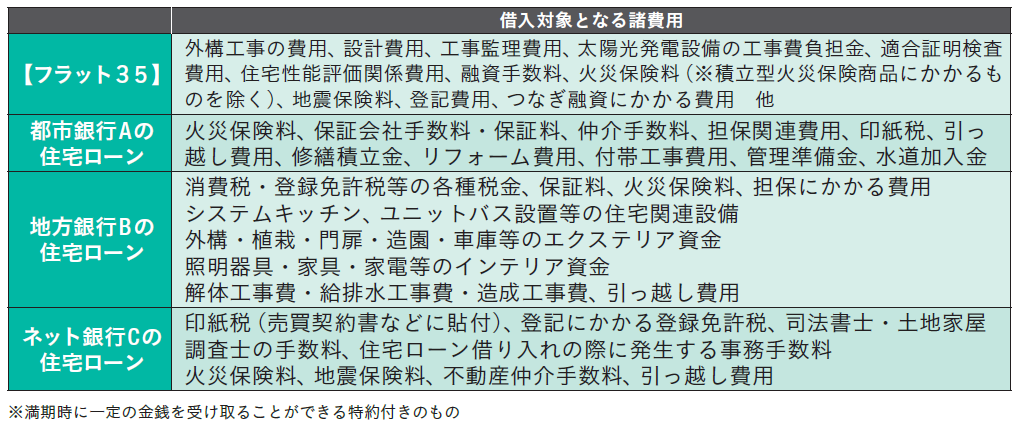

住宅ローンには、この諸費用も借り入れ対象とするものも多くます。ただし、どんな費用が対象になるのかは、商品によって異なります。諸費用を住宅ローンを使って準備するなら、どんな費用が対象になるのかを確かめておきましょう。

【フラット35】で対象となる諸費用は

住宅金融支援機構と民間金融機関との提携ローンである【フラット35】も、諸費用をローンの対象とすることができます。基本的には、請負契約書に記載のある「請負金額」や売買契約書に記載のある「売買金額」が借り入れ対象となります。また、図表2のような費用は請負金額に含まれていなくても、住宅金融支援機構の認める確認書類に記載されていれば借入対象となります。住宅への据付工事を伴う家具などの費用も、住宅の請負金額や売買金額に含まれている場合は対象となります。

一方、民間金融機関の住宅ローンにも、諸費用を借入対象とするものは多くあります。ただし金融機関ごと、住宅ローン商品ごとに異なるので事前の確認が必要です。

図表2:【フラット35】と各金融機関の借入対象となる諸費用の例(一部)

諸費用を含め、住宅資金計画は慎重に

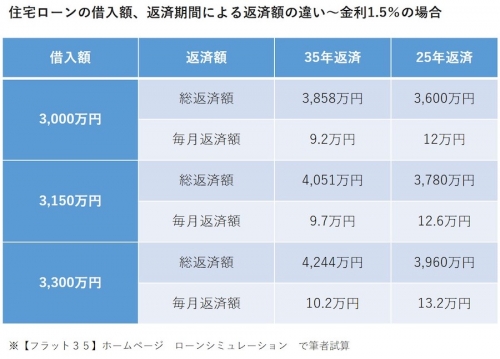

住宅ローンで諸費用をまかなう場合は、借入金額が増えるので、そのぶん返済額が増えることになります。下の表は、借入金額が3,000万円、3,150万円(+5%)、3,300万円(+10%)の場合でどれくらい利息負担に差があるのか比較してみたものです。35年返済の場合、借入金額が3,000万円の場合と、3,300万円の場合とでは、総返済額に386万円の差があります。

諸費用に住宅ローンを利用する場合は、自己資金でどの費用を払い、どの費用にローンを活用するのか検討し、借りられるからといって借入金額をむやみに増やすことのないように慎重に考えましょう。

(最終更新日:2021.04.27)