住宅ローンを借りる際にかかる諸費用の1つに「保証料」がありますが、保証料はなぜかかるのでしょうか。保証料の支払い方法も一括だけでなく、しかも、保証料がかからない住宅ローンもあります。保証料の有無で有利な住宅ローンが変わるのかどうかについても考えてみましょう。

保証料とは?

住宅ローンを借りる際、金融機関やローン商品によって、所定の保証会社の「保証」を受けられることを融資条件に挙げている場合があります。住宅ローンは原則、人的保証(保証人)は不要ですが、その代わりに保証会社による保証が求められる場合があるのです。

住宅ローンを借りた人が、何らかの理由で一定期間以上返せない状態が続いたとき、金融機関は本人に代わって保証会社に一括返済を求めます。住宅ローンを借りた人の債務は保証会社に移り、以後は保証会社に対して返済することになります。

保証があるからこそ銀行などの金融機関は大きな金額を貸してくれるのであり、そのためのコストが「保証料」なのです。

保証料の相場は?

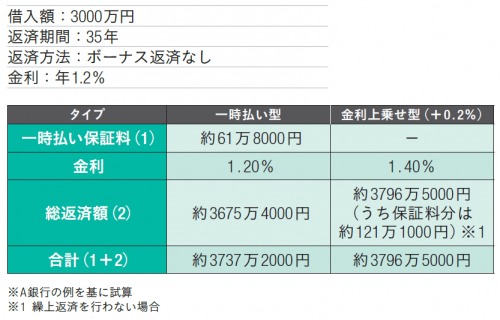

では、保証料はどれくらいかかるのでしょうか。現在は、金利上乗せ型(後述)もありますが、一時払い型の場合だと次のような額になります。保証料は借入額と借入期間で異なりますので、3,000万円を借りたケースで見てみましょう(図表1)。

図表1:一時払い型の保証料の例

4,500万円を借りた場合は、1.5倍をすれば大まかな額が出ます。35年なら92.8万円です。

金利上乗せで支払うタイプもある

最近増えた保証料の支払い方として、「金利上乗せ型」があります。0.2パーセント程度の保証料分を金利に上乗せして支払うものですが、商品によっては「一時払い型」と「金利上乗せ型」の両方から選択できるものもあります。

図表1と同じ条件で「金利上乗せ型」(プラス0.2%)の保証料と「一括払い型」の保証料を比較してみましょう(図表2)。

図表2:一時払い型と金利上乗せ型の保証料比較

借入額3,000万円、固定金利1.2%、返済期間35年、ボーナス返済なしの条件では、「金利上乗せ型」の保証料は約121.1万円、一時払い型は約61.8万円で、通常、一括払い型のほうがコストを抑えられます。

ただし、自己資金が少ない、または当初の諸費用を抑えて借り入れをしたいときなどは「金利上乗せ型」の利用が有効です。

保証料がかからない住宅ローン

実は保証料が全くかからない住宅ローンもあります。代表的なのが【フラット35】で、そのほか、いくつかのネット銀行も該当します。また、金融機関によっては、一時払い型、金利上乗せ型のほか、多めの事務手数料がかかる反面、保証料がかからない「事務手数料型」があるところもあります。

借り換えや繰上返済で保証料が「戻る」のは?

保証料には3タイプあることがわかりましたが、借り換えや全部繰上返済などの際に、保証料が返金されるケースもあります。戻る可能性があるのは、一時払い型のみです。

<借り換えや全部繰上返済などで返金は?>

・一時払い型…可能性あり

・金利上乗せ型…×

・保証料なし…×

一時払い型の場合、保証料を前払いしているため、未経過分の保証料から手数料などを引いて残金があれば返金されます。表2の一時払い型の例で、仮に10年経過後に全額繰上返済をした場合、ある金融機関では約22万円(※2)が戻ります。少額の繰上返済では戻りません。

※2 参考:りそな銀行 融資手数料型と保証料一括前払い型と保証料金利上乗せ型って?

保証料の有無で有利な商品が変わる?

保証料は意外に負担と大きいコストですが、では、かからない住宅ローンが有利かというと、保証料だけでは判断できません。そもそも適用金利によっても支払い総額が異なるうえ、保証料以外にも事務手数料、団体信用生命保険料の負担の有無によっても有利な住宅ローンが違ってくる可能性があります。

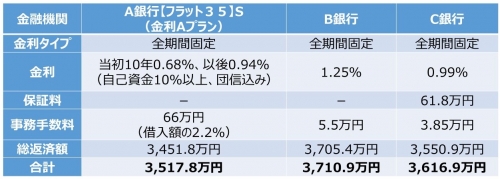

図表3は、3,000万円の住宅ローンを、返済期間35年、全期間固定金利で借りるケースで比較したものです。保証料がかからない商品とかかる商品が含まれます。

<図表3 総返済額比較>

上記で比べると、総額で最もかからないのはA銀行の【フラット35】S(金利Aタイプ)でした。

次に有利だったのは保証料がかかるC銀行で、金利差もあることから、保証料がかからないB銀行よりも総額では抑えられています。

まとめ

住宅ローンのための金融機関選びをする際には、保証料がかかるかどうかだけでなく、金利やそのほかのコストも含め、トータルで比較をすることが大事です。いずれにしても、手間を惜しまず、複数の住宅ローンを比較したうえで、納得できる住宅ローンを選びたいものですね。

(最終更新日:2021.04.27)