消費税増税に伴うキャッシュレス・ポイント還元制度を機に、クレジットカードや電子マネーで支払いができる店も増えました。日常のお買い物も現金からキャッシュレスに変わった人も多いのではないでしょうか。

特にクレジットカードは家族のライフスタイルに合ったメインカードの選び方で、ポイントの貯まり方、使えるサービスに大きな差が出ます。今回はメインカードを選ぶ際のポイントや、年会費無料とプラチナカードの違いを比較してみたいと思います。

クレジットカードを選ぶときの8つのポイント

1.年会費

年会費無料から10万円を超えるカードまでさまざまです。年会費無料ならポイントの還元率や他のポイントとの連携を、有料カードなら空港ラウンジ利用やホテルランクアップなど使いたいサービスから選んでみましょう。また、使っていないのに年会費だけ払っているカードがあれば無駄です。すぐ解約しましょう。

2.ポイント還元率

ポイントの還元率は年会費の高さとはあまり関係ありません。比較サイトなどを利用して還元率の高いカードを選びましょう。また、ポイントが永久不滅のカードもありますが、1年以内など限定されている場合は注意しましょう。また、キャンペーンで得られるポイントは、利用期間が短期間に限定されていることもありますが、ポイント利用のために不要なものを買わないように気をつけましょう。

3.ポイント移行・二重・三重のポイントゲット

Tポイントや楽天ポイント、dポイント、マイルなど他のポイントへ移行することで、ポイントをまとめることができます。また、クレジットカードで電子マネーのチャージをして、電子マネーを使い、さらにショップのポイントも付くと、二重、三重のポイントを得ることができます。カード会社により、ポイントが2倍、3倍となるショップやネットショッピングがあります。普段のお買い物から使い勝手がよいショップをチェックしておきましょう。

4.ポイント利用を忘れないカード

ポイントを貯めても、期限が過ぎて消滅してしまっては意味がありません。ポイントが使いやすいカードを選ぶことも大切です。マイルを貯めて海外旅行に行くのはもちろん、電車の利用や、スーパーでのお買い物、いつものネットショッピングなど、ポイントを使える場面を想定してカードを選びましょう。

5.付帯サービス

特にゴールドカードやプラチナカードでは、空港のラウンジ利用や指定のレストラン利用時の割引、海外旅行保険や国内旅行保険などのサービスが付帯されています。国内外のレストランやホテル、航空券やJR特急券の予約や手配を行ってくれるサービス付きもあり、出張が多い人や旅行好きの人には年会費との費用対効果を考えても検討の余地があるでしょう。

6.使いすぎないカードに

個人利用のカードであれば、ショッピングの利用限度額を減額したり、キャッシングができなくなる設定ができることもポイントです。使い勝手がいいだけに、知らない間に使いすぎてショッピングの支払いができなくなり、キャッシングや毎月一定額を支払うリボ払いにしてしまうと、長期間支払いや返済に追われてしまいます。Web明細で使った金額はいつでも確認できるようにしておくことも使いすぎを防ぐポイントです。

7.不正使用のセキュリティにも目を向けて

カード会社や金融機関を装ってIDや暗証番号を聞き出すフィッシング詐欺や、カード利用の時に個人情報を読み取るスキミングなどのリスクもあります。被害に遭ってしまった時のカード会社の対応や、被害を防ぐための対策も確認しておきましょう。

たとえば、写真入りIDカードが選択できるカード、不正利用を素早く発見するために24時間利用状況のモニタリングをしているカード会社もあります。また、ネットショッピング利用時にはワンタイムパスワードを発行するなど、会社ごとに対応が異なります。ポイント還元などお得なサービスだけではなく、いざという時のリスク管理に対する対策をしっかり行っている会社を選ぶことも大切です。

8.加盟店の数

いくらサービスがよくても、使えるお店が少なくては意味がありません。特に海外に行かれる人は行き先での加盟店数などを確認しておくとよいでしょう。

年会費無料とプラチナカードどっちを取る?

しかし気になるのは年会費。無料の一般カードとプラチナカードとでは何が違うのか、具体的に比べてみましょう。

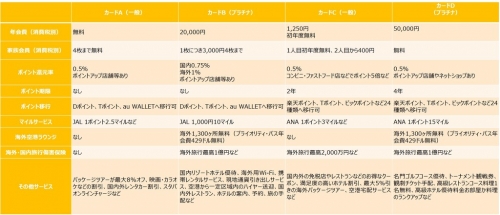

一般カードとプラチナカードの比較

プラチナカードはポイント還元や移行などに特に大きな差があるわけではありません。国内外の旅行や出張に行った時の空港のラウンジサービスや、ホテルの部屋や食事のランクアップ、予約が取りにくいレストラン、ゴルフ場の手配などに価値があります。

年会費に2万円、5万円とかかっても、海外や国内での航空機や新幹線の利用が多く、ホテルに泊まることが多い人にとっては、ストレスなく快適なサービスを受けられるのはうれしいですね。ホテルや空港で人とは違うステイタスを感じられることも大きな魅力です。また、ポイントをマイルに替える時の還元率は一般カードよりプラチナカードに軍配が上がります。仕事での移動でせっせと貯めたマイルを家族旅行のために使うことができるかもしれないのも素敵ですね。

ただし、支払いは家族全員の利用額が本会員の口座から引き落とされるのが一般的です。家族みんなが好きなだけ使ってしまうと、気づいたら毎月高額な引き落としで家計が大赤字に! ということにもなりかねません。リボ払いやキャッシングに手を出してしまえば、毎月支払いや返済に追われてしまいます。これでは家族みんな幸せとはいえませんね。

また、カードを選ぶ時にポイントの還元率で選ぶか、年会費を払ってもサービスやステイタスを取るかで、ご夫婦がもめてしまった例もあります。家族のライフスタイルを振り返って、家計について話し合ってから家族が納得するカードを選びましょう。

(最終更新日:2020.02.14)