公的年金の財政悪化、介護負担の増加など、将来の不安を挙げればきりがないですが、こんなときこそライフプラン・マネープランをしっかり立てて、将来の安心を勝ち取りたいものですね。今回は、マネープランを立てる際に役立つ「ライフプラン係数」について紹介します。

ライフプラン係数は6種類。目的に応じて使い分ける

マネープランを立てる際に役立つ係数に「ライフプラン係数」があります。ライフプラン係数は、終価係数、現価係数、減債基金係数、年金終価係数、資本回収係数、年金現価係数の6種類で、手元の資産を運用した場合の将来の金額、目標金額を貯める際の必要積立金額など、係数を活用することで簡単にマネープランに必要な数値を求めることができます。

ここでは特に役立つ「終価係数」「現価係数」「年金現価係数」「減債基金係数」を使ったマネープランについて具体例を挙げながら考えていきます。

基本は「終価係数」と「現価係数」

「終価係数」を活用すると、今、手元にある資金を複利運用したとき将来いくらになるのかがわかります。一方、目標金額を複利運用して準備するためには今、手元にいくらの資産が必要を計算できるのが「現価係数」です。具体的な例で考えてみましょう。

たとえば、「手元にある300万円を2%で10年間複利運用したら、10年後にいくらになるか?」を計算する際には、「終価係数」を活用します。

300万円×1.2190=365万7,000円

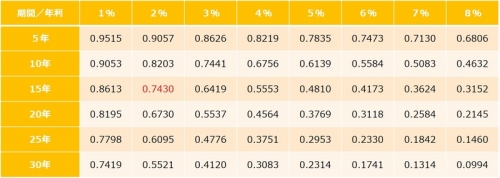

【終価係数】

もちろん収益に対する税金、投資信託などを購入する際の経費などは考慮されていませんが、たとえば、300万円を使って10年後の大学の教育費として350万円用意したい、というのであれば、「2%程度で運用できれば良い」ということです。これは、2%程度の利回りが期待できそうな商品を選択すれば良いことになるので、商品を選択する際のリスク管理にもつながりますね。

一方で、「15年後までに教育資金として、300万円準備したい。2%で複利運用するなら今いくら必要?」を計算するには「現価係数」を使います。

300万円×0.7430=222万9,000円

【現価係数】

もし、今、手元に約223万円ないのであれば、もっと高い利回りで運用するか、家計の見直しをして支出を減らし貯蓄額を増やす、など対策を考える必要があるでしょう。

老後資金準備には「年金現価係数」と「減債基金係数」が有効

では、老後に向けたマネープランも考えてみます。

<Aさん夫婦の例>

夫42歳、妻40歳、子ども(1人)10歳

※40代になってそろそろ老後資金準備を始めようと考えている

まず、60~65歳までの再雇用期間については、月の収支が2万円の赤字なので120万円(2万円×60)が必要となります。この部分については、現在の金融資産のうち、教育資金を除いた残りの部分でまかなうことができます。

一方で、気になるのが65歳以降の生活です。Aさん夫婦が希望する生活を送るためには、65歳時点でいくら準備しておく必要があるでしょうか?

何歳まで見積もるのかにもよりますが、現在65歳時点での女性の平均余命が約25年であることを考えると、少なくとも25年、余裕を持って30年程度は考えるとすると、約1,800万円(収支の赤字:月額5万円×12ヶ月×30年)の資金を準備しておく必要があります。

ただし、これはあくまでもタンス預金としてある貯蓄を取り崩した場合の金額で、資産を運用すれば必要資金を減らすことが可能となります。

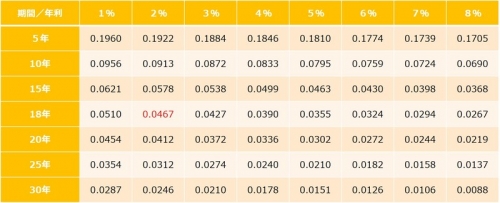

ここで活用できるのが、「年金現価係数」です。

収支の赤字分毎月5万円、つまり年間60万円を、仮に2%の複利運用をしながら30年間受け取るために必要な金額は、

60万円×22.3965=1,343万7,900円

【年金現価係数】

つまり、資産を運用することでお金の寿命を延ばすことができるのです。

では、これをこれから42~60歳までの現役時代の18年間で準備するためには老後のために毎年いくら積み立てれば良いのでしょうか?(利率は2%の複利運用と仮定)

これには「減債基金係数」を活用します。

1,344万円×0.0467=62万7,648円

【減債基金係数】

つまり、今後、毎月約5万2,304円を2%で運用しながら積み立てていく必要があることがわかります。

現時点でこの積立額が難しいのであれば、運用利回りを上げる、家計の見直しを図って支出を削り積立額を捻出する、あるいはお金との付き合い方を見直してセカンドライフでの支出を削減する、子どもに手がかからなくなったら妻が就労する、などの対策を考える必要があるといえます。

暮らしの豊かさの基準はそれぞれ異なりますし、世の中の状況やライフプラン、家計状況も変化するので、必ずしも予定通りにはならないかもしれませんが、まず自分がどんな暮らしがしたいのかを明確にして、自分の希望する生活を送るためにマネープランを立ててみてはいかがでしょうか?

もちろんライフプランは変化しますから、2~3年ごとに見直し、修正をしていくことも忘れずに。

ちなみに、「係数を使って自分で計算するのが面倒」という人は、項目ごとに数字を入力すれば必要積立額などを計算してくれるツールもあるので、活用してみてください。

知るぽると 金融広報中央委員会 資金プランらくらくシミュレーション

https://www.shiruporuto.jp/public/document/container/sikin/menu/