初めて住宅を購入するとなると、わからないことが多くて困る人が多いのではないでしょうか。購入に関してはどのタイミングがふさわしいのか、どのような費用が必要でいくらかかるのかなど、知っておいてほしいポイントが沢山あります。

ここでは、戸建てやマンションを購入する際に、どんなことに気を付ければいいのか、複数回にわたって紹介しています。第一回の「どこにどれだけのお金が必要か?」に続き、今回は第二回。消費税増税で注目されている様々な制度についてご紹介します。

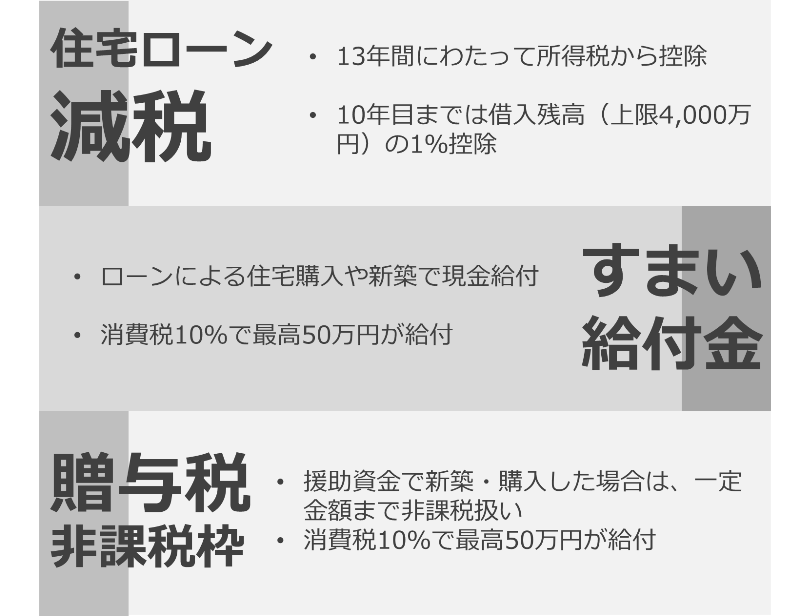

期間が3年拡大【住宅ローン減税(控除)】

住宅ローンを返済するうえでぜひ利用したい制度が、住宅ローン減税(控除)です。

平成31年与党税制改正大綱にて、同年10月1日の消費税10%への引き上げ対策として、この減税制度が拡充されることが決まっています。

ローンを利用して自宅を購入した場合、減税制度の拡充後は各年末の住宅ローン残高に対して1%の金額が、13年間にわたって所得税から控除されます。

所得税が控除される上限は、1~10年目なら毎年の残高(上限4,000万円)の1%が所得税・住民税から控除。

11~13年目は毎年の残高(上限4,000万円)の1%あるいは建物購入価格(上限4,000万円)の2%を3で割ったもの、いずれかの小さい額が控除されます。

ただし、住宅ローン控除を受けるにはいくつかの適用条件があります。新築または取得から6ヶ月以内に自分の居住とすることや、住宅ローン控除を受ける年の所得が3,000万円以下であること、10年以上の長期の住宅ローンがあることなどが条件です。

10月から最大50万の現金給付【すまい給付金】

住宅ローンに関する制度には、住宅ローン減税(控除)のほかに「すまい給付金」というものもあります。住宅ローン控除と違い、このすまい給付金は、2014年4月に導入された新しい給付金制度です。消費税の増税に伴って導入されました。

一定金額以下(消費税率8%なら年収510万円以下、10%になったら年収775万円以下)の年収の人が住宅ローンを利用して住宅購入や新築した場合に現金が給付されます。受け取れる金額は、消費税率8%の時点で最高30万円、10%になったら最高50万円です。対象の物件には、新築物件のほか、不動産会社が売主の中古再販物件も含まれます。

上限が3,000万に拡大【贈与税非課税枠】

住宅を購入するためには、多額の資金が必要になるため、親から資金援助をしてもらう人も多いでしょう。通常、資金援助をしてもらった場合は、贈与税が課税されることになっています。しかしながら、援助してもらったお金で自らが住むための家を新築・購入した場合は、一定金額まで非課税扱いとなるのです。

この場合も、先ほどまでと同様、消費税が8%の場合と10%の場合で非課税となる金額が異なります。また、契約の締結日によっても金額が異なり、早い時期に契約したほうが非課税となる金額が大きくなります。さらには、契約した住宅が省エネなどの住宅であれば、さらに非課税扱いの金額の上限が上がっており、お得です。

例えば、消費税が8%で、平成27年12月31日までに契約を締結した場合、それが省エネなどの住宅であれば1,500万円まで、それ以外の住宅であれば1,000万円までの援助が非課税です。同じく消費税8%、平成28年1月1日~平成32年3月31日に契約を締結した場合、省エネなどの住宅は1,200万円まで、それ以外の住宅は700万円までの援助が非課税になります。

ちなみに、消費税が10%になった場合、平成31年4月1日~平成32年3月31日までに契約を締結すれば、省エネなどの住宅は3,000万円、それ以外の住宅は2,500万円の援助が非課税と、上限が大幅に上がっています。

【その他の制度】不動産取得税の軽減措置

新築住宅を所有する際には、所有者に対して不動産所得税というものが課せられます。しかし、これにも軽減制度が存在するのです。ただし、軽減措置は所有する住宅が新築か中古かで異なります。

まず、新築住宅を所有する場合は、固定資産税評価額から1,200万円が控除されます。住宅に対して適用される税率は3%なので、この軽減措置後の不動産取得税額は(固定資産税評価額-1,200万円)×3%となり、最大で36万円の税額が軽減されるのです。

次に、中古住宅を購入する場合も、取得した人が自ら居住していることや、住宅の延べ床面積が50~240平方メートルであることなどの一定の要件を満たした場合に限り、不動産取得税の軽減措置を受けることができます。新築住宅の場合と同様に、固定資産税評価額から一定金額が控除されますが、建てられた年月日によってその金額は異なります。

例えば、平成元年4月1日~平成9年3月31日までの期間に建てられた住宅の場合、1,000万円が控除され、30万円の税額が軽減されます。また、平成9年4月1日以降に建てられた住宅の場合は、1,200万円が控除され、36万円の税額が軽減されることになり、新築の住宅と同じ軽減額です。

【その他の制度】中古住宅のエコリフォーム補助金制度

平成28年に、住宅ストック循環支援事業というものが始まり、エコリフォームに対して補助金が出ることになりました。40歳未満の若者が中古住宅を購入し、エコリフォームをした場合に支援が受けられる制度です。

ただし、中古住宅購入費への補助ではなく、インスペクション費用・エコリフォームの工事費用に対しての補助金になるので、注意しましょう。具体的な補助限度額は、インスペクション費用・エコリフォーム費用を合わせて50万円(耐震改修の場合は65万円)です。エコリフォームを行わず、インスペクションのみを行う場合は、補助額が一戸あたり5万円になります。

制度を利用するための申請方法

住宅の購入に関係する控除や給付金にはさまざまなものがあり、それぞれ申請方法も異なります。

まず、住宅ローン控除を受けるには、確定申告をする必要があります。会社員の人は会社が年末調整を行っているので、普段は確定申告を行っていませんが、住宅を購入したら翌年に確定申告をしなければなりません。ただし、確定申告の必要があるのは一度のみです。申告した翌年以降は銀行から住宅ローンの残高証明書が送られてくるので、それを勤務先に提出しましょう。

また、すまい給付金は、すまい給付金申請窓口に窓口申請する方法と郵送申請の2種類の申請方法があります。なお、申請は住宅に入居したあとから可能で、引き渡しから1年以内が期限です。自身で手続きをするほか、住宅事業者などに手続きを代行してもらうこともできます。

そして、不動産取得税の軽減措置は、管轄している都道府県税事務所に申請をします。必要書類は都道府県税事務所によって異なるため、詳しくは問い合わせをしてみましょう。

さらに、エコリフォームの補助金は、事業者登録を行った補助申請者(不動産業者あるいは検査事業者)に交付されるので、特に手続きをする必要はありません。交付されたお金は住宅購入者に還元される仕組みになっています。

(最終更新日:2019.10.05)