前編はこちら:「ローン完済後の波平さんが考える、サザエさん一家の二世帯住宅リフォーム資金計画」

前回はサザエさん一家のリフォームについて考えてみました。今回はリフォーム後、カツオとワカメが独立したのちも、波平さん夫婦とサザエさん一家が二世帯住宅で住み続けた場合の波平さんとフネさんの相続について考えてみます。

波平さんの相続で相続税はかかる?

まずは波平さんの相続が発生した場合の相続人と相続財産について確認しておきましょう。

相続人

波平さんの法定相続人はフネさんとサザエさん、カツオ、ワカメの4人です。

相続財産

相続財産は路線価を50万円とすると、自宅の土地だけでも1億2,500万円となります(※土地は250平米と仮定。詳しくは前回記事を参照)。これ以外に預貯金など金融資産が2,500万円と仮定し、波平さんの自宅を含めた全相続財産を1億5,000万円とします。

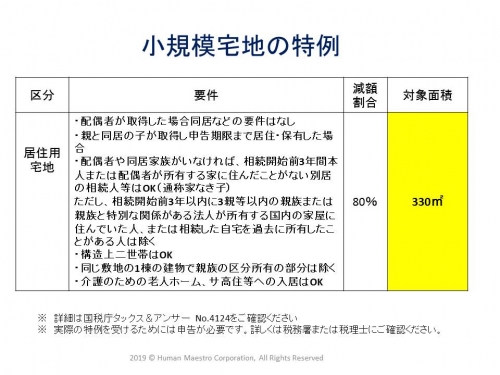

1億を超える大資産家である波平さんですが、自宅については一定の要件を満たすと、自宅の土地の評価額が8割減となる小規模宅地の特例という制度を使える可能性があります。

もし配偶者であるフネさんが自宅を相続すれば土地の評価は8割減の2,500万円となり、その他の資産2,500万円とあわせて5,000万円が相続税を計算するうえでの相続財産となります。

相続税

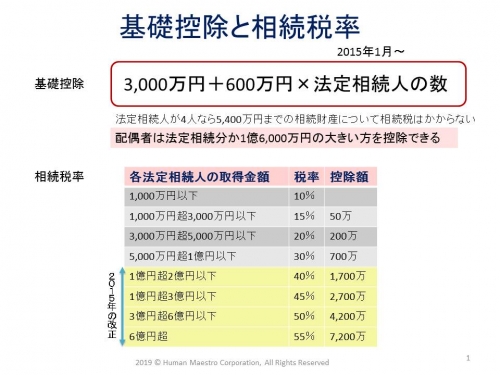

相続税には3,000万円+600万円×法定相続人の人数分の基礎控除(相続税の対象にならない財産額)があります。波平さんの法定相続人は4人なので、相続財産5,400万円まで相続税はかかりません。

ただし、特例には細かな要件もあるため、適用になるかどうかは必ず税務署や税理士に相談し、申告が必要です。基礎控除と相続税率、小規模宅地の特例の概要を図表にまとめましたので参考にしてください。

※参照:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

民法改正でフネさんは守られる?

フネさんが揉め事もなく自宅を相続できればよいのですが、子どもたちのうちの誰かが法定相続分の権利を主張すると、フネさん1/2、サザエさんとカツオ、ワカメがそれぞれ1/6ずつ波平さんの財産を相続することになります。

法定相続分

相続税の評価額で単純に計算すると、フネさんが7,500万円、子どもたちはそれぞれ2,500万円ずつとなります。波平さんの相続財産のうち1億2,500万円は自宅の土地の評価額であるため、2,500万円ずつ分けるのはむずかしい問題です。

もちろん相続人全員が同意すれば財産はどのように分けても問題ないのですが、法定相続分を主張されると、最悪フネさんとサザエさん一家が住んでいる自宅を売却して分けることになりかねません。分けたお金で住み替えをするのは高齢のフネさんにとってはとても大変なことです。

配偶者居住権

フネさんのような高齢の配偶者の住まいを守るために「配偶者居住権」を創設する民法改正が2018年7月に成立しました。2020年4月1日より施行される予定です。配偶者居住権とは、相続開始後に子どもたちが自宅を相続しても配偶者が引き続き無償で住むことができる権利で、配偶者の死亡と同時に消滅します。

たとえば、フネさんの自宅が古くて価値がなく、敷地を利用する権利だけを居住権として取得する場合で考えてみましょう。

土地の相続税評価額1億2,500万円のうち3,200万円をフネさんが敷地を利用する居住権、子どもたち3人は9,300万円の負担付所有権で相続したとします。

負担付所有権とは、本来1億2,500万円の価値のところ、フネさんが住む権利3,200万円分の負担が付いた所有権です。配偶者居住権の評価はフネさんの年齢や土地や建物の価値によって変わります。フネさんが所有権で相続すれば1億2,500万円の自宅が配偶者居住権であれば3,200万円で相続することができます。3,200万円であればフネさんがカツオやワカメに権利を主張されても自宅を売却する必要はなく、自宅に住み続ける権利が確保されます。

また、フネさんの法定相続分の財産は7,500万円ですので、居住権3,200万円プラス金融資産2,500万円も相続でき、フネさんの生活資金に充てることができます。

事例では配偶者居住権の割合をわかりやすくするためにおおよその額で行っています。配偶者居住権の詳しい計算方法については平成31年度税制改正大綱でご確認いただくか税理士、税務署でご確認ください。

フネさんの相続が発生したら?

フネさんの相続が発生したら、サザエさん一家の住まいはどうなるでしょう。ここでは、配偶者居住権は使わず、すべての財産を波平さんからフネさんが相続し、相続財産も変わらなかったものとして考えてみます。

サザエさんは、同居はしていてもカツオやワカメと同じ子どもという同じ立場です。フネさんの相続財産が1億5,000万円だとすると、カツオとワカメにも5,000万円ずつの相続権が発生します。しかし、1億5,000万円のうち1億2,500万円は自宅の土地ですので、カツオとワカメに権利を主張されると、自宅を売却して現金を3人で分ける、または土地を3分割して分ける、ということになりかねません。

サザエさん一家の土地は250平米と広いので、3分割ができないわけではありませんが、建物は3分割できません。結果的に自宅を取り壊して土地を3分割するか、売却して現金を3人で分けることになります。3人が合意するまで売却か、3分割かを決めることはできません。

また、波平さんの相続の時にフネさんが使った小規模宅地の特例は、サザエさんの相続分しか使うことができません。特例が使えないカツオとワカメは相続税の対象になりそうです。また、サザエさんも相続税の申告期限まで所有、居住していないと特例が使えなくなります。

サザエさん一家の相続対策は?

サザエさん一家の相続から、二世帯住宅で気を付けておきたいこと、準備しておくべきことが見えてきます。

サザエさん一家が今の家に住み続けるためには、公正証書遺言を準備するのも一つの方法です。公正証書遺言とは公証役場で公証人に作成してもらう遺言書のことです。

たとえばフネさんがすべての財産をサザエさんに相続するという遺言書を作成したとします。遺言書通りであればサザエさんが預貯金も含めた1億5,000万円すべてを相続します。しかし、もしカツオとワカメが自分の相続財産の権利を主張すると、遺言書があっても1/6の権利は残ります。

この権利を主張することを「遺留分の減殺請求」と言います。サザエさんが自宅に住み続けるには、2,500万円分の財産をカツオとワカメに渡さなくてはなりません。

フネさんが残した預貯金は2,500万円だとすると、残りの2,500万円をサザエさんが準備する、フネさんが被保険者となりカツオとワカメが受取人となる終身保険に加入しておく、などの対策が必要となります。

また、波平さんの相続発生前から一部財産を生前贈与の制度などを使い、フネさんやサザエさん、カツオやワカメに、またはそのまた次の世代のタラちゃんまで、非課税で贈与する制度や方法もあります。相続対策は早ければ早いほどさまざまな方法が考えられます。

まとめ

相続は起こってしまったら何も対策は取れません。サザエさん一家のように仲良し家族であっても、いざ相続が発生してほとんどの財産が価値が高い自宅だと、分割がしにくく揉め事の種になることが少なくありません。節税だけを考えるのではなく、住んでいる人がそのまま住み続けられるように、別居の家族に対しても不公平感がないように預貯金や保険など分けられる財産を準備するなど対策が必要です。そのためには、元気なうちから親子、兄弟でどう分けたいのかを、よく話し合っておきましょう。

話し合うには法律や税制といった専門的な知識が必要になります。小規模宅地の特例や生前贈与の制度など、毎年のように税制改正があり、確実に使うためには最新の知識を持った専門家の力が必要です。自己判断せず、対策に悩んだら、相続を得意分野とするファイナンシャル・プランナーを窓口として問題点を整理し、税理士や法律家など必要な専門家に連携してもらいましょう。「二世帯住宅なら節税になる」と部分的な利益を追求した結果、揉め事になっては大きな損失になってしまいます。家族が揉めないことこそがもっとも大きな経済的メリットであることを忘れないようにしましょう。

※「サザエさん」は財団法人長谷川町子美術館の登録商標です。

(最終更新日:2019.10.05)