資産運用はさまざまな金融商品を活用して行うことができますが、なかでも近年私たちにとって身近になってきているのが「投資信託」です。ただ、現在(2018年12月)、わが国に約6,000本以上ある公募株式投資信託(※1)は、どの金融機関からでも購入できるわけではありません。投資信託で資産運用する際の金融機関選びのコツを解説します。

投資信託が身近になったのは、多くの金融機関が取り扱っているから

現在、自分が投資信託で資産運用をしていなくても、投資信託という金融商品があることを知っている人は多いでしょう。私たちにとって投資信託が身近な存在になったのは、1998年に銀行の窓口による投資信託の販売が解禁されて以降です。それまでは証券会社など一部の金融機関のみで販売されていましたが、誰もが預貯金の口座を持っている銀行や郵便局、信用金庫、信用組合、農業共同組合などが次々と投資信託の販売に参入し、資産運用に縁がなかった人の目に触れる機会が多くなりました。

また、長期にわたって預貯金の超低金利が続いてきた影響もあり、元本保証でない投資信託を使って財産形成をしようとする人が増えてきました。2018年11月末には公募株式投資信託で運用されている金額(純資産総額)は過去最高の103.8兆円となり、2018年11月末時点の銀行等の販売残高シェア(ETF除く)は、43.6%となっています。(※1)

投資信託は、少額から運用ができることや、1本の商品の中に株式や債券など複数の銘柄や資産に分散投資をしてリスクを抑える効果があることなどから、投資初心者向けの金融商品と言われています。個人の資産運用を促進するために政府が2014年に導入したNISA(少額投資非課税制度)という優遇税制のおもな対象商品にもなっています。また、今や800万人に迫る加入者数(企業型、個人型含む ※2018年10月末)の確定拠出年金制度のおもな運用商品も投資信託です。

こうしたことから、現在、投資信託は、資産運用の代表的な金融商品として多くの人に認知されています。

取り扱っている投資信託の数が多い金融機関を選ぶ!

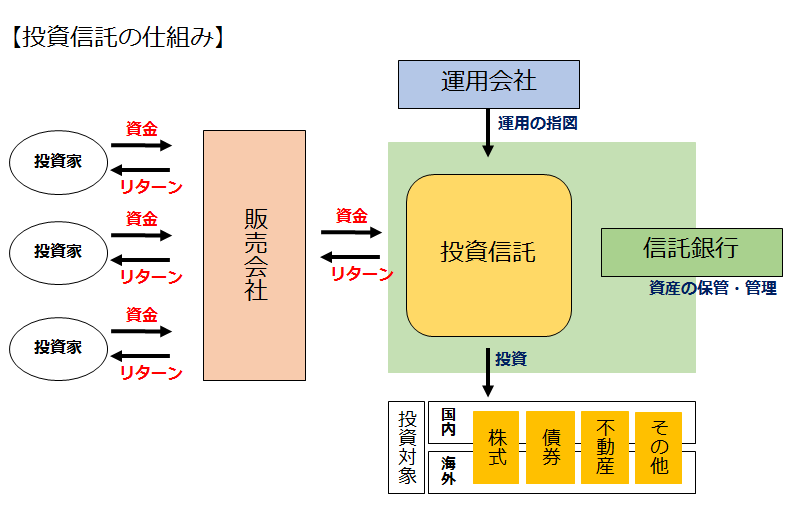

投資信託は「運用会社」で作られ、銀行や証券会社、郵便局、信用金庫などの「販売会社」を通して販売されます。「販売会社」が投資家から集めた運用資金は投資信託ごとにまとめられ、「信託銀行」が保管・管理します。「運用会社」は、集めたお金をどの資産にどういうやり方で投資するのかを「信託銀行」に指図します。

現在、投資信託は約6,000本ありますが、「運用会社」は2018年12月現在で103社(一般社団法人 投資信託協会 投資信託運用会社の数)、「販売会社」の数は実に1,000社以上もあります。

すべての「販売会社」がすべての投資信託の販売をしている訳ではありません。「販売会社」はそれぞれ自社の営業方針等に応じて、販売する投資信託を決めています。そのため、多くの投資信託を取り扱っている「販売会社」もあれば、限られた数の投資信託しか扱っていない「販売会社」もあります。また、複数の「販売会社」が同じ投資信託を取り扱っているケースも、1つの「販売会社」しか取り扱いがない投資信託もあります。

私たちが投資信託を購入するときに窓口になるのは「販売会社」ですが、「販売会社」を決めると、選択できる投資信託の数や種類が決まることになります。取り扱っている投資信託が少ない金融機関を「販売会社」に選んでしまうと、いざ運用をスタートしようとしたときに、選びたい投資信託がなくて困るかもしれません。運用をスタートしたときはよくても、将来運用の見直しをして、他の投資信託に切り替えようとした場合に、適当な投資信託が見つからない可能性もあります。

したがって、「販売会社」を選ぶときには、取り扱っている投資信託の数が多い金融機関を選んだほうが良さそうです。

手数料の安い金融機関を選ぶ!

投資信託の運用には「販売会社」、「運用会社」、「信託銀行」が関わっているため、投資家は、主に3種類のコストを負担しなければなりません。

【投資信託にかかる主なコスト】

| コストの種類 | 特徴等 |

| 購入時手数料 |

購入時に販売会社に直接支払う費用。申込金額の0~3%程度(税抜)を支払います。手数料率は販売会社が投資信託ごとに決めています。そのため、同じ投資信託でも販売会社によって手数料率が異なる場合があります。 購入時手数料が0%の投資信託を「ノーロード」と言います。 |

| 信託報酬 | 投資信託を保有している間、投資信託の保有額に応じて日々間接的に支払う費用。投資信託によって年率で0.1~2.0%程度(税抜き)の水準ですが、すべての投資信託にかかる費用です。 |

| 信託財産留保額 |

投資信託を購入または解約するときに差し引かれる費用。投資信託によって差し引かれるものと差し引かれないものがあらかじめ決まっています。 費用の水準は、購入または解約代金に対して0.1~0.3%程度です。 |

これらのコストは、投資信託の運用実績の良し悪しに関わらず投資家が負担しなければなりません。なかでも特に着目したいのが、「購入時手数料」と「信託報酬」です。「購入時手数料」については、ノーロードの投資信託の品揃えが多い販売会社や、同じ投資信託で他社よりも低い水準に設定している販売会社が、投資家にとって有利です。「信託報酬」は販売会社に関わらず投資信託ごとに決まっていますが、信託報酬が低い投資信託をたくさん取り扱っている販売会社を選ぶと、資産運用の選択肢が広がります。

「つみたてNISA」対象商品の取り扱いが多い金融機関を選ぶ?!

2018年からスタートした「つみたてNISA(少額投資非課税制度)」は、一定の条件の下、運用収益に税金がかからない税制優遇制度です。この制度で活用できる運用商品は、手数料が低水準、長期・積立・分散投資に適しているなど、金融庁が示した条件を満たしたものに限られています。2018年10月31日時点で、対象となる公募投資信託は162本だけです。この中には、「つみたてNISA」だけでなく、一般の運用で活用できる商品も含まれています。

※つみたてNISA対象商品(2018年10月31日時点)はこちら

販売会社選びの方法のひとつとして、「つみたてNISA」対象商品をたくさん取り扱っている金融機関を選ぶやり方もあります。自分が運用する投資信託を、約6,000本もの中から選ぶよりも、投資初心者をはじめ幅広い年代の方に利用しやすいと金融庁が認めた約160本の投資信託から選ぶほうが簡単です。

私たちは、投資信託で資産運用をしようとするときに、すでに預貯金の口座を開設している身近な金融機関を選びがちです。しかし、銀行や証券会社、郵便局、信用金庫などの販売会社によって取り扱っている投資信託の数や種類、コスト水準が異なることを考えると、自分の大切なお金を有利に運用できるように、あらかじめしっかりと吟味・検討して選びたいものです。

※1 参照:数字で見る投資信託:2018年11月末(一般社団法人投資信託協会)

(最終更新日:2019.10.05)