Q. 40代になると、そろそろ老後のことも気になります。とくにお金についてちゃんと考えておきたいタイミングです。老後に備えて、何をしておいたらよいのでしょうか。老後にかかるお金と今からできる準備について教えてください。(40代/男性/会社員)

Q. 40代になると、そろそろ老後のことも気になります。とくにお金についてちゃんと考えておきたいタイミングです。老後に備えて、何をしておいたらよいのでしょうか。老後にかかるお金と今からできる準備について教えてください。(40代/男性/会社員)

リタイア後の老後資金はいくら必要?

老後が気になっても働き盛りの40代ではなかなか老後の生活のイメージがつきにくいものです。そもそも何歳からが老後なのか、働き方も考え方も人それぞれです。とはいえ漠然と考えていても不安が増すばかり。ここでは世帯主が65歳以上のご夫婦の生活を参考にしてみましょう。

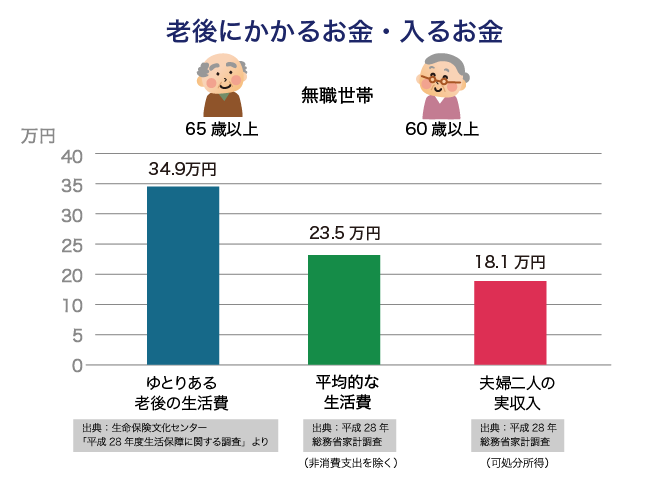

総務省の家計調査によると、世帯主が65歳以上の高齢無職世帯夫婦の、1ヶ月あたりの平均的な生活費は約23.5万円です。また、生命保険文化センターの調査によると「ゆとりある老後の生活を送るためにはいくら必要ですか?」と尋ねたところ、1ヶ月あたり34.9万円となっています。

これに対し、総務省家計調査による夫婦二人の公的年金などの実収入は、1ヶ月あたり平均で18.1万円となっており、平均的な生活を送るためでも毎月5.4万円、ゆとりある老後の生活を送ろうとすると16.8万円も取り崩すことになります。

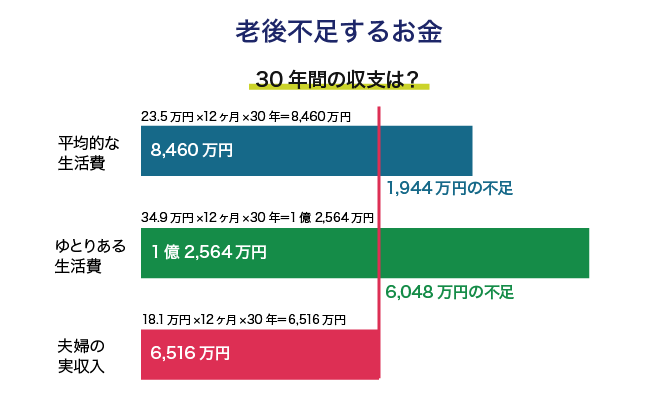

また、厚生労働省の簡易生命表によると男性の4人に1人、女性の2人に1人が90歳まで生きる時代です。65歳から30年間を老後の生活と考えると平均的な生活を送っても1,944万円、ゆとりある老後の生活を送ろうと思えばなんと6,048万円も老後資金が不足することになります。

老後になって実際に発生するお金の使い道

老後になると日常生活費以外にも準備しておきたいお金があります。1つは年齢とともにどうしてもかかってくる医療や介護のお金。もう1つはやはり年齢とともに古くなる住まいにかかるお金です。

どれも個人差がありいくらのお金がかかるとは言いがたいのですが、調査結果などから推定してみます。厚生労働省の調査※1 から、医療費の自己負担の状況は年間65歳から69歳で8.9万円(3割負担)、70歳から74歳(2割負担者)で7.1万円、75歳以上で7.4万円(1割と3割負担)となっています。この数字をもとに65歳から95歳までの医療費を計算すると277.7万円です。

※1 「患者負担について」平成27年11月20日厚生労働省保険局

介護にかかる費用は、生命保険文化センターの調査結果※2 によると平均の介護期間は4年11ヶ月、住宅改修や介護ベッドなどにかかる一時的な費用が80万円、毎月の介護費用が7.9万円となっています。毎月かかる7.9万円を4年11ヶ月分と一時的な費用の合計は554万円となります。

※2 生命保険文化センター 平成27年度「生命保険に関する全国実態調査」

65歳以降の1人分の介護と医療のお金で830万円がかかる計算です。2人では1,660万円という高額になりますが、年間7~9万円程度の医療費はなんとか家計費で納め、介護のお金を準備するとなると、住宅改修を1回としても2人では1,000万円程度準備しなくてはなりません。

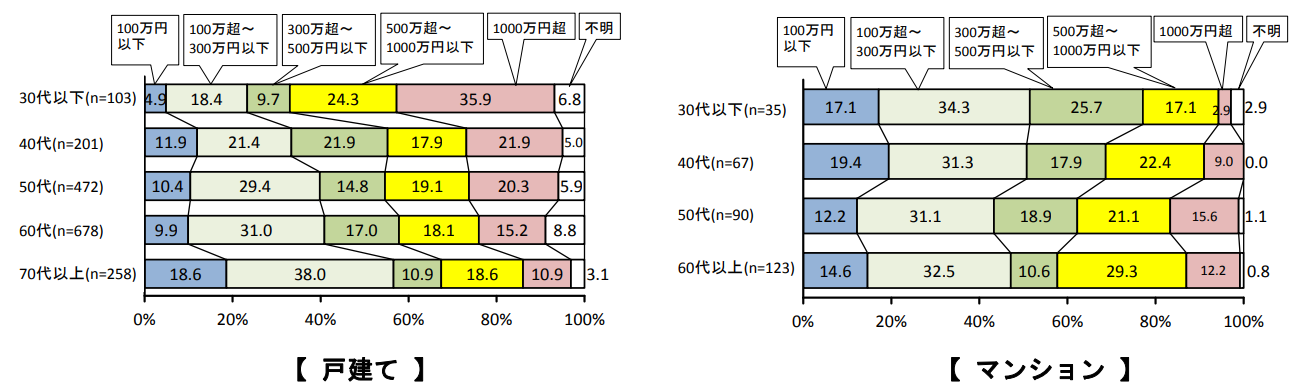

また、住まいにかかるお金はこれも人によって大きく違います。もし、老後に外壁や屋根、水回りの設備交換などを行うと100万円単位のお金がかかります。一般社団法人住宅リフォーム推進協議会の調査※3では、一戸建てのリフォームを行った場合の費用は、300万円以内が60代では約40%、70代以上では約56%と割合としては多くなっています。しかし、70代以上でも500万円以上のリフォームを行う人が約30%います。住宅の状況によりますが、できるだけ自宅で過ごしたいと考えるなら300~500万円程度のリフォーム資金は準備する必要があると言えるでしょう。

※3 平成27年度第13回住宅リフォーム実例調査(一般社団法人住宅リフォーム推進協議会)

不安を解消するために今からできる準備とは

以上のことから、日常生活で不足するお金約1,944万円と介護や医療のお金を2人分で1,000万円、リフォームのお金を300万円~500万円とすると、平均的な生活を送るためにも3,000万円を超える老後資金の準備が必要になります。

3,000万円ものお金を一朝一夕に貯めることはできません。老後資金の礎になる国民年金や厚生年金といった公的年金の予想額がいくらになるのか、年金定期便やねんきんネットで調べておきましょう。その他、会社の退職金の制度など、ベースになるお金を知っておくことが重要です。そのうえで足りないお金は今すぐ毎月積み立てを始めなくてはなりません。

老後資金を貯めるための代表的な制度には個人型確定拠出年金(iDeCo)※4 があります。会社の退職金の制度や働き方により毎月の掛金は1.2万円から6.8万円です。専業主婦でも毎月23,000円まで積み立てることが可能です。手数料や商品のラインアップを比べてiDeCoを取り扱う自分に合った金融機関を選び、口座を開設します。掛金の上限以内で毎月自分が決めた掛金をiDeCoの口座に拠出します。iDeCoで積み立てる掛金、運用して得られる収益に対しては住民税や所得税がかかりません。60歳以降年金や一時金で受け取る時にも税制上有利に受け取ることができる制度です。

※4 iDeCo公式サイト

節税の効果が大きいiDeCoの制度ですが、注意点もあります。口座のお金は60歳まで原則引き出すことができないこと、定期預金や保険商品など安全性が高い商品だけでなく、投資信託を組み合わせて積み立てると、運用の結果次第では元本割れする可能性もあることです。

しかし、税制優遇を受けながら長期間少額ずつの積み立てを行うことで、効果的にお金を増やせる可能性があります。時間だけでなく商品のラインアップの中から国内外の債券や株式などに分散投資を行うことで、リスクを安定させた運用を行うことができます。

また、年間40万円まで20年間運用収益について非課税となるつみたてNISAの制度を利用する方法も効果的です。つみたてNISAは手数料や運用実績などから金融庁が認めた投資信託と上場投資信託(ETF)から自分に合った商品を選んで運用します。iDeCoとの一番大きな違いは、いつでも売却可能なことです。もし教育資金でそのお金を使いたい、といった時には制限なく売却できます。最長20年間積み立てるため、やはり値動きの違う商品を分散投資し、リスクを軽減しながら運用していきましょう。

iDeCoやつみたてNISAについてもっと知りたい方は下記記事もご覧ください。

(参考記事:税制優遇を受けながらお金を増やす方法 「確定拠出年金」と「NISA」活用術)

なお、今回の老後資金についての試算等は、あくまで調査やアンケート調査の結果に基づいて考えてみた数字です。自分の場合どうなのかということは、今後の収支や老後に送りたい生活によって大きく異なります。実際さまざまな家計を見ていくとご夫婦で20万円でもゆとりを持って貯蓄ができる方もいれば、100万円あっても貯蓄できない方もいます。40代、50代は収入もアップし支出も大きくなりがちな世代です。夫婦2人になった時、広げ過ぎた財布のまま老後の生活に突入して70代で老後破綻ということがないように、将来の年金収入で日常の生活が送れる家計を40代から作っておくことも大切です。

【参考サイト】

2017年総務省家計調査

公益社団法人生命保険文化センター「生活保障に関する調査」/平成28年

平成28年厚生労働省簡易生命表の概況