「無謀な住宅ローンを組みたい」という人はいないでしょう。しかし、本人の意思と関係なく、結果的に無謀な住宅ローン借り入れになってしまう可能性はおおいにあります。住宅ローンは返済期間が長いため、思わぬ収入減や返済苦に陥ることがあるからです。住宅ローン借り入れで後悔しないために気をつけるべきポイントはどこにあるのでしょうか? 年収別に「無謀度」をシミュレーションして検討してみました。

無謀な住宅ローンとは? 無謀なローンは老後破綻を招く?

無謀な住宅ローンとはどういったものでしょうか。ファイナンシャル・プランナーとして、住宅ローン返済について、多くの相談を受けてきた筆者は、一見問題ないような借り入れなのに、実は無謀な住宅ローン借り入れであった、という例をいくつも見てきました。それらは主に、将来の家計の変化を見逃しているために起こる認識の相違でした。たとえば以下のような事例です。

<ケース1> 教育費の増加を甘く見ていた

子どもがいる場合、教育の負担は年々増加します。その増加を見込んで、余裕のある返済プランを立てておかないと、教育費の負担が増えるにつれ、住宅ローンと教育費の両立が難しくなっていきます。

<ケース2> 定年後の返済計画がずさんだった

定年時に残った住宅ローンは貯蓄や退職金で一括返済すればいい、という考え方は危険です。貯蓄や退職金が想定外に少ないということや、公的年金の受給年齢が引き上げられる可能性もあります。

借り入れ当初は決して無理のない返済額だったとしても、上記のような理由から、その額が重い負担になってしまうことは多いです。そういった事態を避けるためには、当初から余裕をもった借り入れを行うことが大切です。借入額に余裕を持たせるには「いくらの家なら買えるのか?」という見極めを慎重に行うことはもちろん、頭金を活用して借入額を調整することも有効です。

頭金は必要性ないってホント?

近年は低金利化が進んでいるため、「頭金は必要ない」ということも言われるようになりました。これは、頭金を入れる目的の一つに、「借入額を圧縮して、毎月の返済額を減らし、返済比率を下げる」という点があるからでしょう。確かに、借入額が多ければ多いほど利息負担が重く、総返済額が増えるということになります。

金利が高い時期には、利息負担が軽減されるのは大きなメリットでした。しかし、低金利の現在では、利息負担そのものが、そう大きくありません。そのため、「借入額は多くていい」「金利が低いから頭金は必要ない」ということが言われているのでしょう。

ですが、借り入れをする際に最も大切なことは、「確実に返済できる金額」を借りることです。そう考えると、頭金の本来の目的は、金利負担を軽減することよりも、「借入額を圧縮する」ことであるとお分かりいただけるでしょう。

低金利時代だからといって、「頭金は必要ない」ということではなく、金利が高かった時期よりは、頭金の必要性が薄くなったといった程度に考えておきべきではないでしょうか。

やや極端な意見に流されず、本来の目的に沿って頭金の額をしっかり考えていきましょう。

頭金なしで住宅ローンを組むのは無謀なの?

上では頭金の必要性についてお話ししましたが、フルローンの借り入れが認知されつつあるのも確かです。頭金なしで住宅ローンを組むのは本当に無謀なのでしょうか?

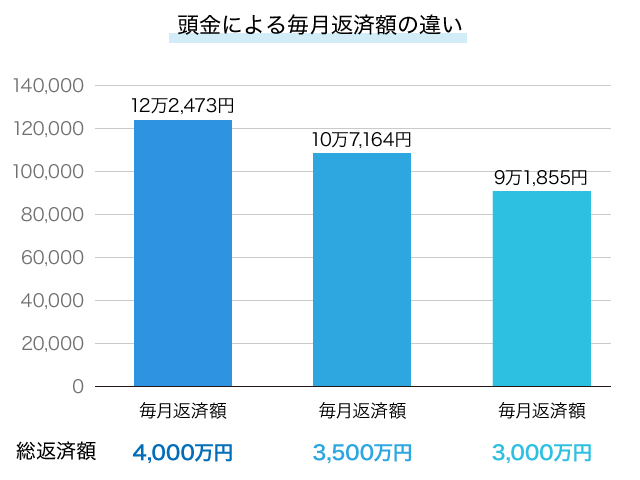

4,000万円の住宅を購入するとして、「頭金がゼロ」、「500万円」、「1,000万円」の場合に分けて、総返済額などを比較してみましょう。

【前提条件】物件価格:4,000万円 / 借入条件:金利1.5%、全期間固定型、35年返済、ボーナス払いなし

<頭金別返済額比較>

| 頭金ゼロ(借入額4,000万円) | 頭金500万円(借入額3,500万円) | 頭金1,000万円(借入額3,000万円) | |

| 毎月返済額 | 12万2,473円 | 10万7,164円 | 9万1,855円 |

| 総返済額 | 5,143万8,816円 | 4,500万8,880円 | 3,857万9,100円 |

| 総返済額のうちの利息額 | 約1,144万円 | 約1,000万円 | 約858万円 |

※住宅ローンシミュレーション:住宅金融支援機構【フラット35】より

総返済額や金利負担が大きく異なることがわかります。ただ、借入額が異なるので、総返済額が違うのは当然ですから、ここでは毎月の返済額に注目してみましょう。

上のグラフから、毎月返済額が数万円単位で異なることがわかります。たとえば3,000万円と3,500万円の借り入れの場合、毎月返済額の差額は約1万5,000円です。この額を、小さいと見るか大きいと見るかは人それぞれですが、返済に余裕がなければ大きな差になるでしょう。

当初は楽に返済できていたとしても、教育費の負担が苦しい時期はこの1万5,000円が返済の命運を分けることにもなりかねません。頭金がないことが必ずしも無謀な借り入れ、というわけではありませんが、余裕のある返済額であるかを慎重に見極める必要があります。

頭金によって金利優遇が受けられることも

実は、頭金にはその他の効果もあります。たとえば、「融資比率が購入物件の9割以下の場合、金利が優遇されること」があります。他にも、「頭金を入れることで返済期間を短く設定する」という手段を取ることもできます。

実は、【フラット35】の場合は、借入期間が20年未満の場合は金利が優遇されます。「金利優遇で余裕ができた分は繰上返済する」「定年前の完済を目指して借入期間を20年とする」など、頭金を入れることで返済プランの選択肢も広がります。

なお、住宅ローン控除は借入額が大きいほど還付額が大きくなりますが、ここでは考慮しません。支払った所得税が上限であるので、「借入額の増加=控除額の増加」ではないからです。

3,000万円を借りた場合の「年収別・無謀度」は?

無謀な住宅ローン借り入れかどうかを判断するには、収入に対する借入額の割合に着目することも大切です。収入に対する返済金の割合を「返済負担率」といい、住宅ローンの審査でもチェックされる項目です。この比率が低いほど、返済の負担は軽くなります。

そこで、3,000万円を借り入れた場合の返済負担率を、年収別にシミュレーションして、その無謀度を判定してみましょう。ここでは固定資産税20万円を住居費として返済額に加えて考えることとします。また、借り入れする人の年齢や子どもの人数、年齢等については、ここでは設定していませんが、住宅ローンを支払いながら教育費の負担をまかなえるかという視点から無謀度を判定していきます。

なお、実際にシミュレーションをする場合は、生活費の他、教育費などの支出も含めて家計の収支を考える必要がありますので、これは簡易的な判定と考えてください。

【前提条件】借入額:3,000万円 / 借入条件:金利1.5%、全期間固定型、35年返済、ボーナス払いなし

| 毎月返済額 | 9万1,855円 |

| 年間返済額 | 約110.2万円 |

| 固定資産税+年間返済額 | 約130.2万円 |

| 年収 | 返済負担率(固定資産税額含む) |

| 400万円 | 27.5%(32.5%) |

| 600万円 | 18.3%(21.7%) |

| 800万円 | 13.7%(16.2%) |

<ケース1> 年収400万円の場合 無謀度:かなり高い

年収400万円で年間返済額が約110.2万円。そこに固定資産税も年間20万円加えると、「返済負担率」が32.5%とかなり高めになります。これでは学費の負担が軽い返済当初でも、生活費をかなり抑えないとマイナスとなってしまいます。

<ケース2> 年収600万円の場合 無謀度:普通

「返済負担率」が21.7%まで下がります。毎月の返済は余裕があり、一般的な生活であれば教育費との両立・住宅ローンの返済は問題なさそうです。ただし、老後の生活はやや注意が必要です。たとえば住宅ローン完済後に数千万円かけて家を建て直すような場合は老後資金が枯渇してしまいます。退職金の額にもよりますが、老後資金を貯める意識を持って返済していきたいです。

<ケース3> 年収800万円の場合 無謀度:低い

「返済負担率」が16.2%とかなり余裕ができます。華美な生活をしたり、過度な趣味を持ったりしなければ完済は問題なく、老後資金も十分に用意できそうです。

無謀な住宅ローンで後悔しないために

年収400万円の世帯はかなり厳しい結果になりました。しかし、返済が厳しい世帯こそ、頭金を貯めておくことで無謀度を抑えることができます。当然、物件価格そのものを低くすることも有効な手段です。

ここで注意したいのは、「世帯収入の高さと住宅の購入金額は必ずしも比例しない」点です。言い換えれば、「世帯収入が高いからといって、高い住宅を購入できるわけではない」ということです。なぜなら、同じ収入がある家庭でも、生活費、子どもの数、定年までの年数により、適切な借入額が変わってくるからです。

先のシミュレーションも、あくまで参考値となります。本当に大切なのは、ご自分の状況に合わせ、長期的な視点の返済プランを立てることです

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国に店舗を展開中