住宅ローンの返済は最長35年と長期にわたります。返済期間中に万が一、離職による大幅な収入減などで返済が難しくなったらどうなるのでしょうか。また、返済不能になる前にどんな対応策があるのでしょうか。

滞納6カ月でマイホーム売却、返済ができなくなったら

住宅ローンの返済は、一般的に20年以上あるいは30年以上にもわたる長期返済になります。この間には子供が生まれて家族が増えたり、親の介護が必要になったり、定年退職を迎えたりなど、生活環境に変化が生じることも多いでしょう。

場合によっては、勤務先が倒産して失業したり、病気で長期間働けなくなる事態に見舞われることもあります。もし、住宅ローンの返済ができなくなったら、どうなるのでしょうか。

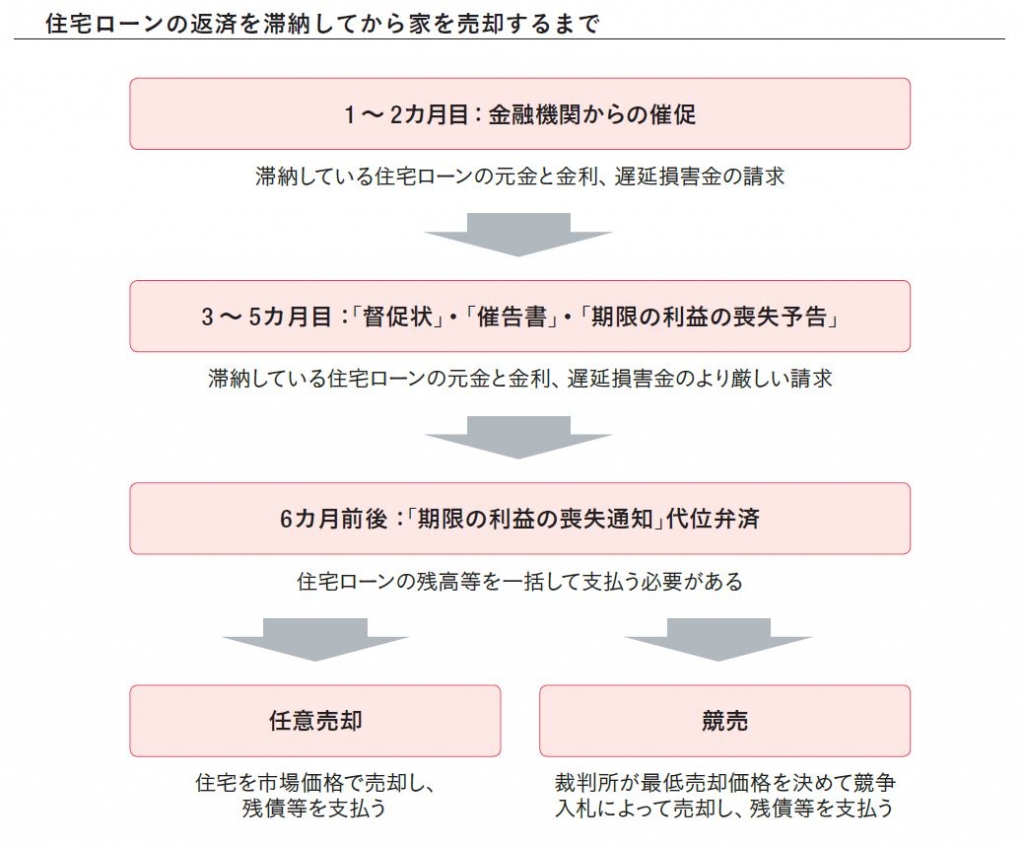

金融機関によって異なりますが、住宅ローンの返済が滞って1~2ヶ月目は、金融機関から電話や請求書で返済の催促が行われます。それでも返済できず、3~5ヶ月目になると「督促状」や「催告書」など、滞納している返済金の支払いを強く求める書類が届きます。

その後も支払うことができず、放置してしまうと、残った住宅ローンの残高を一括して支払うことが求められます(期限の利益の喪失予告)。

そして滞納が6ヶ月程度続くと、期限の利益の喪失が通知され、住宅ローン残高の一括返済が請求されます。

この段階で金融機関は、保証会社に住宅ローン残高の一括請求をし、保証会社等は住宅ローンを借りている人に代わって残高を支払います。このことを「代位弁済」といいます。このあと一定期間が過ぎると、債権は金融機関から保証会社に移り、住宅ローンを借りた人は保証会社から強く返済を迫られます。

任意売却か競売か返済できないときの返し方

それでも返済できない場合は、住宅を売却し、その代金でローン残高を一括返済することになりますが、売却の方法には「任意売却」と「競売」の2通りがあります。

「任意売却」とは、金融機関の合意を得て、自宅を時価で売却する方法です。一方「競売」は、住宅に抵当権を設定した金融機関(債権者)の依頼により裁判所が最低売却価格を決めて競争入札で売却する方法です。

競売の入札が始まる前までであれば、任意売却を選択することができます。競売での落札価格は相場価格の5~7割程度の価格になることが多いため、競売よりも任意売却のほうが有利になります。

滞納する前にいち早く相談を

どうしても返済が難しくなりそうなときは、滞納する前に借りた金融機関に早めに相談するようにしましょう。金融機関によっても対応は異なりますが、毎月の返済額の軽減や返済期間等を変更するなど、借入条件を変えることで、当面の負担を軽くしてもらえる場合があります。

もし【フラット35】を利用している場合は、どの金融機関から借りていても一定のサポートを受けることができます。

【フラット35】の返済方法変更の種類

| 家計の状況等 | 条件変更の内容 | 具体的内容・注意点等 |

| 収入が大幅に減って、返済が大変になった | 返済期間の延長 |

・最長15年の延長が可能 ・最長3年の据え置き期間の設定(元金部分の返済停止) ※毎月の返済額は減るが総返済額は増える |

| しばらくの間、返済額を減らして負担を小さくしたい | 一定期間の返済額の軽減 |

・据え置き期間の金利引き下げ ※減額期間終了後、毎月返済額は増える ※総返済額も増える |

| ボーナス返済が負担になっている | ボーナス返済分の返済額の変更 | ・毎月、ボーナス返済額の内訳変更 |

| ボーナス返済の取りやめ |

※上表の返済方法の変更には、収入や返済が困難になった理由など、一定の条件を満たす必要があります。また、手数料がかかるものもあります。

ただ、借入条件の変更に伴う負担軽減は当面の措置であり、返済免除になるわけではありません。返済の目途がまったく立たない場合には”自己破産”などの対応が必要になる可能性もあります。

団信の疾病保障特約の活用も検討する

住宅ローンを借りるときには、その後のライフプランを立てて、将来のライフイベントにどの程度のお金がかかるかをしっかり見積もり、それらの支出があっても住宅ローンの返済が順調に進んでいくように、まずは無理のない範囲で住宅ローンを組みたいものです。

子どもの教育費や、旅行、レジャー、自動車購入などの無計画な支出が原因で、住宅ローンの返済が困難にならないようにしなければなりません。

また、返済中に自分に万が一の事態が起こったときの備えとして、多くの方が加入するのが団体信用生命保険(団信)です。これにより、返済中に住宅ローン契約者が死亡・高度障害状態になった場合、支払われる保険金でローン残高が全額返済されます。また、団信に疾病保障を付けると、3大疾病(がん、急性心筋梗塞、脳卒中)やその他の生活習慣病にかかった場合、一定の条件のもとに住宅ローンの返済の一部あるいは全部が免除になります。なお、疾病保障は金融機関によって保障内容や保険金などの支払い条件が異なりますので、あらかじめ確認が必要です。疾病保障を付けると、別途保険料の支払いが必要になったり、住宅ローン金利が上乗せになって返済負担がアップしますが、病気によって収入が大幅に減ったときの不安を和らげることができます。

住宅ローンを組んだあとも豊かで安らかな暮らしを送るためには、夢や希望の実現に支障をきたさない現実的なプランを立てること、さらには、万が一の事態が発生したときのリスク対応にも配慮しておくことが大切です。

【ARUHI】全国140以上の店舗で住宅ローン無料相談受付中>>

(最終更新日:2021.04.27)