「年末の住宅ローン残高の1%」の税金が軽減されるという「住宅ローン控除」。今年住宅を購入された方などは「いくら税金が安くなるのか」が気になりますよね。2016年に居住を開始した場合、各年の最大控除限度額は40万円ですが、実際の控除額は、住宅ローン残高だけでなく、収入や家族構成などでも違ってきます。住宅ローン控除額やその計算方法を確認してみましょう。

住宅ローン控除とは

はじめに、住宅ローン控除制度について簡単に解説しておきましょう。住宅ローン控除制度(住宅借入金等特別控除制度)とは、一定の条件を満たして住宅の新築・購入・増改築等を行った場合に、その年から10年間、毎年年末の住宅ローンの借入残高の1%が所得税や住民税から税額控除される制度です。税額控除とは、本来納めるべき税金の額から直接、減税額が差し引かれるもので、納税額そのものを減らすことができます。所得税のベースになる所得から経費などが差し引かれる所得控除よりも、より大きな減税効果が得られます。また、住宅ローン控除を受けても固定資産税が減税されることはありません。

一般の住宅の場合、表1のように、10年間で最大で400万円の税金が軽減されることになります。購入する住宅が「認定長期優良住宅」「認定低炭素住宅」の場合には、認定住宅の特例が受けられて、控除額が大きくなります。

<表1:住宅ローン控除の控除額(入居日が平成26年4月1日~平成31年6月30日の場合>

| 控除率 | 控除期間 | 住宅ローンの 年末残高の限度額 |

各年の控除限度額 | 10年間の 最大控除額 |

|

| 一般住宅 | 1% | 10年 | 4,000万円 | 40万円 | 400万円 |

| 認定住宅 | 5,000万円 | 50万円 | 500万円 |

<表2:住宅ローン控除を受けるためのおもな条件>

| 新築住宅の場合 | ・この控除を受ける年の合計所得金額が、3,000万円以下であること ・新築または取得日から6ヶ月以内に入居し、引き続き居住していること ・家屋の床面積が50㎡以上であること ・床面積の2分の1以上が専ら自己の居住の用に供されるものであること ・ローン返済期間が10年以上あり、分割して返済すること ・民間の金融機関や住宅金融支援機構の住宅ローン等を利用していること |

||||

| 中古住宅の場合 | 上記新築住宅の条件の他に ・建築後使用されたことのある家屋であること ・次のいずれかにあてはまる家屋であること (a)築20年以内(マンション等の耐火建築物については25年) (b)取得の日前2年以内に、地震に対する安全上必要な構造方法に関する技術的基準に適合するものであると証明されたもの(耐震住宅)であること (c) (a)(b)以外の家屋で、その家屋の取得の日までに耐震改修を行うことについて申請し、かつ、居住日までにその耐震改修により家屋が(b)の基準に適当することが証明されたもの(要耐震改修住宅)であること |

||||

※参考:【フラット35】HP 住宅ローン控除制度(平成28年10月現在)、平成28年度版 暮らしの税情報 マイホームを持ったとき1

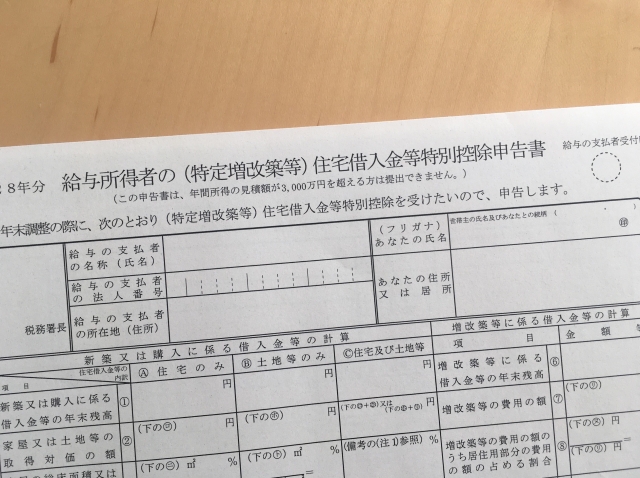

住宅ローン控除の適用を受けるためには、確定申告が必要です。ただし、会社員などの給与所得者の場合は、初めて住宅ローン控除を受ける年のみ確定申告が必要で、2年目以降は、会社の年末調整で控除が受けられる仕組みになっています。

なお、個人住民税の住宅ローン控除の適用のための市区町村への申告は必要ありません。所得税の確定申告で住宅ローン控除についての手続きも行っていれば、市町村で住宅ローン控除の計算に必要な情報が把握され、控除が行われます。

<初めて住宅ローン控除を受ける年の確定申告の際の必要書類の例>

・確定申告書

・(特定増改築等)住宅借入金等特別控除額の計算明細書

・住民票の写し

・住宅取得資金に関わる借入金の年末残高等証明書

・家屋・土地等の登記事項証明書

・不動産売買契約書(請負契約書)の写し

・認定住宅の特例を受ける場合は、認定住宅であることを証明する書類

・源泉徴収票

※入居年月日や対象となる住宅の違いによって、必要書類は異なります。詳細は税務署にご確認ください

住宅ローン控除額の計算方法

では、住宅ローン控除額を計算してみましょう。住宅ローン控除額は「年末の住宅ローン残高の1%」で、その金額が所得税から差し引かれます。各年の最大控除額は40万円(一般住宅の場合)となっており、所得税で控除しきれなかった金額がある場合は、翌年度の個人住民税から差し引かれます(平成21年~平成31年6月30日までの間に居住した場合)。

ただし、住民税から控除される金額には限度があり、「前年分の所得税の課税総所得金額等の7%(136,500円を限度)までとなります(居住年が平成26年から平成31年6月30日で、住宅の取得費用に含まれる消費税額が8%または10%の場合)。

では、会社員の方がマンションを購入し、住宅ローン控除を受ける場合を例として計算してみましょう。

【例1:夫婦二人暮らしのAさんの場合】

家族:妻(専業主婦)

平成28年1月に3,000万円の住宅ローンを銀行から借りてマンションを購入

平成28年末のローン残高:2,900万円

平成28年の収入680万円(給与収入のみ)、 課税総所得金額:308万円、所得税:21万円

平成29年度の住民税:33万円

1)まず、住宅ローン控除額を計算します。

2,900万円(年末残高)×1%(控除率)=29万円

2)所得税から控除できる額を求めます。

控除できる金額は、もともとの所得税額が限度となるので、21万円となります。

21万円(所得税額)-29万円=▲8万円 となるので、控除できない8万円は住民税から控除することになります。

3)住民税から控除できる額を求めます。

住民税からの控除額は、次の[1][2]のうち、少ない方になります。

[1]住民税の控除限度額:308万円(課税総所得金額)×7%=21万5,600円 ですが、13万6,500円が限度とされているので、13万6,500円となります。

[2]所得税で控除しきれなかった金額:8万円

[1]>[2]なので、この例では8万円を住民税から控除できます。

∴控除できる所得税・住民税の合計額は、21万円+8万円=29万円となります。

この例では、所得税と住民税を合わせて、算出した控除額全額が控除できましたが、収入や家族構成などによっては、算出した控除額を税金から控除しきれない場合もあります。Aさんと収入額が同じでローンの借入額や借入時期も同じですが、家族構成の異なるBさんの場合と比較してみましょう。Bさんには大学生と高校生の子どもが二人いるので、Aさんよりも所得税や住民税が少なくなっています。

【例2:4人家族のBさんの場合】

家族:妻(専業主婦)、長男(19歳)、長女(16歳)

平成28年1月に3,000万円の住宅ローンを銀行から借りてマンションを購入

平成28年末のローン残高:2,900万円

平成28年の収入680万円(給与収入のみ)、 課税総所得金額:207万円、所得税:11万円

平成29年度の住民税:25万円

1)住宅ローン控除額は、Aさんと同じように29万円です。

2,900万円(年末残高)×1%(控除率)=29万円

2)所得税から控除できる額は、もともとの所得税額が限度となるので、11万円となります。

11万円(所得税額)-29万円=▲18万円 となるので、控除できない18万円は住民税から控除することになります。

3)住民税から控除できる額を求めます。

住民税からの控除額は、次の[1][2]のうち、少ない方になります。

[1]住民税の控除限度額:207万円×7%=14万4,900円 ですが、13万6,500円が限度とされているので、13万6,500円となります。

[2]所得税で控除しきれなかった金額:18万円

[1]<[2]なので、住民税から控除できるのは13万6,500円です。

∴控除できる所得税・住民税の合計額は、11万円+13万5,000円=24万5,000円となります。

すまい給付金のチェックもしよう

このように、扶養控除の対象となる家族が多い場合や収入が少ない場合などは、もともとの控除対象である所得税・住民税の額が少ないので、住宅ローン控除によって実際に税金から控除できる金額(控除可能額)は「年末のローン残高の1%」の金額よりも少なくなる場合もあります。「年末のローン残高の1%」は必ず控除できる金額ではないのです。年収が少なめで、住宅ローン控除の恩恵はあまり受けられない人を対象にした「すまい給付金」という制度もあります。給付金の額については、すまい給付金のホームページ内にあるシミュレーションページを参考になさってください。( http://sumai-kyufu.jp/simulation/kantan/ )

また、住宅ローン控除を受け始めたはじめの頃は控除額が多いご家庭も、返済が進めば控除対象となるローン残高が少なくなり、控除額も減っていきます。「思ったよりも、税金が安くならない」と思われる方も多いようです。また、繰り上げ返済をして返済期間が10年を切ってしまうと住宅ローン控除を受けることはできなくなるため、控除期間が10年より短くなる場合あります。我が家の所得税や住民税の金額を再確認した上で、控除額を計算してみましょう。

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国に店舗を展開中