近年は、住宅価格が高騰しているといった報道が多く見られます。また、日本銀行のマイナス金利政策解除などの話題も気になるところです。住宅の購入環境が変化しているなか、いまは「買い時」なのでしょうか? データなどを基に考えてみましょう。

今の住宅市況はどうなっている?

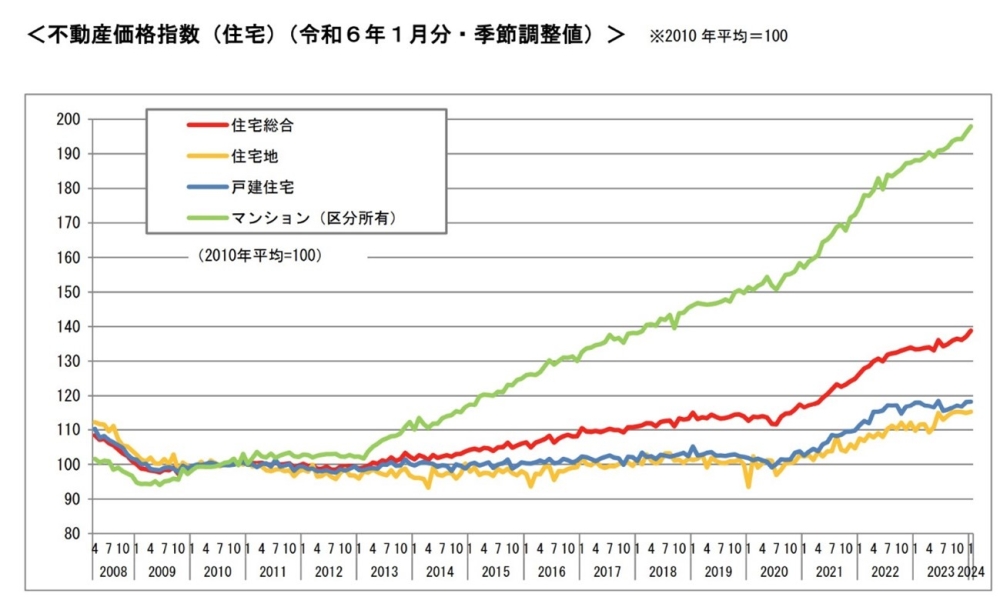

まず、「住宅価格は上がり続けているのか」について考えていきましょう。一口に住宅と言っても、さまざまな種類があります。全国の不動産の価格動向が分かる、国土交通省の「不動産価格指数」で確認しましょう。

ポイントは「マンションと戸建てでは、価格の動向は異なっている」ことです。

まず、青色の戸建ての動向を見ましょう。戸建ては、実際に家族が住むために買われるものなので、需要が一定で需給バランスが取れていたことから、長年価格が安定していました。ただ、コロナ禍で住まいの広さを求める志向が強まったこと、マンションの価格上昇で戸建て志向が強まったことから、価格は上昇しました。それも2022年以降はおおむね横ばいとなっています。

次に、緑色のマンションを見ると、アベノミクスによる低金利政策がとられて以降、価格が上がり続けています。マンションの中でも都心部では、実際に住む人だけでなく、投資目的の購入も増えているため、需要が落ちていないからです。

このように、住宅の中でも戸建ては横ばいに移行していますが、マンションは上昇継続といった違いがあるのです。

新築マンションと中古マンションの価格動向は?

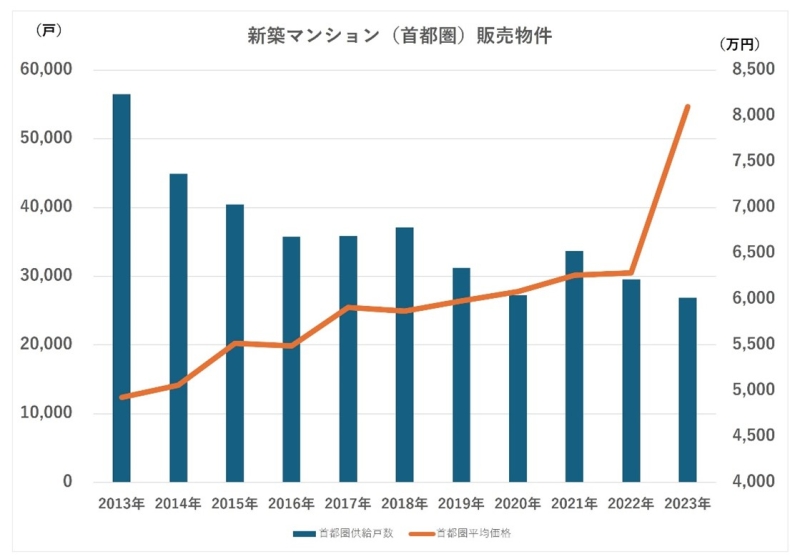

では、マンションに関する市況を少し詳しく見ていくことにしましょう。まず、新築マンションについて。グラフは、不動産経済研究所のデータから首都圏の平均価格と供給戸数の推移を抜粋したものです。

首都圏の新築マンションの平均価格は上がり続けていますが、これは供給戸数が減少していることも影響しています。売れる見込みの高いエリアに絞って供給することで、価格を上げても需要がついてくることも、価格が下がらない要因になっています。

なお、2023年の平均価格が前年の6,288万円から8,101万円に急騰していますが、これには特別な事情があります。2023年の供給戸数2万6,886戸中、億ションが4,174戸を占めています。特に、最も狭い29.34平方メートルでも1億超えで、最高額は45億円という「三田ガーデンヒルズ」が1期全体で約700戸を販売したことが大きく影響して、平均価格を一段と引き上げたからです。

都心部の外側、たとえば埼玉県の2023年の平均価格を見ると前年より下がっていますから、必ずしも新築マンションすべての価格が上がり続けているわけではないのです。

ただし、新築マンションの価格は今後下がるとは言いづらい状況です。3月に公表された公示地価を見ても上昇が指摘されましたが、マンション用地の価格は上がっています。建築費用も上がっています。特に、人手不足による価格上昇は、2024年問題が拍車をかけることになります。

新築マンションと中古マンションの価格動向は?

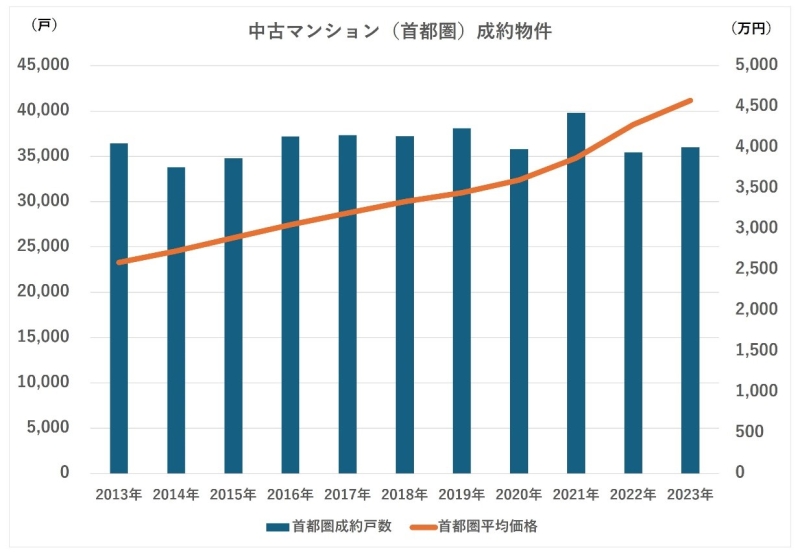

次に、中古マンションを見ていきましょう。グラフは、東日本不動産流通機構(東日本レインズ)の成約物件のデータから首都圏の中古マンションの平均価格と成約戸数の推移を抜粋したものです。

首都圏で成約した中古マンションの戸数を見ると、新築マンションと比べると安定していることが分かります。

一方、中古マンションの平均価格は、価格が高くなって新築マンションが買いづらくなった層の需要を取り込んできたこともあり、新築マンションの上昇につれて上昇しています。また、成約件数が多いのは都心部なのですが、都心部の価格上昇が平均を引き上げている状況も、新築マンションと同様です。

その上昇率を見ると、2023年の平均価格は4,575万円で対前年7.0%アップでしたが、前年の平均価格(4,276万円)が対前年10.5%アップだったことと比べると、やや上昇率が小さくなっています。今後上昇率が縮小していくか、注目したい点です。

このように、都心部ではマンションの価格はまだ上がる可能性が高いですが、エリアによる違いも出ています。一方で、マンションの価格が下がる要因はあまり見られません。となると、住宅市況から見て、2024年は買い時と考えてよいでしょう。

住宅ローンの金利は上がる?

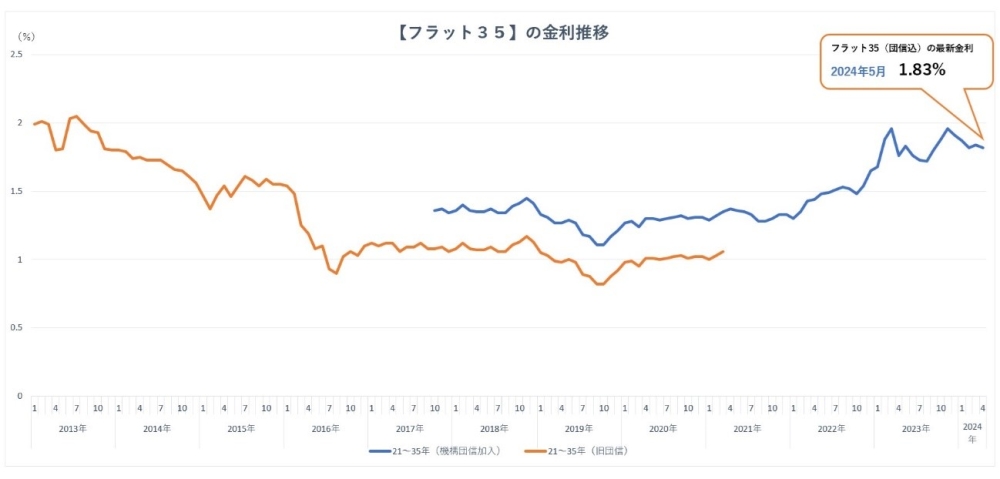

住宅ローンの金利動向は、買い時に大きく影響してきます。まず、住宅ローンの金利推移を見ていきましょう。グラフは、ARUHI住宅ローンの【フラット35】の金利推移です。団体信用生命保険料を金利に含むのが一般的ですが、【フラット35】も2017年10月から含まれるようになりました。保険料別途支払いの金利が赤、保険料込みの金利が青のグラフです。

アベノミクスによる低金利政策がとられて以降、住宅ローンの金利も低金利を維持していきました。ところが、欧米諸国は利上げに舵を切っていることもあり、日本への金利上昇圧力が高まってきました。こうした経済全体の動きを反映しやすい長期固定型のローンは、上がり下がりを繰り返しながら徐々に上がっています。

そこへ来て、日本銀行がマイナス金利を解除しました。同時に、日本銀行が金利の調整を行う長短金利操作(イールドカーブ・コントロール)も撤廃しました。この影響について考えてみましょう。

住宅ローンの変動金利型は、日本銀行の政策の影響を強く受けます。マイナス金利を解除したレベルでは、大きな影響を受けません。次に日本銀行が利上げをすれば、金利上昇が考えられます。一方、【フラット35】のような長期固定型は、経済市況によって変わってきます。日本銀行が長短金利操作をやめれば、経済動向がストレートに金利に反映される形になります。ただし、いずれの場合も、日本銀行は住宅ローンの金利が急激に上昇することを回避したいと考えていますので、ある程度の歯止めがかかるはずです。

したがって、金利がすぐに上がることは考えにくいですが、金利は上昇トレンドに乗っていることは確かです。金利が上がる前に住宅ローンを借りたほうがよい、ということになるでしょう。

今なら住宅購入を支援する優遇制度が多い

もう一つ、買い時の要因になるのが、減税や補助金などの優遇制度です。政府は「子育て支援」と「省エネ化」に力を入れていますので、これに関連する優遇制度が多くなっています。

「住宅ローン減税」は、年末の住宅ローン残高の0.7%を最長13年間、所得税などから控除する制度で、2025年までに入居する場合に適用されます。省エネ性の高い住宅ほど、控除対象額が高くなる仕組みになっています。2024年からは控除額が縮小される予定でしたが、子育て世帯(19歳未満の子どものいる世帯)または若者夫婦世帯(いずれかが40歳未満の世帯)については、控除額を維持する形で優遇しています。

また、「子育てエコホーム支援事業」では、子育て世帯または若者夫婦世帯が、長期優良住宅に認定された住宅やゼロエネルギー(ZEH)水準住宅を新築で取得する場合に、最大100万円の補助金を提供します。

このほか、省エネ性の高い設備機器を設置する場合や、中古住宅を買ってリフォームする場合のリフォームについて、さまざまな減税や補助金があります。

親の資金援助を受ける場合は、親や祖父母から住宅取得資金を贈与された場合の非課税制度が延長されたほか、相続時精算課税制度の使い勝手がよくなったことなども、大きな後押しになるでしょう。

2024年はマイホームの買い時か?

さて、住宅購入を取り巻く今の環境を整理していきましたが、住宅の価格は下がりにくい、金利は上がりやすい、ここ数年は購入支援制度が多いといったことから、購入には好環境と言ってよいでしょう。

また、住宅価格が高止まりしていることから、「売り時」と見て、これまで売られなかった住宅が中古市場に出てくる可能性もあります。中古住宅を探している場合には、好材料になるかもしれません。

このように外的環境は良好と言えますが、一方で内的環境も重要です。筆者は「欲しいと思ったときが買い時」と常々言っています。欲しいと思ったときには、明確な希望条件がありますので、優先順位がつけやすいこと、自身の判断基準で物件を選ぶので購入後の満足度が高いことなどが理由です。

買い時かどうかは、購入環境の良さとマイホームが欲しいと思うタイミングの良さの両方が必要なのだと思います。

執筆者:山本 久美子(住宅ジャーナリスト)