住宅ローンは、借り入れる人の年収に応じて借入可能額が変わります。年収650万円の人がマイホームを購入する場合、住宅ローンはいくらまで組めるのでしょうか。

この記事では、住宅ローンを活用してマイホームを購入したいと考えている年収650万円前後の人に向けて、年収650万円で無理なく返済できる借入額の目安を解説します。併せて、住宅ローンの借入限度額と借入適正額の違い、年収650万円の人が住宅ローンを組む場合の具体的なシミュレーションなども紹介します。

年収650万円の人の借入限度額と借入適正額はいくら?

住宅ローンを借り入れる際、年収を踏まえて最大限借りられる金額を表す「借入限度額」と、無理なく返せる「借入適正額」の2つを検証する必要があります。まずは、年収650万円の人の借入限度額と借入適正額を見ていきましょう。

借入限度額は年収の7~10倍が目安

年収から考えて最大限借り入れられる金額を表す「借入限度額」は、年収の7〜10倍程度とされています。これは、年収に占める年間のローン返済額の割合を表す「返済負担率」を、30〜35%までに設定している金融機関が多いからです。

年収650万円の人が返済負担率35%で借り入れる場合、年間ローン返済額は227万5,000円(毎月返済額は約19万円)となります。ARUHIフラット35を利用し、頭金を1割以上入れて35年ローンを組むとすると、ボーナス返済なし・団信ありの借入可能額は5,880万円(2024年3月時点)です。金利や返済機関によっても異なりますが、年収の7〜10倍の範囲内に収まると考えられます。

年収650万円の人であれば、最大6,500万円程度まで借りられる金融機関は見つかる可能性があるということです。ただ、後ほど詳しく解説するとおり、借入限度額いっぱいで住宅ローンを組むのはリスクが高いため、避けたほうが安心でしょう。

なお、上記の試算はこちらのシミュレーションを使用しています。

ARUHI 毎月の返済額から試算 | 住宅ローンシミュレーション

借入適正額は年収の5倍程度まで

最大限借りられる金額を表す借入限度額に対し、無理なく返済できる金額を表すのが借入適正額です。借入適正額は年収の5倍程度までといわれており、住宅ローン破綻などのリスクを軽減するには、この範囲内に借入額を抑えるのが理想とされます。

なぜなら、家族構成やその他の借り入れ(自動車ローン、教育ローン、カードローンなど)の有無などにもよるものの、経済的なリスクを回避するには、住宅ローンの返済額を手取り月収の25%程度以内に抑えるのが望ましいとされるからです。

年収650万円(ボーナスなし)だと月収54万円、手取りは42万円程度と想定されます。ここから毎月返済額が10万5,000円以内に収まるようにするのが、無理なく返済できるラインと考えられるでしょう。

年収650万円で6,500万円の家を買うとどうなる?

年収650万円の人が年収の10倍と5倍の家を買う場合、それぞれをシミュレーションして比較しましょう。

これ以降の試算では、こちらのシミュレーションを使用するものとします。

ARUHI 借入希望金額から試算 | 住宅ローンシミュレーション

返済額

まず、年収の10倍にあたる6,500万円の住宅と、5倍の3,250万円の住宅を買う場合、2つのケースにおける返済額を比較します。シミュレーションの前提条件は以下のとおりです。

上記の条件で試算した結果、次のようになりました。

両者を比較すると、毎月の返済額・総返済額ともに倍以上の違いがあります。年収の10倍の家を購入すると毎月の返済額は19万円近くにも上り、返済負担はかなり大きいといえるでしょう。

月収に占める住宅関連費

続いて、月々の住宅関連費を比較してみましょう。

ボーナスなしで月収54万円(手取り42万円)と仮定して、それぞれのケースで住宅関連費が手取り月額に占める割合を計算すると、住宅価格6,500万円では52.1%と半分を超えるのに対し、住宅価格3,250万円のケースでは23.6%にとどまります。

住宅関連費が手取り月収の半分以上を占めるというのは、家計負担がかなり重い状況です。余裕を持って返済したいなら、年収の10倍の住宅ローンを組んではいけないことがわかるでしょう。

住宅購入時にかかる諸費用

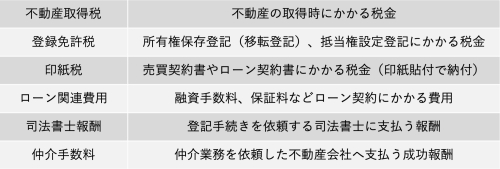

マイホームは購入時にも諸費用がかかります。購入時の諸費用も住宅の購入価格に比例するものが多く、高額の住宅を購入するほど諸費用の負担も重くなります。購入時にかかるのは次のような費用です。

諸費用の合計額は一般的に住宅価格の4〜10%程度とされていることから、本記事では5%と仮定します。これを前提に計算すると、住宅価格6,500万円の場合の購入時諸費用は325万円、3250万円の場合は162万5,000円です。

購入時の諸費用だけでも、負担の大きさがかなり違うことは一目瞭然です。

借りられる金額でなく無理なく返せる金額の住宅ローンを組むようにしよう

上のシミュレーションのとおり、年収650万円で借入限度額いっぱいの6,500万円の家を購入すると、頭金を1割入れたとしても住宅関連費が手取り月収のおよそ半分を占めてしまいます。

さらに、住宅価格が高いと、その分固定資産税をはじめとした維持費用や購入時の諸費用、将来に向けて準備すべき修繕費用なども軒並み高くなります。ローン返済だけでなく、当初にかかる費用や将来発生する費用のすべてにおいて負担が重くなるのです。

住宅ローン破綻に陥らないためにも、事前に各種シミュレーションを行い、自分の収入で無理なく返済できる金額の住宅ローンを組むことを強くおすすめします。

まとめ

借入限度額は年収の最大10倍程度とされており、年収650万円の人であれば、最大6,500万円程度まで住宅ローンを借りられる金融機関が見つかる可能性があります。しかし、限度額いっぱいで借り入れると手取り月収の半分以上を住宅関連費が占めるおそれがあり、返済に無理が生じかねません。

借り入れられる限度額と無理なく返済できる金額は異なります。マイホーム購入後の生活を豊かなものにするためにも、無理なく返せる金額を目安に住宅ローンを組むようにしましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!