家を購入するとき、多くの人は住宅ローンを利用します。住宅ローン申し込み時の年齢はさまざまですが、20代は早いほうだといえるでしょう。

年齢に関係なく、金融機関の審査に通れば住宅ローンを組めますが、年代ごとに注意すべき点が異なります。そこでこの記事では、住宅ローンを検討している20代の人に向けて、住宅ローンを組むメリット・デメリット、注意点を解説します。

住宅ローンを組む年齢の平均

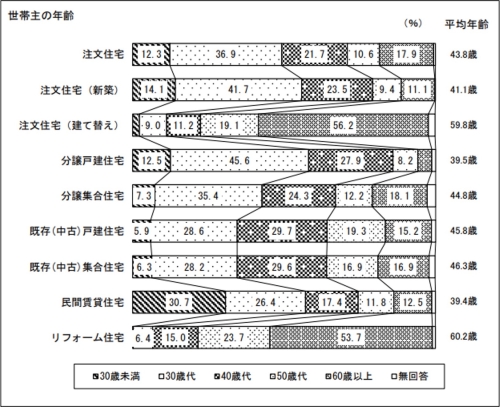

下の表は、2021年4月から翌年3月に住み替え・建て替え・リフォームを行った世帯を対象にした調査結果の一部です。

世帯主の住宅取得時の平均年齢は概ね40歳を超えていますが、グラフからは30代で家を購入する人が多いことがわかります。特に分譲戸建住宅は、30代での購入が45.6%と最も多く、平均取得年齢も39.5歳です。20代で家を購入する人の割合は、全体的に低めといえるでしょう。

20代で住宅ローンを組むのは平均より早め

次に、住宅金融支援機構の資料から住宅ローン利用者の年代別割合をみてみましょう。こちらは、2022年10月から翌年3月までに住宅ローンの借り入れをした1,500人が対象です。

前出の住宅購入時年齢と同様に30代が最も多く、40代、20代と続きます。この結果からも、20代での住宅ローン利用は平均より早めであるといえます。

20代で住宅ローンを組むメリット

多くの人が30歳を過ぎてから家を購入するのに対し、20代で住宅ローンを組むとどのようなメリットがあるのでしょうか。ここでは主なメリットを3つ紹介します。

借入期間を長くできる

住宅ローンの借入期間はこれまで最長35年でしたが、近年は40年や50年といった長期の借り入れが可能な商品が登場しています。

同じ金額を借り入れた場合、借入期間が長くなるほど毎月の返済額を少なく抑えられるので、余裕をもって返済していけるでしょう。ただし、多くの金融機関では完済時年齢を80歳前後に設定しています。もし40歳で申し込むとすると、返済期間50年の住宅ローンは利用できません。

その点、20代は完済時年齢まで50~60年の期間があり、長期の住宅ローンを組めるのがメリットです。ただし、毎月の返済額には利息分も含まれているため、返済期間が長くなるほど総返済額が大きくなることには注意してください。

定年前にローンを完済できる

会社員の場合、定年までに住宅ローンを完済するのが理想的とされています。年金で生活するようになってからも住宅ローンの返済が続くと、家計への負担が大きく、返済が滞ってしまう可能性があるためです。

老後はのんびり過ごしたいと考えていても、定年までに完済できなかった場合は、住宅ローン返済のために働き続けなくてはならないかもしれません。

住宅購入までの家賃負担が軽減される

家は必要なものであるため、購入するにしても、借りるにしても住宅のための費用は必要です。どのみちいつか住宅を購入するのであれば、早くに購入したほうがそれまでの家賃負担を軽減できます。

ただし、自分で住宅を購入すると、賃貸と違い固定資産税や修繕費は自分で賄わなければなりません。必ずしも購入のほうが得とはいえませんが、支払う家賃のことだけを考慮するのであれば、早めに住宅を購入したほうがよいでしょう。

20代で住宅ローンを組むデメリット

次に、20代で住宅ローンを組むことにより考えられるデメリットを解説します。

借入可能金額が少なくなる可能性がある

金融機関では、年収・職業・勤続年数などを考慮して融資の可否や借入可能金額を決定します。20代では多くの場合まだ年収が高いとはいえないため、借入可能金額が希望よりも少なくなる可能性があることを覚えておきましょう。

また、住宅ローンを申し込む時点でほかにも借り入れがある場合は、返済負担率(返済比率)にも注意が必要です。返済負担率とは年収に占める年間返済額の割合で、返済額には住宅ローンのほか自動車ローンやカードローンなども含まれます。

金融機関ごとに設けられている返済負担率の基準を超えると、借入可能金額が少なくなったり、融資が受けられなかったりするのが一般的です。

ちなみに、【フラット35】では返済負担率の基準を以下のように設定しています。

・年収400万円未満:30%以下

・年収400万円以上:35%以下

頭金を用意しにくい

住宅ローンを組むときは、物件価格の2割ほどを頭金として準備するのが理想的です。しかしながら、20代では頭金を払えるだけの十分な蓄えができていない人も多いでしょう。

ARUHIが行った調査(住宅購入に関する調査2021)では、20代の約3割が「頭金なし」で住宅を購入していることがわかりました。

頭金を用意できない場合、フルローンを利用することになります。資金がなくても自分のタイミングで住宅購入できるのはメリットですが、審査は厳しめです。また、頭金ありのケースと比べて金利が高めに設定される可能性もあります。

なお、登記費用や住宅ローン契約手数料などの購入時に必要な諸費用は、別途現金で用意する必要があります。フルローンを組むにしても手持ち資金ゼロでは家を購入できないので、注意してください。

予想外のライフイベントが起こる可能性がある

20代では独身の人や結婚して間もない世帯も多いでしょう。将来設計がぼんやりした状態で家を購入すると、後悔するかもしれません。

「早くに家を購入したものの家族が増えて手狭になった」「子どもが通う小学校から遠すぎた」などの失敗や、「家を購入したばかりなのに転勤で引っ越しを余儀なくされた」「転職したら収入が減って住宅ローンの返済が厳しくなった」といった想定外の事態も起こりがちです。

将来のライフイベントや環境の変化に対応しにくい点は、20代で住宅を購入するデメリットといえます。

20代で住宅ローンを組むときの注意点

住宅ローンを組むときにまず意識すべきは「無理のない返済計画を立てる」ことです。

安定して返済を続けられる借入額の目安は、年収の5~6倍程度といわれています。家の購入後は住宅ローンの返済に加え、固定資産税や都市計画税、マンションであれば管理費と修繕積立金の支払いも発生するため、やや厳しめにシミュレーションすることが大切です。

20代の場合、40年や50年といった長期の借り入れが可能ですが、老後の生活についても慎重に考えるようにしてください。若いときには健康に自信があっても、年齢を重ねるにつれて不調を抱える可能性も高くなります。

定年後に再就職しても、住宅ローンの返済を続けることが難しくなるかもしれません。退職金で住宅ローンを完済するのも一つの方法ですが、なるべくなら定年前に完済して退職金を定年後の生活資金にあてたほうが、ゆとりのある老後を過ごせるでしょう。

まとめ

家を購入するのは30代・40代が多く、20代での住宅ローン契約は早めといえます。35年返済なら定年前に完済できる計算なので、老後に住宅ローンを持ち越す心配は少ないでしょう。ただし、現在のライフスタイルのみを考えた家選びは失敗につながる可能性があります。ライフプランや返済計画をしっかり考えて、住宅ローンを利用するようにしましょう。