日本では円安が進行する中、ニュースなどで「日銀介入」という言葉が報じられる機会が増えてきました。なんとなく言葉の意味は分かっているという人も多いかと思いますが、今回はあらためて、為替介入とはどのような目的で行われるのか? なぜ急激な円安を抑制する必要があるのか? など実例も織り交ぜながらやさしく解説していきます。

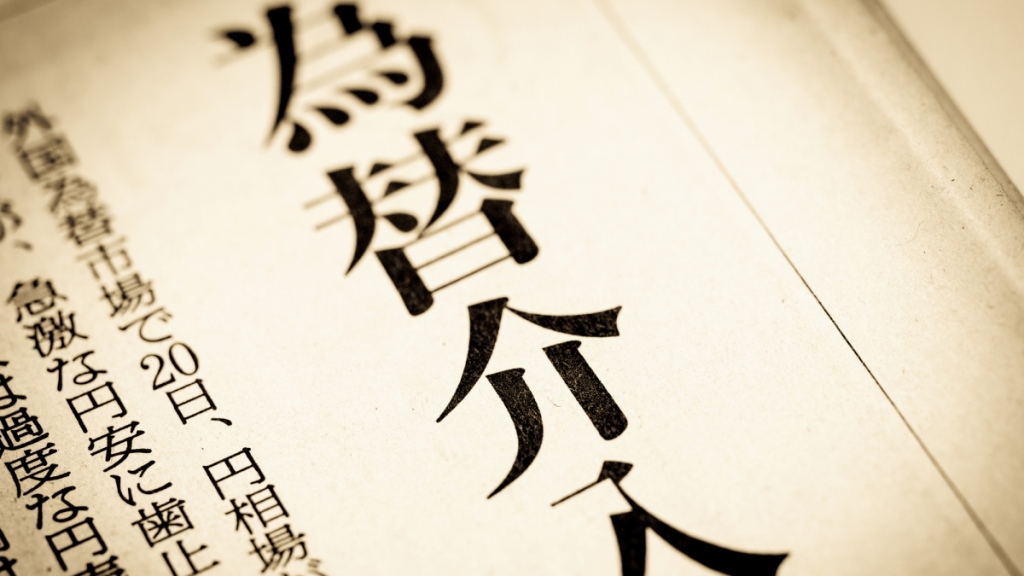

「為替介入」とは何か?

円やドルが取引される為替制度は、大きく2つの種類に分けられます。

一つ目は「固定相場制」、二つ目は「変動相場制」です。前者は国が為替レートを固定する政策で、かつては日本でも採用されていました。第二次世界大戦後、GHQが打ち出した「ドッジ・ライン」という政策によって、ドル円相場は1ドル=360円に固定されていましたが、時代の変遷とともに為替制度も変化します。1971年8月に米国がドルの金への交換を一方的に停止(ニクソン・ショック)され、同年12月には「スミソニアン協定」によって、ドル円相場は1ドル=308円に切り下げられました。そして、1973年2月に再度ドル円相場が切り下げられることで固定相場制は崩壊し、日本は変動相場制へ移行しました。

後者の変動相場制は現在では先進国の多くが採用している制度であり、為替レートは市場における需要と供給によって決定され、その決定に国は関与しないというものです。それ故に、経済ニュースなどを見ると、毎日ドル円相場が変動しているのです。

しかし、変動相場制を採用しているにもかかわらず、時折、中央銀行による為替介入が行われることがあります。たとえば、1ドル=110円前後で推移していたドル円相場で急激に円安が進み、一気に1ドル=150円ぐらいまで相場が動いたときに、日銀が円買い(ドル売り)の為替介入をして、円安に歯止めをかける、というような行為が為替介入です。

2022年に行われた為替介入を振り返る

昨年の2022年、日本では24年ぶりとなる為替介入が行われました。正確に言うと、この時の介入は円買い(ドル売り)の為替介入でした。ドル円相場が1ドル=145円を超えた9月22日に円買いの介入に踏み切り、1ドル=150円を超えた10月下旬にも2度介入。計3回の介入に用いた総額は9.2兆円とされています。

この一連の為替介入を受けて、ドル円相場はその後1ドル=130円を下回るまで円高方向に反転したため、為替介入の効果は絶大だったとする向きもあります。しかし実際には為替介入に為替の方向感を変えるだけの影響力はなく、円高に振れた背景には日本と米国それぞれの中央銀行による金融政策のスタンスの変化があったと考えます。

国際決済銀行(BIS)が3年に一度公表している調査を見てみると、世界の外国為替取引高は1日当たりの平均が7兆5,000億ドルとなっています。これは1ドル=150円で計算すると、1日当たり1,125兆円にもなります。つまり、為替市場の規模はあまりにも大きく、日銀の9.2兆円程度の介入で為替相場の方向性を決定づけることは不可能なのです。できたとしても、投機的な取引を牽制する程度でしょう。

なぜ為替介入をするのか

それでは、根本的な対策にならないにもかかわらず、なぜ為替介入をするのでしょうか。

それは、為替相場が一方方向に急激な変化をしてしまうと、様々な悪影響が生じるからです。たとえば、企業における海外への投資計画には悪影響が生じますね。分かりやすくするため、少しだけ極端な例を挙げてみましょう。

A社は来年、米国で1億ドルの投資をすることを考えていたとします。この時、1ドル=100円であれば、日本円にして100億円の資金を用意することになります。計画の実行に向けて100億円の資金を調達したタイミングで一気にドル円相場で円安が急激に進行したとしたらどうなるでしょうか。1ドル=200円まで円安になっていれば、1億ドルのためには200億円が必要となり、投資計画が頓挫してしまいますよね。

実際には企業は為替変動によって投資計画が狂うことのないように、為替予約などをしてリスクヘッジをすることが一般的ですが、このような不都合を起こさないようにすべく、時として国は変動相場制でも為替介入を行うのです。

2023年に為替介入は行われたのか

さて、2023年も再び円安が進行し、一時は1ドル=150円台を記録しました。10月3日にドル円相場で1ドル=150円を突破した直後に、急速に3円近く円が買い戻される場面があったため、日銀が介入した、との噂が流れました。現時点では要人からの発言は確認できないため、実際に介入があったのかは分かりません。

私はこの翌日にメディアで本件について解説する機会があったため、本件は介入ではないという見解を示しました。その根拠はいくつかあるのですが、そのうちの1つは鈴木財務大臣による「水準そのものは(介入の)判断基準にはならない」という発言です。

よく為替介入の話をするときに、「1ドル=150円になったら介入する」といった具合に、介入の判断基準を1ドル=いくら、という水準で判断する人がいます。しかし、実際には介入の目的は前述の通り、急激な為替変動を抑制するために行うものであり、ある一定の水準を維持するためのものではありません。その観点からすれば、1ドル=150円を超えた直後に大きく動いたのは、為替介入というよりは投機的な動きと考えた方がよいでしょう。