2023年度税制改正において、年間の所得が30億円超となるような超富裕層への課税を強化することが盛り込まれました。所得税は累進課税である一方、富裕層が多く保有する株式などの金融所得への課税は一律となっており、いわゆる「1億円の壁」問題が指摘されています。

この記事では、国による超富裕層への課税強化の狙いと「1億円の壁」について解説していきます。

岸田内閣が超富裕層への課税強化を打ち出す

2023年度税制改正において、岸田内閣は超富裕層への課税強化を打ち出しました。これは、いわゆる「1億円の壁」問題の是正を目指したものです。

具体的には、年間の基準所得金額から3.3億円を控除した金額の22.5%が、その年分の基準所得税額を超える場合、その差額に相当する所得税を課するという内容です。「令和5年度税制改正大綱」において2025年から実施するとされており、通称「ミニマムタックス」と呼ばれています。

主に年収30億円以上の超富裕層を念頭に置いているとされるミニマムタックスですが、累進課税制度を採用している給与所得や事業所得のみで収入を得ている人であれば、どんなに高所得であっても対象になりません。一方、株式や配当、不動産譲渡などによる収入が多い人だと、所得が30億円未満であってもミニマムタックスの影響を受ける可能性があります。

政府がこのタイミングで超富裕層課税を導入する狙いはどこにあるのか、この後の章で詳しく見ていきます。

超富裕層課税の目的は何か

ここからは、2023年度税制改正で打ち出された超富裕層課税(ミニマムタックス)の狙いとは何か解説していきます。

所得税は累進課税

超富裕層課税の狙いを理解するためには、所得税と金融所得課税の課税方法について知っておく必要があります。

所得税は個人の所得に対してかかる税金であり、1年間のすべての所得から各種所得控除を差し引いた課税所得に対し、所得額に応じた税率を乗じることで税額を計算する仕組みです。給与所得者は基本的に源泉徴収で納めており、一定以上の収入のある給与所得者や個人事業主などは毎年の確定申告で納税します。

日本の所得税は累進課税方式を採用しており、税額計算のベースとなる課税標準が多くなるほど税率が高くなるよう制度設計されています。要するに、原則収入が高い人ほど所得税率が高くなるというわけです。

累進課税制度は、所得税以外に相続税や贈与税にも採用されています。収入の高い人から多く税金を徴収する一方で、低収入の人からは徴収する税金額を抑えているため、税制面で経済格差を緩和する効果が期待され、所得の再分配機能があるとされています。

金融所得課税は一律

給与所得や事業所得などにかかる税金が所得税であるのに対し、株式や投資信託などで得た所得に対してかかるのが金融所得課税です。金融所得課税の最大の特徴は、課税対象となる金融所得の額がどれだけ増えても、税率が一定=累進課税制度ではないという点です。

金融所得に対する税率は、所得の金額にかかわらず一律20.315%(所得税及び復興特別所得税15.315%、住民税5%)となっています。

累進課税制度を採用している所得税では、課税所得4,000万円以上で最大45%となっており、住民税10%を加えると給与所得や事業所得などについては最大55%課税される仕組みです。

このように収入が高い人にとっては、所得税よりも金融所得課税で納税するほうが節税につながるということになります。これが「1億円の壁」の原因になっているのです。

「1億円の壁」とは

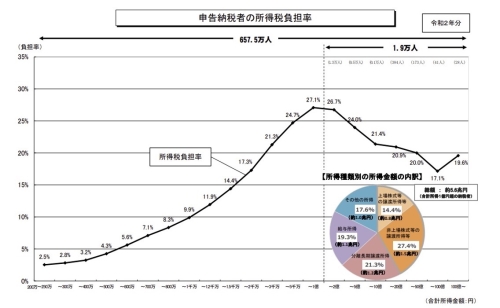

続いて、先ほどから紹介している「1億円の壁」とはどのような問題なのか見ていきましょう。上図は財務省の公表資料から引用したもので、納税者の合計所得金額ごとの所得税負担率を表しています。

繰り返しになりますが、所得税は課税標準が高くなるほど税率が上がる累進課税制度を採用しているため、グラフ上も合計所得が高くなるほど所得税負担率が上がっています。しかし、合計所得金額1億円をピークに、それ以上の所得金額では逆に負担率が下がっていく傾向にあることがわかるでしょう。

これこそが「1億円の壁」といわれる現象です。合計所得金額1億円以上で所得税負担率が下がる理由としては、収入が増えていくと給与所得や事業所得よりも金融所得の割合が高くなる傾向にあることが挙げられます。

累進課税制度の給与所得・事業所得から、収入の中心が一律20.315%の税率である金融所得へシフトすることにより、所得金額がアップしても税負担の割合は変わらないため、結果的に超富裕層の節税につながっているといわれているのです。

2023年度税制改正で打ち出された超富裕層課税は、超富裕層における所得税負担割合に最低限度を設け、こうした1億円の壁に対処することを目的としています。

超富裕層課税でどう変わる?

2025年から実施される予定の超富裕層課税によって、これからの日本の税制はどのように変わっていくと考えられるのでしょうか。

税収増は限定的

超富裕層に対する課税が強化されたとしても、国の増収効果は限定的であると見られています。

なぜなら、そもそも超富裕層課税強化の主な対象となる年収30億円以上の超富裕層は200〜300人程度に過ぎないためです。実際、今回の税制見直しに伴う増収は年300億〜600億円程度にとどまると考えられ、税収全体に与えるインパクトは大きいとはいえないでしょう。

なお、収入の大半を金融所得課税の対象となる所得が占める人の場合、年収10億円前後であってもミニマムタックスの対象となる可能性があります。

増税の時代が来る?

今回の税制見直しは、国内に200〜300人程度しかいないとされる超富裕層向けの課税強化であり、一般世帯の人にとっては関係のない話かもしれません。しかし、近い将来増税の時代が来るのではないかとの見方もあります。

岸田内閣は防衛力増強を目的とした法人税・たばこ税の増税を打ち出すなど、どちらかといえば「増税ムード」の強い内閣といえます。

今後は、歯止めのかからない少子化に対する「異次元の少子化対策」などの政策実現のため、庶民の生活に直結するような大増税を打ち出すのではないかとの予想もあるのです。賃金がなかなか上がらないなかでの増税となる可能性もあり、税制をめぐる今後の政策を注視していく必要があるでしょう。

まとめ

2023年度税制改正で打ち出された超富裕層課税の強化は「1億円の壁」への対処を目的としたものであり、大半の国民にとっては影響のない「雲の上」のような話かもしれません。

しかし、防衛力増強や異次元の少子化対策といった重要政策の実現に向け、今後庶民を対象とした増税の時代が来ることも予想されます。いざ増税が行われた際にも対処できるよう、日頃から家計をしっかり守る意識を持つことが大切です。