会社を退職したときに受け取る「退職手当」や「退職慰労金」などのことを一般的に退職金といいます。退職金にも所得税や住民税がかかりますが、給与などのほかの所得とは別に「退職所得」として課税されます。しかし、勤務先に所定の手続をしておけば、源泉徴収で課税関係が終了しますので、原則として確定申告をする必要はありません。

今回は、退職所得申告の概要、退職金にかかる税金など、退職金に関する手続きの内容などを詳しく解説していきます。

退職金とは

まずは「退職金とは何か」について解説します。退職金の範囲や税金について説明するので参考にしてください。

退職金の範囲

退職金とは、会社を退職した際に勤務先から支給される退職手当などのことです。退職手当のほかにも、退職金、役員退職金、企業年金の退職一時金、解雇予告手当などが含まれます。

つまり退職金とは、退職しなければ支払われない性質のもので、退職が原因で受け取るお金を指します。そのため、退職後に支払われる給与(たとえば勤務最終月の給与)に関しては、それがほかの労働者に支払われる給与と同じ性質のものであれば、退職金ではなく給与となります。

退職金にかかる税金

退職所得にかかるのは所得税と復興特別所得税、住民税です。ただし、退職金は長年の勤務に対する慰労や退職後の生活保障といった目的で支給されることが多いため、給与などの所得とは別に「退職所得」として分離課税されます。

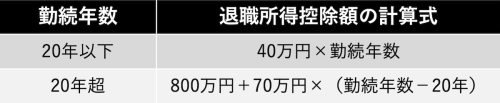

退職所得の計算では退職所得控除が適用されますが、退職所得控除の額は勤務した年数によって異なります。このように退職所得は分離課税や退職所得控除によって、退職者の税負担が軽減されているという点が特徴的です。

退職所得にかかる税金はいくら?

退職所得にかかる税金について、最初に源泉徴収税額を説明した後、所得税・住民税の計算方法を解説していきます。

源泉徴収税額

退職金などを受け取る際、所得税と復興特別所得税、および住民税が源泉徴収されます。源泉徴収される所得税と復興特別所得税の税率は、退職金などの支給額の20.42%です。ただし、勤務先に対して「退職所得の受給に関する申告書兼退職所得申告書」を提出すると、退職所得控除を受けられるため、確定申告書を提出しなくても税負担が軽くなります。

所得税・住民税の計算方法

退職所得金額の計算方法は次のとおりです。

・退職所得=(退職金−退職所得控除額)×2分の1

退職所得控除額は勤続年数によって計算方法が異なります。

つまり、20年を超えると、それまでの20年×40万円=800万円に加えて、1年につき70万円が加算されるということです。

なお、勤続年数に20年3ヶ月のような1年未満の端数期間がある場合は1年(20年3ヶ月の場合は21年)になります。

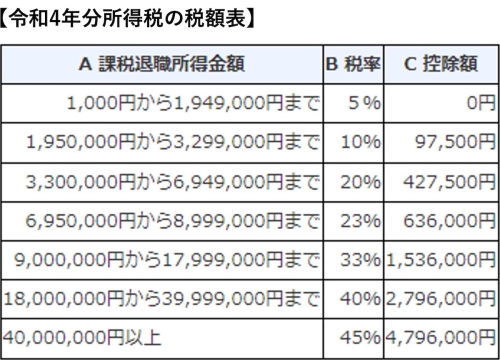

退職所得に以下の税率を掛け、控除額を引いた金額が退職所得の税額です。

住民税に関しては、上記と同じ方法で算出した退職所得金額に10%を掛けて算出します。

退職金を受け取ったときの手続き方法

退職金の受け取る際、退職所得申告書を提出する場合と、提出せずに確定申告をする場合の手続きについて説明します。

退職所得申告書を提出する

会社から退職金を受け取る際、勤務先へ「退職所得の受給に関する申告書兼退職所得申告書」を提出します。「退職所得の受給に関する申告書」には、退職金に関する内容や勤続期間、ほかの会社から本年中に退職手当を受けたかどうかなどを記入します。

申告書は以下の国税庁ホームページからダウンロード可能です。また、勤務先から配布される場合もあります。

→[手続名]退職所得の受給に関する申告(退職所得申告)|国税庁

申告書を提出することにより、退職所得控除が適用されたうえで源泉徴収が行われます。この源泉徴収だけで税金の精算が済むため、通常確定申告の手続きは不要です。

申告書を提出しなかった場合は確定申告をする

「退職所得の受給に関する申告書」を職場に提出しなかった場合は、確定申告をすることで還付を受けられます。前述のとおり退職所得は分離課税となるため、確定申告書の第一表、第二表のほかに第三表「分離課税用」の提出も必要です。

確定申告書には、給与所得や退職所得に関する額を転記する箇所があるため、双方の源泉徴収票を事前に準備しましょう。

退職所得申告をしたほうがよい主なケース

「退職所得の受給に関する申告書」を勤務先に提出している場合でも、退職所得申告をしたほうがよいケースがあるので解説します。

年末調整をしていない場合

年の途中で退職し、年末調整をしていない場合は、所得税を納めすぎている可能性があります。退職した同年に再就職した場合、基本的に次の勤務先で年末調整を行うため、納めすぎの問題は解消しますが、そうでなければ確定申告によって税金の還付を受けましょう。

なお、所得税の還付手続きは、退職した翌年以降5年以内に行う必要があります。

不動産所得や事業所得が赤字になっている場合

不動産所得や事業所得が赤字になっている場合、ほかの所得と損益通算することで還付を受けられます。たとえば、マンション経営による不動産所得が退職年に損失を出していたり、退職後に始めた個人事業の所得が赤字だったりといったケースです。

注意点として、不動産所得や事業所得の赤字は、先に給与所得、配当所得、雑所得で損益通算したのち、それでも赤字がある場合にのみ退職所得と損益通算することになります。

所得控除を受ける場合

退職した年の所得が少ない場合、社会保険料や生命保険料などの所得控除がすべて控除されていないことがあります。給与所得から控除しきれていない場合は、退職所得を含めて確定申告することで還付を受けられます。

また、退職したかどうかにかかわらず、医療費控除や雑損控除、寄附金控除などを受ける場合は確定申告が必要です。

まとめ

退職手当や役員退職金など、退職時に受け取る一時金は、税務上ほかの所得と分けられ退職所得として扱われます。退職所得には所得税と復興特別所得税、住民税がかかりますが、分離課税と退職所得控除によって税の負担は軽減されています。

退職所得控除を受けるには、「退職所得の受給に関する申告書」の提出が必要です。申告書を提出しなかった場合や、そのほかの理由で税金の還付を受けたい場合は確定申告を行いましょう。