都内マンションの価格が高騰しており、23区では中古マンションの平均価格が1億円に迫るエリアもあります。これからマンションを購入しようと考えている人の中には、1億円の家を検討している人もいるのではないでしょうか。

この記事では1億円の物件を購入するために必要な年収について解説するとともに、1億円の住宅ローンを契約する際の注意点についても紹介します。

1億円の家や億ションは都内ではめずらしくない

現在不動産価格が高騰しており、1億円のマンションいわゆる億ションもめずらしくありません。またある程度広さのある新築庭付きの戸建てを23区内で購入しようとすると1億円程度かかるともいわれています。

不動産経済研究所が発表している首都圏の新築分譲マンションの市場動向(2022年12月)をみると、首都圏の新築分譲マンションの平均価格が5,556万円であるにもかかわらず、東京23区内の新築分譲マンションの平均価格は8,302万円で、前年同月と比べると上昇率は3.2%であることがわかります。

出典:首都圏 新築分譲マンション市場動向 2022 年 12 月

億ションは投資目的で購入されることもある

東京都中心部や湾岸エリアでは1億円を超える物件が多く販売されています。一昔前であれば、億ションを買う人といえば会社の経営者や医者、投資家などが主でしたが、最近では共働きで年収が比較的高いパワーカップルが購入するケースが増えているようです。

とはいえ、投資目的で購入する人も一定数存在し、人気の地域の駅近のタワーマンションなど値崩れしにくい物件が人気を集めています。ただ、今まで値上がりが続いていたからといって今後も順調に値上がりが続くとは限らない点も理解しておく必要があるでしょう。

1億円の家を買える人の年収はどのくらい?

では1億円の家を買える人の年収はどのくらいなのでしょうか。借入限度額と、余裕を持って返済できる額の違いに注目して解説します。

借入限度額と余裕を持って返済できる額

借入限度額と余裕を持って返済できる額は異なります。住宅ローンを提供する金融機関によっても異なりますが、借入限度額は一般的に年収の5倍~7倍といわれています。となると、1億円を借り入れるために必要な年収は約1,430万円~2,000万円です。

ただし、余裕を持って返済するためには、年収に占める年間のローン返済額の割合である返済負担率(返済比率)が25%以下であることが望ましいとされています。となると、1億円を借り入れ、余裕を持って返済できる年収はいくらになるでしょうか。

1億円を固定金利1.880%で返済期間は35年、元利均等返済でボーナス払いはなしで借り入れるとすると、年間の返済額は約390万円です。返済負担率を25%以下にすると考えると、年収が1,600万円程度あれば余裕を持った返済ができることがわかります。

頭金別に試算

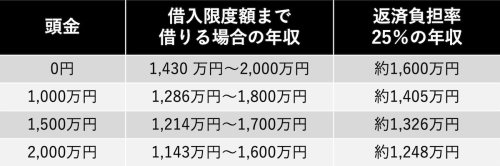

ただ、1億円の家を購入するにあたり、すべてを住宅ローンでまかなう必要はありません。自己資金の一部を頭金として入れることで最終的な借入金額は少なくなり、その分毎月の返済額も下がります。その結果必要な年収も下の表のとおり下がることになります。

返済負担率の年収の計算については、上の試算で用いたとおり

・固定金利:1.880%

・返済期間:35年

・元利均等返済

・ボーナス返済なし

と仮定しました。

ちなみに借入限度額については、上で紹介ししたとおり5倍~7倍で計算しています。

頭金を1,000万円、1,500万円、2,000万円入れると、借入限度額まで借りる場合の年収と返済負担率25%の年収が低くなっていくことがわかります。

返済期間別に試算

では、1億円を上と同じ条件(固定金利1.880%、元利均等返済、頭金なし、ボーナス返済なし)で借り入れた場合の計算を、返済期間を変えてしてみましょう。必要な年収は返済負担率が25%以下になる値です。

この表をみるとわかるとおり、返済期間が長いほど毎月の返済額を抑えることができ、必要な年収も下がります。逆に返済期間が短いと毎月の返済額が上がり、必要な年収も上がることになります。

1億円の住宅ローンを契約したときの毎月の返済額

では、1億円の住宅ローンを契約した際の毎月の返済額をボーナス払いの設定別に比較してみましょう。

試算条件は以下のとおりとします。

借入金額:1億円

頭金:0円

固定金利:1.3%

返済期間35年

元利均等返済

ボーナス払いを利用することで、毎月の返済額の負担は下がります。ただし、ボーナスは必ず出るとは限りませんし、支給額が下がることも考えられます。そのため、過度にボーナス払いに頼ることなく、余裕を持った返済計画を立てることが大切です。

また、金利の動向についても今後は注意しておく必要があります。今年に入って大手銀行2行は固定金利の引き上げを発表しています。変動金利は各行ともに据置きとなっていますが、今後固定金利の上昇に合わせて変動金利も上がる可能性は否定できません。

1億円の家や億ションを購入するときの注意点

この章では1億円の家や億ションを購入するにあたり、注意すべき点について解説します。これから1億円の物件を購入しようと考えている人は参考にしてください。

購入後もお金がかかる

1億円の家や億ションなどの高級物件は、使用する設備も高級な傾向があり、修繕にお金がかかります。土地や建物の価値に応じて金額が決まる固定資産税も高くなるでしょう。また、高級な物件であるからこそ室内に置く家具は物件に見合ったものにしたいと考えた場合、内装や家具の費用もかかります。

さらに忘れてはいけないのが、マンションの管理費や修繕積立金です。コンシェルジュが常駐しているような億ションだと管理費も相当の額になることが予想されますし、修繕費用が高いことから修繕積立金も必然的に高額になるでしょう。

物件は購入したら終わりではありません。気持ちよく住み続けるためには維持管理の費用が必要です。

ペアローンや親子リレーローンを組むときは慎重に

1人の収入では希望借入金額に届かない場合はペアローンや親子リレーローンを検討する人もいるでしょう。住宅ローンの審査においても、1人では審査に通らなくても夫婦や親子で協力することで審査に通過できる可能性があります。

しかし、ペアローンは一つの物件に対して夫婦2人でローンを組む仕組みであるため、必然的にローン契約は2本になります。そのため、ローン契約の際に必要となる諸経費も2倍です。

また、夫婦のどちらかが休職もしくは退職することになると返済自体が難しくなる可能性があります。さらに離婚した場合の住宅ローンの取り扱いが複雑になります。

親子リレーローンとは親子で一つの住宅ローンを契約する方法で、最初は親が返済し、一定期間後子どもがその債務を引き継ぐ仕組みです。親子リレーローンであれば、親が高齢のため住宅ローンを組みにくい場合でも利用できます。2世代にわたって返済を続けていくことから返済期間を長くでき、月々の返済額を少なくできるというメリットもあります。

反面、団体信用生命保険にはどちらか1人しか加入できないことが一般的なため、どちらが加入するかを真剣に考えなければなりません。また、相続が発生した際には親の持ち分が相続財産の対象となります。相続人が複数人いる場合はトラブルに発展する可能性がある点に注意しておきましょう。

住宅ローンによっては1億円の融資に対応していない

住宅ローンの融資金額には上限があり、金融機関によって異なりますが、一般的に1億円未満としている金融機関が多いでしょう。住宅ローンとしてよく利用される【フラット35】は8,000万円までの借り入れにしか対応していません。1億円借り入れたいと思っても、対応している住宅ローンが限られる点にも注意が必要です。

まとめ

1億円の家を買える人の年収は約1,430万円~2,000万円です。都内では不動産価格が高騰しており、住宅を購入する際には1億円が必要になることも考えられます。

しかし、高額の物件は全額を住宅ローンで借り入れられない可能性があるほか、購入後も高額な維持費用が発生することも考えておかなければなりません。もちろんその費用は住宅ローンの返済額とは別に準備しておくものです。

1億円の家を購入するにあたり、事前に借入金額や返済期間、金利などを考慮したシミュレーションを忘れずに行うようにしましょう。そのうえで余裕を持って返済できる額までの借り入れに抑えることが大切です。借りられる上限額を借りるのではなく、返せる額を借りることを強く意識しておきましょう。

(最終更新日:2024.05.24)