家を買った後に、転勤や介護などのさまざまな事情から売らざるを得ない場合もあります。最近では、計画的に住み替えることを想定して、あらかじめ売ることを念頭に購入する人もいます。では、いまマイホームを売却すると、購入時の価格と比べてどの程度の額で売却できるのでしょうか。

仲介を扱う不動産会社の団体である、不動産流通経営協会(FRK)では、毎年住宅を購入した消費者の行動を調査しています。2022年度の「不動産流通業に関する消費者動向調査」では、マイホームの買い換えによって売却による差額がどのような状態だったかも調べています。詳しく見ていくことにしましょう。

〔売却時価格-購入時価格〕でプラスになる世帯のほうが多い!?

この調査では、マイホームの住み替えをした人のうち、以前のマイホームを売却した人(全体の67%に該当)に当時の購入額と今回の売却額について具体的に質問しています。

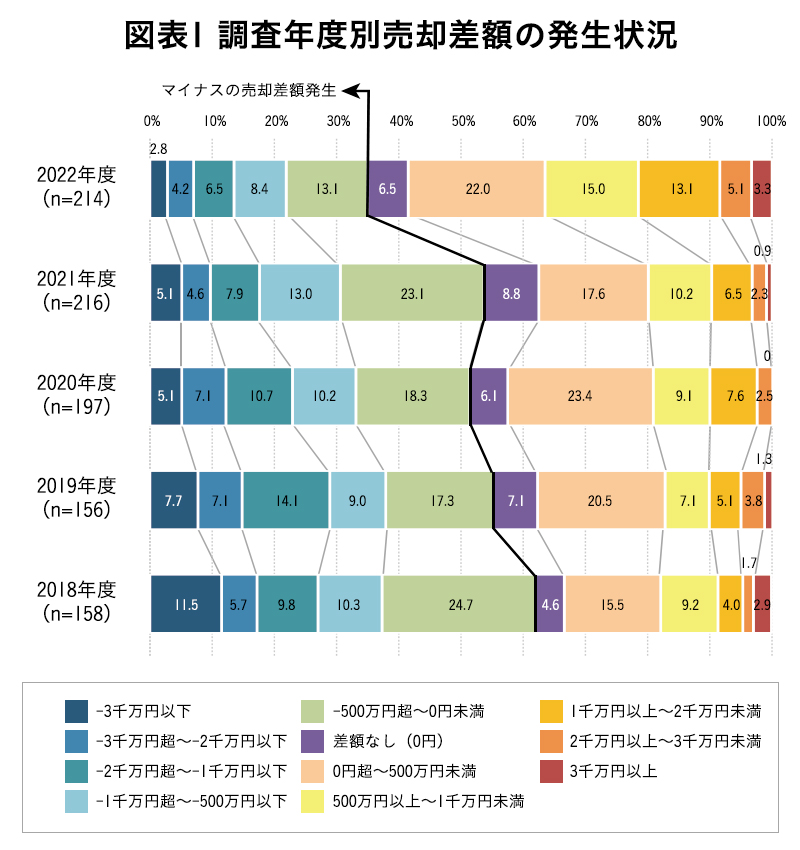

2022年度の大きな特徴は、売却差額(※)でマイナスが発生した世帯(35.0%)よりプラスが発生した世帯(58.4%)のほうが多くなったという点です(図表1参照)。

※自己所有住宅の売却時の価格から購入時の価格を差し引いた額

2022年度の結果では、「差額なし」が6.5%でした。売却差額がマイナスについて見ると、最多が「-500万円超~0円未満」(13.1%)、次いで「-1,000万円超~500万円以下」(8.4%)、プラスについては最多が「0円超~500万円未満」(22.0%)、次いで「500万円以上~1,000万円未満」(15.0%)となりました。なかには「3,000万円以上」のマイナスやプラスが出た世帯もいました。

築20年超はマイナスが増加、プラスになりやすい築5年超~15年以内

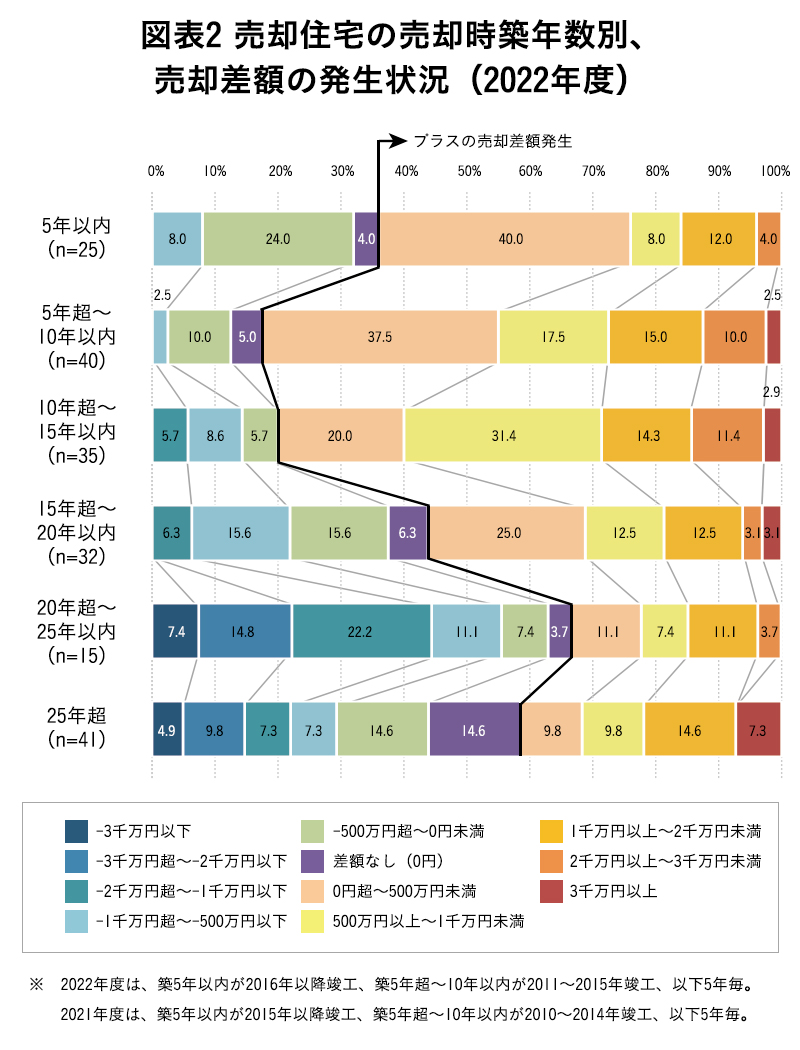

ただし売却差額は、物件の築年帯によって大きく異なります(図表2参照)。売却差額がマイナスになる世帯のほうが最も多いのは、「築20年超~25年以内(1996年~2000年竣工)」、次いで「築25年超(~1995年竣工)」となり、築年数が20年を超えていくと売却差額はマイナスになる世帯が増える傾向が見られます。

一方、売却差額がプラスになる世帯が最も多いのは、「築5年超~10年以内(2011~2015年竣工)」、次いで「築10年超~15年以内(2006~2010年竣工)」となりました。「築5年以内(2016 年以降竣工)では、新築で購入してからあまり経過していないこともあってか、プラスが発生した世帯のほうが多いものの、築5年超~15年以内の築年帯と比べると、マイナスが発生する世帯が多くなります。

築20年超では売却差額でマイナスになりやすく、最もプラスになりやすいのは築5年超~15年以内ということが調査結果から見て取れます。しかし、不動産は個別性が高いので、たとえば築10年のマイホームを売ったときにどうなるかは、そのときの住宅市場などの環境によっても、物件の個別性によっても変わってきます。あくまで参考として見るのがよいでしょう。

売却時に大切なのは、売却額と住宅ローン残高の差額

住宅市場では、築年数などの物件の条件で売却価格が変わっていきます。一方、売却をする側から見ると、長い間住んでから売却する場合にはそれだけ建物を使っていますし、購入時に組んだ住宅ローンの返済も進んでいることでしょう。売却価格が購入時の価格より大きく下がっていたとしても、納得できる範囲かもしれません。

逆に、マイホームを購入してそれほど年数が経っていない場合は、住宅ローンがまだ多く残っていて、売却価格がローン残高を下回るようなことになると、住宅ローンを完済するために自己資金で穴埋めをするといった事態も起こりえます。

このように、売却価格を考える際に重要なのは、購入時の価格よりも住宅ローンの残高になります。近年の住宅価格の上昇を受け、以前よりも売却差額がプラスになりやすいとはいえ、住まいの買い換えでは綿密な資金計画を立てて検討する必要があるでしょう。

なお、住宅を売却する際には、不動産会社への仲介手数料をはじめとする諸費用がかかります。プラスの差額がそのまま手元に残るわけではない点にも注意しましょう。

家の売却で利益が出た場合に減税の制度がある

個人が資産を売却、つまり譲渡した場合に得られる利益を「譲渡所得」といいます。譲渡所得には税金(所得税と住民税)がかかります。所有期間が5年以下の短期譲渡所得には39%、それを超える所有期間の長期譲渡所得には20%とかなり高い税率となっています。

ただし、マイホームの売却についてはさまざまな減税制度があります。

マイホームの売却で利益が出た場合に使われる主な減税制度が「居住用財産の3,000万円特別控除」です。譲渡所得は、売却して得た額からその資産を取得した費用や売却時の諸費用などを差し引きますが、さらに特別控除を差し引くことができます。マイホームの場合は最大3,000万円を控除できるので、利益が多かったとしても譲渡所得税を大きく抑えることができます。

家の売却で損失が出た場合にも減税の制度がある

一方、マイホームを売却して譲渡損失が出る場合もあります。こちらにも減税制度が用意されています(現行の税制では、2023年12月31日の譲渡までに適用されます)。売却をしただけの場合と買い換えをした場合で適用される特例が異なりますが、譲渡損失分を給与所得などの他の所得と損益通算(その年の利益と損失を相殺すること)ができます。その年で損失を相殺しきれなかった場合は、翌年から3年間まで繰り越して損益通算ができます。

たとえば、譲渡損失が1,000万円の場合、給与所得(給与所得控除後)が600万円だったとすると、その年は給与所得の600万円が相殺されるので給与所得は0円になります。それでもまだ400万円の損失が残るので、翌年に繰り越されます。2年目は給与所得600万円から400万円を相殺して給与所得は200万円になり、これで損失分はすべて相殺されます。

住宅ローンの借入残高があることや所有期間が5年を超えるものなどの条件を満たせば、このように譲渡損失が出てもほかの所得で取り戻すことができるのです。

ただし、新たに住宅ローンを組んで買い換えをした場合と買い換えを伴わずに売却だけをした場合で、譲渡損失の損益通算限度額の考え方が変わります。

たとえば、全額ローン(4,000万円)を組んで4,000万円で購入したマイホームを売却したとします。売買契約の前日の住宅ローン残高が3,500万円で、売却価額が3,000万円だった場合で考えましょう。なお、説明を簡潔にするために、減価償却などは考慮していません。

買い換えによる譲渡損失の計算では、売却価額の3,000万円との差額の対象になるのは購入価額の4,000万円になります(譲渡損失はこのほか売却時の諸費用なども差し引ける)。一方、買い替えを伴わない売却だけの場合で損益通算限度額を算出すると、売却価額から差し引けるのは、売却日の前日の住宅ローン残高の3,500万円になります。つまり、住宅ローンの残高が売却価額を超えていることが条件となります。

このような違いがありますが、マイホームを売却する際には損失を取り戻す減税制度があることを把握しておきましょう。

住まいの売却では不動産会社選びがカギに

愛着のあるマイホームですから、売る場合にはできるだけ高く買ってほしいと思うでしょう。住宅価格が上昇したことで、売却差額にプラスが出る可能性が高くなっています。とはいえ、不動産は個別性が高いので、冷静に住宅市場の相場を見る必要があります。まずは価格査定を依頼して、おおよその相場を押さえましょう。

不動産の売却では不動産会社の担当者の力量の影響が大きいと言われています。信頼できる担当者と出会うことが、満足いく売却の近道となりますので、価格査定を通じて信頼できる担当者を探すことをお勧めします。

執筆者:山本 久美子(住宅ジャーナリスト)